DMC: Khuyến nghị mua vào

CTCK Vietcombank (VCBS)

DMC sở hữu yếu tố cơ bản tốt dựa trên kinh nghiệm quản trị của Ban Lãnh đạo, chất lượng sản phẩm dòng thuốc kháng sinh và các thuốc đặc trị tim mạch, béo phì khá tốt cùng với sức khỏe tài chính rất lành mạnh. Trong giai đoạn 5 năm từ 2009, công ty đạt mức tăng trưởng CAGR vào khoảng 11%, đứng thứ ba sau hai công ty DHG và TRA

Cơ cấu cổ đông của DMC khá tập trung với hơn 80% cổ phần thuộc về hai tổ chức lớn, trong đó tập đoàn dược phẩm Chile đóng vai trò cổ đông chiến lược (45,94%) đóng góp 3 thành viên trong HĐQT; còn tổ chức còn lại là SCIC (34,7%) nhưng theo kế hoạch sẽ thoái vốn vào năm 2015. Dự kiến CFR sẽ tiếp tục mua tiếp cổ phần của DMC nhằmgia tăng vị thế của mình tại công ty

Domesco có triển vọng kinh doanh rất tốt vì hưởng lợi từ CFR và Abbott thông qua các kênh phân phối trên toàn thế giới và được tiếp cận các công thức thuốc đặc trị chưa được sản xuất tại Việt Nam. Đồng thời hoạt động kinh doanh cốt lõi của DMC là thuốc generic giá rẻ vốn có tốc độ tăng trưởng ấn tượng tại Việt Nam, được BMI dự báo sẽ duy trì ở mức 16,5% trong 5 năm tới

Thách thức đối với Domesco là nhà máy Non-Betalactam hiện đang đã hoạt động hết công suất từ đầu năm 2014 mà phương án mở rộng nhà máy vẫn chưa được Ban lãnh đạo thống nhất khiến cho dư địa tăng trưởng trong ngắn hạn bị hạn chế.

Lũy kế 6 tháng đầu năm 2014, DMC đạt 772,2 tỷ đồng doanh thu (+20,8% so với cùng kỳ năm ngoái, 49,3% kế hoạch) và 62,1 tỷ đồng lợi nhuận sau thuế (+27,3% so với cùng kỳ năm ngoái, 47,4% kế hoạch). Kết quả kinh doanh khả quan nhờ vào việc kiểm soát tốt chi phí bán hàng (-3,75% so với cùng kỳ năm ngoái) và chi phí lãi vay (-26,28% so với cùng kỳ năm ngoái), đồng thời ghi nhận khoản lợi nhuận khác đột biến (+3,87 tỷ đồng). Nhìn chung, doanh thu và lợi nhuận sau thuế của công ty trong năm 2014 được kỳ vọng sẽ đạt1.819 tỷ đồng và 133,8 tỷ đồng. Các chỉ số EPS forward và P/E forward được tính toán sẽ rơi vàokhoảng 5.012 đồng và 10,8x.VCBS khuyến nghị MUA đối với cổ phiếu DMC với giá mục tiêu 50.403 đồng.

>> Tải báo cáo

CTCK Maybank Kim Eng (MBKE)

Kết quả kinh doanh sát với dự báo của chúng tôi. Trong đó, doanh thu tăng mạnh chủ yếu do DMC tái cấu trúc lại danh mục hàng sản xuất theo hướng tập trung vào những sản phẩm có hiệu quả cao hơn. DMC hiện đang hoạt động ở mức công suất tối đa nên khó có khả năng tăng trưởng mạnh về sản lượng. Doanh thu hàng sản xuất 6 tháng đầu năm 2014 (chiếm hơn 70% tổng doanh thu) đã tăng 22,6% so với cùng kỳ năm ngoái.

Doanh thu xuất khẩu 6 tháng đầu năm 2014 tăng 28% so với cùng kỳ năm ngoái, đạt 18,3 tỷ đồng. Tuy đóng góp từ hoạt động xuất khẩu vẫn còn khiêm tốn nhưng DMC đang định hướng đẩy mạnh hoạt động này. Kế hoạch doanh thu xuất khẩu 2014 khoảng 48,8 tỷ đồng (+32% so với cùng kỳ năm ngoái). Ngoài ra, về dài hạn, DMC khả năng sẽ có những hỗ trợ tích cực hơn nữa từ cổ đông lớn CFR.

Mặc dù biên lợi nhuận gộp giảm khoảng 2,7 điểm phần trăm so với cùng kỳ năm ngoái, xuống mức 27,4% trong 6 tháng đầu năm 2014 nhưng tỷ lệ chi phí bán hàng và quản lý/doanh thu 6 tháng đầu năm 2014 cũng giảm gần tương đương. Do vậy, nhờ chi phí tài chính ròng giảm mạnh 66% so với cùng kỳ năm ngoái và thu nhập khác tăng gần 3,9 tỷ đồng so với cùng kỳ năm ngoái, lợi nhuận sau thuế 6 tháng đầu năm 2014 của DMC tăng mạnh 27,3% so với cùng kỳ năm ngoái, đạt 62,2 tỷ đồng.

Kết thúc 6 tháng đầu năm 2014, DMC hoàn thành 49,3% và 47,5% kế hoạch doanh thu và lợi nhuận 2014. Các tháng cuối năm thường là mùa cao điểm của hệ OTC – kênh phân phối chính của DMC. Do đó, với kỳ vọng DMC sẽ duy trì đà tăng trưởng hiện tại, chúng tôi dự báo doanh thu và lợi nhuận sau thuế 2014 của DMC tăng 21% và 24% so với cùng kỳ năm ngoái, đạt lần lượt 1.730 và 133,5 tỷ đồng.

Cổ phiếu DMC đang giao dịch ở mức PE 2014 khoảng 8x, thấp hơn nhiều so với bình quân ngành 11x dù DMC là công ty dược niêm yết lớn thứ 3 (sau DHG và TRA). Duy trì khuyến nghị MUA.

>> Tải báo cáo

VHC: PE đang giao dịch khá thấp, khoảng 7,4x

CTCK Maybank Kim Eng (MBKE)

VHC cho biết kết quả kinh doanh quý II/2014 công ty Mẹ với doanh thu đạt 1.157 tỷ và lợi nhuận sau thuế là 237 tỷ.

Cuối tháng 7/2014, VHC đã bán toàn bộ 70% vốn góp tại CTCP thức ăn thủy sản Vĩnh Hoàn 1 (VHF) cho Pimilco International Pte. Ltd (Pilmilco) với tổng giá trị khoảng 412 tỷ (19,6 triệu USD). Sắp tới, VHC sẽ mua lại toàn bộ Công ty TNHH MTV Vạn Đức Tiền Giang (VĐTG) với tổng giá trị chuyển nhượng khoảng 360 tỷ.

Doanh thu quý II/2014 tăng 9% so với cùng kỳ năm ngoái nhờ giá bán cá tra bình quân (ASP) cải thiện 8% so với cùng kỳ năm ngoái. Do thuế chống bán phá giá bình quân POR9 tại Mỹ cao hơn làm giá bán cá tra tại thị trường này cũng tăng lên. Trong quý II/2014, sản lượng xuất khẩu cá tra sang Mỹ của toàn ngành bị sụt giảm, khoảng 4% so với cùng kỳ năm ngoái, tuy nhiên, VHC có mức tăng trưởng dương nhờ lợi thế từ mức thuế chống bán phá giá là 0 USD/kg.

Do vậy, VHC duy trì được thị phần tại Mỹ, chiếm khoảng 49% trong cơ cấu xuất khẩu trong 6 tháng đầu năm 2014. Nhờ tự chủ 60% vùng nguyên liệu nên VHC kiểm soát được giá thành. Theo đó, biên lợi nhuận gộp cải thiện 4 điểm phần trăm so với cùng kỳ năm ngoái. Lợi nhuận từ HĐTC là 172 tỷ, trong đó 170 tỷ là cổ tức đột biến từ công ty con VHF (trước khi bán), tăng đáng kể so với mức 12,3 tỷ cùng kỳ nên lợi nhuận sau thuế quý II/2014 tăng 5x so với cùng kỳ năm ngoái.

Cổ phiếu VHC đang giao dịch tại PE 2014 7,4x, thấp hơn trung bình ngành là 12x.

>> Tải báo cáo

PPC: PE đang giao dịch 13,1x

CTCK Maybank Kim Eng (MBKE)

CTCP Nhiệt điện Phả Lại công bố kết quả kinh doanh quý II/2014 kém khả quan. Doanh thu hợp nhất đạt 2.110,8 tỷ, tăng 13,1% so với cùng kỳ năm ngoái, nhưng ghi nhận lỗ ròng 49,2 tỷ, sụt giảm đáng kể so với lợi nhuận ròng 355,9 tỷ trong cùng kỳ do lỗ từ cả hoạt động sản xuất kinh doanh điện và hoạt động tài chính.

Về hoạt động sản xuất kinh doanh điện quý II/2014, doanh thu tăng 13,1% so với cùng kỳ năm ngoái đạt 2.110,8 tỷ với sản lượng điện thương phẩm đạt khoảng 1,7 tỷ kWh, tăng khoảng 5% so với cùng kỳ năm ngoái và giá bán điện bình quân ước tính khoảng 1.220 đồng/kWh, tăng 9% so với cùng kỳ năm ngoái. PPC ghi nhận lỗ 12 tỷ từ hoạt động sản xuất kinh doanh điện so với mức lợi nhuận hoạt động 347,7 tỷ trong cùng kỳ do chi phí sản xuất kinh doanh tăng tới 40% so với cùng kỳ năm ngoái lên 2.122,8 tỷ, trong đó chi phí nguyên liệu tăng 49,7% so với cùng kỳ năm ngoái. Kể từ sau quý 2/2013 đến hết quý II/2014, giá than bán cho ngành điện đã tăng hơn 30% sau hai lần điều chỉnh vào tháng 8/2013 và tháng 1/2014.

Về hoạt động tài chính, PPC ghi nhận chi phí tài chính ròng 105,4 tỷ trong quý II/2014 với lỗ chênh lệch tỷ giá 155,7 tỷ do đồng JPY tăng 2,9% so với VND trong quý. Đến cuối quý 2/2014, PPC còn dư nợ vay dài hạn 25,99 tỷ JPY.

Chúng tôi lưu ý một số rủi ro đối với hoạt động sản xuất kinh doanh điện của PPC hiện nay: (1) rủi ro giá nhiên liệu than đầu vào tiếp tục tăng do chủ trương của Chính phủ về việc dỡ bỏ bù giá chéo giữa các ngành công nghiệp; mới đây giá than bán cho ngành điện lại tiếp tục tăng khoảng 5% từ 21/7/2014; (2) trong khi đó giá bán điện cho EVN có thể giảm nếu thực hiện theo hướng dẫn của Bộ Công thương về cách tính giá điện đối với các công ty điện cổ phần hoá mà chúng tôi đã đề cập trong báo cáo chiến lược quý 2/2014. Lưu ý rằng giá bán điện bình quân quý II/2014 tuy tăng 9% so với cùng kỳ nhưng lại giảm khoảng 10% so với quý trước.

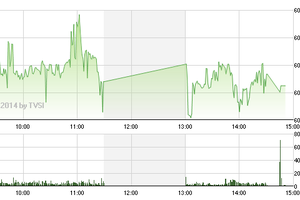

Chúng tôi đang xem xét lại dự báo doanh thu và lợi nhuận cả năm 2014. Giá PPC đã giảm 10% sau 4 phiên giao dịch gần đây và hiện PPC giao dịch với PE 4 quý gần nhất 13,1x.

TLH: Khuyến nghị thêm vào

CTCK FPT (FPTS)

Doanh thu thuần 6 tháng đầu năm 2014 đạt 1.651 tỷ đồng, tăng 12,7% so với cùng kỳ, hoàn thành 41,3% kế hoạch năm. Doanh thu tăng chủ yếu do công ty đưa vào hoạt động nhà máy thép hình Bắc-Nam tháng 12/2013 giúp sản lượng tiêu thụ tăng.

Lợi nhuận gộp 6 tháng đầu năm 2014 đạt 110,7 tỷ đồng, tương ứng với biên lợi nhuận gộp đạt 6,7%. Cùng kỳ năm 2013, lợi nhuận gộp chỉ đạt 34,7 tỷ đồng do ảnh hưởng của hoạt động thương mại từ biến động giá nguyên liệu đầu vào và giá bán. Biên lợi nhuận gộp của công ty giảm trong 3 năm gần nhất và đạt mức rất thấp là 1,98% trong năm 2013.

Tôi cho rằng, lợi nhuận của công ty chịu rủi ro cao do hoạt động thương mại chiếm tỷ trọng lớn trong tổng cơ cấu doanh thu và lợi nhuận. Công ty phải luôn duy trì mức tồn kho lớn để đảm bảo thời gian giao hàng nhanh cho các nhà phân phối lớn (trong vòng 1 tháng), do đó công ty không thể chủ động quản lý độ chênh lệch giữa giá bán đầu ra và giá nguyên liệu, thành phẩm đầu vào. Lợi nhuận sau thuế 6 tháng đầu năm 2014 đạt 47,5 tỷ đồng, hoàn thành 38% kế hoạch năm.

Cùng kỳ năm 2013, công ty lãi 136,7 tỷ đồng sau thuế. 6 tháng đầu năm 2013, công ty thực hiện sáp nhập công ty con Phúc Tiến, vì vậy hoàn nhập khoản dự phòng 106 tỷ đồng đầu tư vào công ty này. Bên cạnh đó, công ty tiếp tục ghi nhận khoản bất lợi thương mại 72,7 tỷ đồng từ hoạt động sáp nhập kinh doanh. Do đó, lợi nhuận sau thuế 6 tháng đầu năm 2013 tăng đột biến, tuy nhiên lợi nhuận này không đến từ hoạt động sản xuất kinh doanh chính. Nếu loại trừ 2 khoản ghi nhận này, hoạt động kinh doanh chính của công ty về thực chất bị lỗ.

Nhận định: Kết quả hoạt động kinh doanh chính của công ty trong 6 tháng đầu năm 2014 rất khả quan so với cùng kỳ. Thêm vào đó, việc đưa nhà máy thép hình Bắc Nam vào hoạt động giúp công ty giảm tỷ trọng thương mại trong cơ cấu tổng doanh thu và cải thiện lợi nhuận gộp biên. Tuy nhiên, hiện hoạt động thương mại và gia công đơn thuần vẫn chiếm tỷ trọng lớn và mang lại giá trị gia tăng thấp. Dự báo lợi nhuận sau thuế cả năm 2014 đạt khoảng 100 tỷ đồng, tương ứng EPS 2014 là 1.240 VND/cp. Với mức P/E hợp lý là 8,0x, giá kỳ vọng của TLH năm 2014 là 9.900 VND/cp. Khuyến nghị nhà đầu tư THÊM đối với cổ phiếu TLH.

GDT: Thích hợp để nắm giữ dài hạn

CTCK Bảo Việt (BVSC)

Kết quả kinh doanh 6 tháng đầu năm 2014 tăng trưởng ấn tượng so với cùng kỳ. Doanh thu 6 tháng đầu năm 2014 đạt 121 tỷ đồng, tăng mạnh 21% so với cùng kỳ và hoàn thành 48% kế hoạch năm. Về cơ cấu sản phẩm, doanh thu “đồ nhà bếp” đạt 75.5 tỷ đồng (+22% so với cùng kỳ năm ngoái) và doanh thu “đồ chơi trẻ em” đạt 20.5 tỷ đồng (+31% so với cùng kỳ năm ngoái), chủ yếu là nhờ các đơn hàng cho Fresland và

Abottle đã giao trong 2 quý đầu năm. Về cơ cấu thị trường, mặc dù tỷ trọng thị trường EU giảm từ 22% còn 18%, tỷ trọng thị trường Mỹ đã tăng từ 3% lên 5% và thị trường Châu Á tăng từ 74% lên 77%; tổng doanh thu xuất khẩu đạt 97 tỷ đồng (+23% so với cùng kỳ năm ngoái). Như vậy, việc doanh thu tăng mạnh trong khi lợi nhuận gộp biên ổn định, tỷ trọng chi phí SG&A/Doanh thu đều giảm, giúp lợi nhuận sau thuế 6H 2014 đạt 23 tỷ đồng (+50% so với cùng kỳ năm ngoái) và hoàn thành 51% kế hoạch năm. EPS 1H đạt 2,236 VND/cp.

Tiếp tục đầu tư mở rộng nhà máy tại Tân Uyên, Bình Dương. GDT đang tiến hành đầu tư mở rộng nhà máy hiện hữu 3ha tại Tân Uyên, Bình Dương với diện tich tăng thêm là 8,000 m2, chi phí đầu tư khoảng 18 – 20 tỷ đồng. Công ty cho biết các hạng mục sẽ hoàn tất vào quý IV/2014 và nhà máy sẽ đi vào hoạt động từ đầu năm 2015, kỳ vọng sẽ mang lại mức tăng trưởng doanh thu 20% mỗi năm cho GDT. Theo quan điểm của BVSC, do GDT chỉ mới sử dụng khoảng 75% công suất các nhà máy hiện tại nên khả năng doanh nghiệp có thể đạt được mức tăng trưởng đã đề ra như vậy cần tiếp tục được xem xét và đánh giá dựa trên số lượng các đơn hàng vào giai đoạn cuối quý IV/2014 và đầu quý I/2015 sắp tới đây.

Khó hoàn thành việc chuyển nhượng đất tại khu công nghiệp Mỹ Phước 2 trong năm 2014.Khu đất có tổng diện tích 10 ha được GDT mua lại từ Becamex từ năm 2005 với mục đích di dời các nhà máy và văn phòng. Công ty đang dự tính giá bán 39.5 USD/m2 trong khi giá vốn khoảng 26 USD/m2, như vậy lợi nhuận ước tính khoảng 25 tỷ đồng. Tuy nhiên, hiện tại GDT vẫn chưa tìm được đối tác nên khả năng doanh nghiệp khó hoàn thành việc chuyển nhượng trong năm nay.

BVSC cho rằng kết quả kinh doanh 6 tháng cuối năm 2014 nhiều khả năng sẽ tiếp tục tăng trưởng tốt so với cùng kỳ: (1) doanh thu xuất khẩu tiếp tục chuyển biến tích cực nhờ các đơn hàng thường chủ yếu tập trung vào 6 tháng cuối năm, đặc biệt là thời điểm quý IV hằng năm; (2) các đơn hàng cho Nestlé và P&G giao trong quý III và quý IV tiếp tục là điểm tựa vững chắc cho doanh thu nội địa tiếp tục tăng trưởng. Trên cơ sở đó, chúng tôi dự báo doanh thu và lợi nhuận 2H 2014 lần lượt là 165 tỷ (+18% so với cùng kỳ năm ngoái) và 30 tỷ (+30% so với cùng kỳ năm ngoái). Như vậy, cả năm 2014 GDT có thể đạt được mức doanh thu 286 tỷ (+20%) và lợi nhuận sau thuế 53.5 tỷ (+40%), hoàn thành 119% kế hoạch năm và tương ứng với mức EPS dự phóng 5,200 đồng/cp.

Kế hoạch cổ tức năm 2014 là 25%. Tỷ lệ này dự kiến sẽ bao gồm cả tiền mặt và cổ phiếu, tuy nhiên mức cụ thể cho từng hình thức vẫn chưa được GDT công bố.

Với hệ thống phân phối 1,000 điểm bán hàng trên khắp cả nước, thị trường xuất khẩu đa dạng, GDT là công ty có hoạt động kinh doanh ổn định và cổ tức luôn được duy trì đều đặn ở mức 20-25%/năm, tương ứng với suất cổ tức 9.5%, là tỉ lệ khá hấp dẫn so với lãi suất tiền gửi tại ngân hàng.

Tại mức giá 26,300 đồng/cp ngày 12/08, GDT đang giao dịch ở P/E trailing 5.9 lần và P/E F2014 là 5.1 lần, là mức tương đối thấp khi so sánh với P/E trailing bình quân theo vốn hoá khoảng 6.9 lần của các công ty cùng ngành nghề trong khu vực.

Tuy nhiên, vấn đề lớn nhất của GDT là thanh khoản kém khi khối lượng giao dịch trung bình 10 phiên trở lại đây chỉ vào khoảng 9,500 đơn vị.

Do đó, BVSC cho rằng cổ phiếu GDT chỉ thích hợp với các nhà đầu tư nắm giữ dài hạn với mục tiêu lợi nhuận ổn định đảm bảo khả năng chi trả cổ tức tốt. Sau khi chiết khấu cho rủi ro thanh khoản, chúng tôi đề ra mức giá mục tiêu 31,000 đồng/cp, cao hơn 18% so với giá ngày 12/08.