Năm lạc quan của ngành bán lẻ ô tô

CTCK Rồng Việt (VDSC)

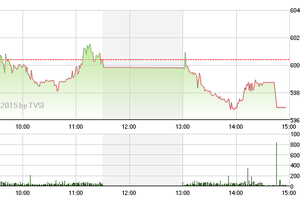

Cổ phiếu ngành bán lẻ ô tô đã có các phiên giao dịch khá ấn tượng (chỉ số ngành này đã tăng hơn 26% kể từ đầu tháng 2/2015, nổi bật như TMT (+63%), HHS (+14%), SVC (+15%)). Trong Báo cáo TTCK 2015 sắp được công bố, ngành bán lẻ ô tô được dự báo sẽ tiếp tục có thêm một năm lạc quan sau những “thu hoạch” rất ấn tượng trong năm 2014, với số lượng xe bán năm 2014 tăng 43% so với cùng kỳ.

Bảng: Kết quả kinh doanh một số doanh nghiệp trong ngành bán lẻ ô tô

| +/- LNST (%) |

ROE (%) |

Nợ/VCSH (lần) |

||

| HHS |

185% |

66% |

18% |

0,00 |

| TMT |

172% |

1.289% |

20% |

0,90 |

| HAX |

78% |

586% |

17% |

0,59 |

| HTL |

76% |

198% |

43% |

0,00 |

| SVC |

20% |

27% |

7% |

1,07 |

| SAV |

20% |

-595% |

-8% |

0,76 |

| PTB |

14% |

21% |

33% |

1,59 |

Năm 2015, cùng với sự tăng trưởng trở lại của ngành bán lẻ hàng hóa dịch vụ nói chung (chỉ số bán lẻ hàng hóa Việt Nam tăng 11,9% trong tháng 1/2015), ngành bán lẻ ô tô được kỳ vọng sẽ tăng trưởng tốt nhờ một số yếu tố như: sự hồi phục của ngành ô tô và nhân tố chính sách lẫn kinh tế vĩ mô tác động đến ngành.

Trước hết, mảng bán lẻ ô tô đang được hưởng lợi từ đà hồi phục ấn tượng của ngành ô tô. Trong giai đoạn 2013-2014, ngành này đã ghi nhận mức tăng trưởng hai con số (20% trong năm 2013 và 40% năm 2014, theo số liệu của VAMA).

Thị trường ô tô của Việt Nam được phân loại ra hai dòng sản phẩm chính: sản phẩm nhập khẩu và sản phẩm lắp ráp trong nước. Cả hai mảng này sẽ được hưởng lợi từ một số nhân tố khá tương đồng với ngành ô tô như nêu trên. Đồng thời, điểm nhấn tạo nên sự khác biệt giữa hai dòng sản phẩm này chính là yếu tố thuế suất nhập khẩu và chênh lệch giá bán. Nhu cầu sản phẩm nhập khẩu có thể sẽ gia tăng theo lộ trình giảm thuế của Hiệp định thương mại hàng hóa ASEAN (ATIGA) (giảm về mức 50% từ năm 2014 và về mốc 0% vào năm 2018). Trong khi đó, sản phẩm nội địa lại tạo ra được sức hút với người tiêu dùng nhờ vào mức giá thấp hơn sản phẩm nhập khẩu.

Mức hưởng lợi theo ngành cũng như các tác động bởi chính sách đến các doanh nghiệp sản xuất – phân phối ô tô niêm yết trên sàn là khác nhau.

TCM: Cổ phiếu mạnh và thu hút sự đầu tư

CTCK MaritimeBank (MSBS)

* Điểm nhấn cơ bản:

CTCP Dệt may - Đầu tư - Thương mại Thành Công được thành lập từ năm 1967, trong gần 50 năm hoạt động, TCM được khách hàng quốc tế biết đến như một trong những Công ty dệt may hàng đầu Việt Nam. Mục tiêu chính của công ty là đến năm 2020, trở thành công ty số 1 toàn cầu về sản phẩm dệt may thời trang.

Năm 2014, kết quả kinh doanh tăng trưởng tốt. Tuy doanh thu thuần đạt 2.571 tỷ đồng, chỉ tăng nhẹ so với năm 2013 nhưng lợi nhuận sau thuế của cổ đông công ty mẹ lại tăng 36%, đạt 168 tỷ đồng. Nguyên nhân là do giá vốn giảm (giúp lợi nhuận gộp biên tăng 1%) và chi phí lãi vay giảm mạnh (giảm 32% so với năm 2013). Với kết quả này, TCM đã hoàn thành 91% kế hoạch doanh thu và vượt 2% kế hoạch lợi nhuận sau thuế.

Với triển vọng từ hiệp định thương mại TPP và cộng đồng kinh tế ASEAN hình thành trong năm 2015, TCM đã thực hiện mở rộng và nâng cao chất lượng sản phẩm để đón đầu các cơ hội mới: Tiến hành xây dựng nhà máy may ở Vĩnh Long và dự kiến sẽ đưa vào hoạt động từ cuối quý 2/2015; bổ sung 15 máy dệt mới vào dàn máy sản xuất vải cao cấp cho thị trường Nhật trong cuối năm 2014.

Năm 2015, TCM đặt mục tiêu kế hoạch đạt 2.781 tỷ đồng doanh thu (tăng 9% so với năm 2014) và 170 tỷ đồng lợi nhuận ròng (tăng 4% so với năm 2014).

* Điểm nhấn kỹ thuật:

TCM là cổ phiếu thích hợp với phong cách đầu tư giá trị có nền tảng cơ bản tốt, có nhiều thông tin hỗ trợ.

Cổ phiếu hình thành nền tảng tăng giá bền vững với những phiên mua vào khối lượng lớn.

Sau phiên tăng điểm kết hợp với khối lượng giao dịch thuyết phục ngày 4/3 thì TCM chính thực hình thành cụm nến tăng giá.

Dự báo TCM sẽ có phiên tăng điểm mạnh sau gần 10 phiên tích lũy quanh mốc Fibonacci 3 tháng 78,6%.

Các tín hiệu kỹ thuật khác như PSTAR, MACD, MFI… cũng đang củng cố cho quá trình tăng điểm của TCM trong thời gian tới.

Chúng tôi cho rằng TCM là cổ phiếu mạnh và sẽ thu hút được sự quan tâm của nhà đầu tư trong thời gian tới.

FMC: Năng lực sản xuất sẽ tăng thêm 19,4%

CTCK MB (MBS)

Trong năm 2015, khi nhà máy mới được đưa vào vận hành, năng lực sản xuất của FMC sẽ tăng thêm khoảng 19,4%. Đây là cơ sở để doanh nghiệp này có thể tận dụng được các điều kiện thuận lợi của ngành tôm Việt Nam trong năm 2015, đặc biệt là khi Việt Nam đã được chứng minh là quốc hưởng lợi nhiều nhất khi nhu cầu tiêu thụ tôm ở Mỹ gia tăng.

Nhu cầu tiêu thụ tôm toàn cầu được dự báo sẽ tiếp tục tăng. Triển vọng tích cực của nền kinh tế toàn cầu trong năm 2015 được tin sẽ là một động lực giúp thúc đẩy sức mua các sản phẩm tiêu dùng. Theo Ngân Hàng Thế Giới, nền kinh tế toàn cầu được kì vọng sẽ tăng trưởng khoảng 3% trong năm 2015 và sau đó sẽ tăng trung bình khoảng 3,3% cho đến năm 2017.

Thêm vào đó, do giá bán các sản phẩm từ thịt liên tục tăng, sự phân kì giữa chỉ số giá thịt và chỉ số giá thủy sản ngày càng rộng. Điều này khuyến khích người tiêu dùng thay đổi thói quen chi tiêu sang các sản phẩm hải sản.

Việt Nam nổi lên là quốc gia được hưởng lợi nhiều nhất khi thị trường tôm ở Mỹ mở rộng. Nghiên cứu những số liệu thực tế, Wang, X và Reed, M (2014) đã chỉ ra rằng, bất chấp giá bán cao so với các đối thủ khác, tôm nhập khẩu từ Việt Nam có vẻ như sẽ phát triển mạnh nhất khi thị trường tôm ở Mỹ tăng trưởng.

Trong năm 2014, giá trị nhập khẩu của tôm Việt Nam tăng khoảng 47,1% trong khi toàn thị trường tăng khoảng 29,7%. Sự phát triển mạnh mẽ này cùng với sự thiếu hụt nguồn cung ở Thái Lan (do dịch bệnh tôm chết sớm EMS) đã tạo động lực cho Việt Nam vươn lên thành nhà xuất khẩu tôm lớn thứ ba ở thị trường Mỹ.

Thái Lan không còn được hưởng thuế ưu đãi ở thị trường Châu Âu. Điều này có thể là một cơ hội tốt giúp tôm Việt Nam chiếm lĩnh thị phần. Thay vào đó, các mặt hàng này sẽ phải chịu một mức thuế khoảng 20%. Cùng với sự hoành hành của dịch bệnh tôm chết sớm (EMS), các mức thuế mới này đã khiến cho tôm Thái Lan đánh mất đáng kể thị phần ở EU.

Chất lượng tốt cùng với uy tín đã được phần nào chứng minh sẽ là những lợi thế cạnh tranh chính giúp tách biệt FMC khỏi những nhà sản xuất tôm khác.

VSH: P/E giao dịch dự phóng 13,0x

CTCK MayBank KimEng (MBKE)

Doanh thu hợp nhất của CTCP Thủy điện Vĩnh Sơn Sông Hinh (mã VSH) quý 4/2014 đạt 344,1 tỷ và lợi nhuận sau thuế đạt 281 tỷ. Luỹ kế 2014, doanh thu hợp nhất đạt 554,2 tỷ và lợi nhuận sau thuế đạt 376 tỷ.

Kết thúc năm 2014, VSH ghi nhận tăng trưởng cao với doanh thu luỹ kế tăng 90,5% so với năm trước và lợi nhuận sau thuế tăng 87,2% so với năm trước. Tăng trưởng ấn tượng này đến từ việc điều chỉnh doanh thu do chênh lệch giá bán điện từ 2010-2014 sau khi ký được hợp đồng mua bán điện vào tháng 12/2014 và phần phụ trội từ việc tham gia thị trường điện cạnh tranh (như nhận định trong bản tin ngày 29/12/2014).

Xin nhắc lại rằng việc hoàn tất hợp đồng mua bán điện với EVN là một điểm tích cực, kết thúc quá trình đàm phán kéo dài nhiều năm, giúp công ty tập trung nguồn lực vào hoạt động SXKD và tiếp tục triển khai dự án thuỷ điện Thượng Kon Tum (công suất 220MW). Trước đó, tiến độ của dự án chậm hơn khá nhiều so với kế hoạch do vướng mắc ở gói thầu tuyến năng lượng do nhà thầu Trung Quốc thực hiện. Việc thay đổi nhà thầu dự kiến sẽ được thảo luận và lấy ý kiến trong ĐHCĐ dự kiến tổ chức vào tháng 4/2015 sắp tới. Nếu vướng mắc này được tháo gỡ và tiến độ dự án được đẩy nhanh sẽ đem lại triển vọng tăng trưởng tốt cho VSH trong dài hạn.

Năm 2015, tình hình thuỷ văn được dự báo kém thuận lợi cho hoạt động sản xuất thuỷ điện. Chúng tôi dự báo sản lượng 2015 của VSH đạt khoảng 690 triệu kWh, xấp xỉ năm trước. Theo giá bán mới, doanh thu ước tính đạt 369 tỷ và lợi nhuận sau thuế 214 tỷ. Lưu ý rằng đây là dự báo thận trọng của chúng tôi dựa trên giá hợp đồng, chưa tính đến hiệu quả khi tham gia thị trường điện cạnh tranh. VSH giao dịch với P/E dự phóng 13,0x và P/B dự phóng 0,9x.

GMD: PE kỳ vọng gần 18 lần

CTCK MayBank KimEng (MBKE)

Năm 2014, GMD đạt 2.987 tỷ đồng doanh thu (+18,3% so với năm trước) và 538,7 tỷ lợi nhuận sau thuế (+180,3% so với năm trước).

So với dự báo 2.898 và 548 tỷ đồng doanh thu và lợi nhuận sau thuế của chúng tôi, thì kết quả GMD đạt được trong 2014 gần như sát với kỳ vọng.

Chúng tôi duy trì đánh giá tích cực đối với hoạt động kinh doanh cốt lõi của GMD, bao gồm mảng khai thác cảng biển và hoạt động logistics. Với mức tăng trưởng khá tốt, lần lượt là 47,8% và 9% so với năm trước, hiện doanh thu từ cảng và logistics đóng góp hơn 36% và 62% cho tổng doanh thu của GMD. Biên lợi nhuận từng mảng trong 2014 cũng có sự cải thiện.

Lợi nhuận 2014 tăng trưởng mạnh chủ yếu là nhờ GMD đã ghi nhận khoản lợi nhuận bất thường (~570 tỷ đồng) từ việc chuyển nhượng 85% cổ phần tại toà nhà Gemadept Tower trong quý II/2014.

Cho 2015, chúng tôi dự báo doanh thu của GMD sẽ tăng khoảng 10% so với năm trước, đạt 3.288 tỷ đồng. Do không có khoản lợi nhuận bất thường lớn như 2014, lãi ròng 2015 ước đạt 194 tỷ đồng, giảm 64% so với năm trước. Theo đó, EPS 2015 ước đạt 1.648 VND/cp, tương đương với mức PE kỳ vọng gần 18 lần, so với mức 8 lần bình quân ngành. Tuy nhiên, nếu xét theo chỉ tiêu PB, GMD chỉ đang giao dịch ở mức 0,7 lần, so với 1,6 lần của bình quân ngành.

Mặc dù vậy, triển vọng trong 2-3 năm tới của GMD vẫn chưa thật sự rõ ràng khi mà hầu hết các dự án đầu tư lớn vẫn đang dở dang và khả năng sinh lợi vẫn còn chưa cụ thể.