PVD: Khuyến nghị trung lập

CTCK Bảo Việt (BVSC)

Do tác động tiêu cực từ giá dầu giảm, lợi nhuận sau thuế dự báo giảm mạnh 21,3% so với năm trước, đạt 1.903 tỷ đồng tương ứng với EPS 2015 khoảng 6.300 đồng/cp. Giá dầu thấp làm giảm hoạt động thăm dò khai thác thượng nguồn, do đó nhu cầu thuê giàn khoan phục vụ thăm dò và các dịch vụ hỗ trợ khác cũng giảm theo.

Doanh thu cho thuê giàn khoan giảm mạnh 29,4% so với năm trước, lợi nhuận gộp ước giảm 14,6% so với năm trước:

- Công việc cho các giàn khoan PVD sở hữu vẫn được PVN đảm bảo tuy nhiên giá cho thuê giảm trung bình khoảng 9 - 12,5%. Giàn khoan PVD 6 đưa vào hoạt động ổn định cuối T3/2015, đóng góp khoảng 800 tỷ doanh thu và 280 tỷ lợi nhuận gộp trong năm 2015.

- Đối với giàn khoan PVD thuê ngoài thì số giàn khoan trung bình giảm từ 6 giàn xuống còn khoảng 3 giàn, giá cho thuê trung bình ước tính giảm khoảng 11,3%.

Dịch vụ hỗ trợ công tác khoan: khối lượng công việc và giá dịch vụ giảm khoảng 10%. Lợi nhuận gộp ước giảm 33,6% yoy.

Biên lợi nhuận gộp không giảm hoàn toàn theo giá dịch vụ mà chỉ giảm một phần nhờ chủ trương tiết giảm chi phí và giảm giá hoạt động thuê ngoài.

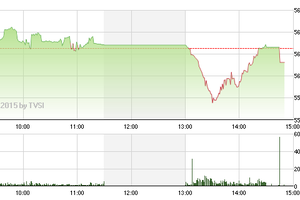

Chúng tôi nhận thấy cổ phiếu PVD đã bị bán tháo trong ngắn hạn do giá dầu thô giảm mạnh làm cho triển vọng của PVD giảm theo. Do đó P/E trailing của PVD đã rớt mạnh từ 12,5 lần về 5,3 lần. Với dòng tiền tạo ra từ hoạt động kinh doanh khá tốt thì phương pháp định giá chiết khấu dòng tiền FCFF thể hiện giá trị nội tại của PVD ở mức 79.600đồng/cổ phiếu, cao hơn 43,4% so với thị giá hiện tại ngày 22/4/2015. Tuy nhiên, việc giá cổ phiếu có trở lại đúng với giá trị nội tại của doanh nghiệp hay không phụ thuộc nhiều vào triển vọng của ngành dầu khí (chủ yếu là diễn biến giá dầu) trong thời gian sắp tới. Với giả định giá dầu dao động trong vùng 50~60USD trong năm 2015, chúng tôi đưa ra giá mục tiêu cổ phiếu của PVD trong ngắn hạn là 63.000 đồng/cổ phiếu, tương ứng với P/E forward 2015 ở mức 10 lần.

CSM: PE khá thấp, kỳ vọng 7,8 lần

CTCK MayBank KimEng (MBKE)

ĐHCĐ của CSM đã thông qua tỷ lệ cổ tức bằng tiền mặt và cổ phiếu cho năm 2014 lần lượt là 25% mệnh giá (cao hơn mức cổ tức theo kế hoạch là 12%) và 10% VĐL. Tỷ lệ cổ tức tiền mặt/EPS hợp lý ở mức 52,3%. Tính đến cuối quý I/2015, lợi nhuận sau thuế chưa phân phối của CSM đạt 530 tỷ đồng (gần 7.900 đồng/cp).

Lợi nhuận quý I/2015 giảm 30% so với cùng kỳ do khấu hao và lãi vay tăng. CSM cho biết, trong quý I/2015 CSM đã tiêu thụ được khoảng 16.000 chiếc lốp radian toàn thép (bình quân khoảng 5.300 lốp radian/tháng). Mặc dù giá cao su đầu vào giảm so với cùng kỳ nhưng CSM đã chuyển lợi ích cho người tiêu dùng qua giá bán bình quân (ASP) trong quý I/2015 giảm khoảng 7% so với cùng kỳ nhằm giữ thị phần. Doanh thu thuần do đó chỉ tăng nhẹ 0,8% so với cùng kỳ lên 689,7 tỷ đồng. Biên lợi nhuận gộp quý I/2015 thu hẹp từ 26,9% xuống còn 21,3% do giá bán giảm và chi phí khấu hao tăng. Nhà máy radian toàn thép đi vào hoạt động kể từ cuối quý II/2014 làm tăng chi phí lãi vay do không còn được vốn hóa vào TSCĐ. Cụ thể, chi phí tài chính ròng quý I tăng 63,6% so với cùng kỳ lên 21,1 tỷ đồng. Do vậy, ước tính lợi nhuận sau thuế quý I/2015 giảm khoảng 30% so với cùng kỳ còn 55 tỷ đồng.

Kế hoạch kinh doanh 2015. ĐHCĐ của CSM đã thông qua KHKD 2015 với doanh thu thuần tăng 12% so với năm trước, đạt 3.563 tỷ đồng. Trong đó doanh thu nội địa và xuất khẩu ước lần lượt tăng 14% và 9% so với năm trước, đạt 2.561 tỷ và 1.002 tỷ đồng.

CSM ước tính sẽ gia tăng được sản lượng tiêu thụ lốp radian toàn thép trong 2015 lên 100.000 lốp (tăng từ 25.000 năm 2014) phù hợp với ước tính của chúng tôi. Kế hoạch lợi nhuận trước thuế 2015 giảm 13% so với năm trước xuống chỉ còn 370 tỷ đồng. CSM thận trọng đặt kế hoạch cổ tức cho 2015 ít nhất theo tỷ lệ là 12% mệnh giá (1.200 đồng/cp).

CSM đang giao dịch tại P/E kỳ vọng 2015 là 7,8 lần, tương đối thấp hơn so với đối thủ trong nước cùng quy mô DRC là 11,6 lần. Cần lưu ý, ROE của CSM đạt 24,3% xấp xỉ ROE của DRC.

DPM: PE dự phóng 11 lần

CTCK MayBank KimEng (MBKE)

ĐHCĐ của DPM đã thông qua kế hoạch 2015 với doanh thu và lợi nhuận sau thuế lần lượt là 9.246 tỷ và 1.047 tỷ, giảm 4% và 5% so với kết quả 2014. Kế hoạch lợi nhuận sau thuế này được dựa trên giả định giá dầu trung bình 2015 ở mức 65 USD/thùng và điều chỉnh tăng 30% so với mức kế hoạch 767 tỷ trước đây do kết quả quý I/2015 rất lạc quan. Trong quý I/2015, công ty đã đạt 2.386 tỷ doanh thu và 560 tỷ lợi nhuận trước thuế, tương ứng hoàn thành 53% kế hoạch năm. Mặc dù doanh thu giảm 5% so với năm trước nhưng lợi nhuận trước thuế tăng 29% so với năm trước nhờ giá khí (được tính theo dầu FO) giảm. Biên lợi nhuận trước thuế quý I/2015 tăng 6 điểm phần trăm từ mức 17% lên 23%.

Tại ĐH cũng thông qua tỷ lệ cổ tức 2014 là 30% (đã tạm ứng 15%), cao hơn tỷ lệ cam kết tối thiểu tại ĐHCĐ năm ngoái là 5%. Trong quý II/2015, DPM cũng sẽ phát hành cổ phiếu ESOP với tỷ lệ 3% trên tổng số vốn điều lệ 3.800 tỷ với giá phát hành là 10.000 đồng/cổ phiếu. ĐH thông qua giao dịch hợp đồng mua khí 2016-2019 của PV Gas cho DPM với giá khí tính theo công thức bằng 46% giá dầu trung bình MFO cộng cước phí vận chuyển và phân phối bằng 0,63 USD/MMBTU. Lộ trình cước phí vận chuyển và phân phối khí từ 2015 -2019 ước mỗi năm tăng 2%, cụ thể: dầu FO) giảm. Biên lợi nhuận trước thuế quý I/2015 tăng 6 điểm phần trăm từ mức 17% lên 23%.

Tại ĐH cũng thông qua tỷ lệ cổ tức 2014 là 30% (đã tạm ứng 15%), cao hơn tỷ lệ cam kết tối thiểu tại ĐHCĐ năm ngoái là 5%. Trong quý II/2015, DPM cũng sẽ phát hành cổ phiếu ESOP với tỷ lệ 3% trên tổng số vốn điều lệ 3.800 tỷ với giá phát hành là 10.000 đồng/cổ phiếu. ĐH thông qua giao dịch hợp đồng mua khí 2016-2019 của PV Gas cho DPM với giá khí tính theo công thức bằng 46% giá dầu trung bình MFO cộng cước phí vận chuyển và phân phối bằng 0,63 USD/MMBTU. Lộ trình cước phí vận chuyển và phân phối khí từ 2015 -2019 ước mỗi năm tăng 2%, cụ thể:

Doanh thu 2015 chưa thể có mức tăng trưởng dương do nhà máy Đạm Phú Mỹ sẽ tạm dừng 1 tháng để bảo trì trong năm 2015, theo đó sản lượng sẽ giảm so với 2014 (sản lượng kinh doanh 800 ngàn tấn, giảm 6% so với năm trước). Cùng với xu hướng giá bán ure giảm do tình trạng cung vượt cầu vẫn còn nên doanh thu 2015 của công ty ước sẽ giảm.

Theo luật thuế GTGT mới thì DPM không được hoàn thuế GTGT đầu vào theo tỷ lệ tương ứng với doanh thu mặt hàng phân bón bán trong nước (mặt hàng được miễn thuế GTGT). Do đó, chi phí sản xuất kinh doanh sẽ tăng tương ứng số tiền không được hoàn thuế GTGT. Theo ước tính của doanh nghiệp thì chi phí này sẽ khoảng 300 tỷ. Tuy nhiên sự sụt giảm mạnh của giá khi gas mua vào kì vọng bù đắp được mức chi phí tăng lên do quy định thuế mới, thậm chí giúp cải thiện được biên lợi nhuận gộp. Quý I thường là quý thấp điểm của DPM, theo đó, chúng tôi kì vọng lợi nhuận của các quý tiếp theo cũng sẽ lạc quan, trong bối cảnh giá dầu đang ở mức thấp như hiện nay. Theo kế hoạch trên, EPS 2015 ước đạt 2.756 đồng/cp, PE dự phóng 2015 là 11 lần, tương đương trung bình lịch sử của công ty.

DHG: Khuyến nghị trung lập

CTCK Bảo Việt (BVSC)

CTCP Dược Hậu Giang (DHG – sàn HOSE) cho biết doanh thu thuần 2014 đạt 3.913,1 tỷ đồng, tăng 10,93% so với doanh thu năm 2013. Tuy nhiên doanh thu thuần năm 2014 nếu loại trừ 2 yếu tố bất thường (doanh thu từ phân phối sản phẩm thuộc thương hiệu Eugica năm 2013 và thay đổi phương pháp ghi nhận hàng khuyến mãi trong năm 2014) thực tế tăng rất ấn tượng, đến 19,64%. Doanh thu của DHG vẫn được đóng góp lớn nhất từ hàng tự sản xuất với tỷ trọng 91% trong năm 2014.

Nhìn chung hiệu quả hoạt động của DHG vẫn được duy trì tốt tương đương năm 2013. Chúng tôi sử dụng tỷ lệ % (Doanh thu thuần – Giá vốn hàng bán – Chi phí bán hàng – Chi phí quản lý – Chiết khấu thanh toán)/Doanh thu thuần để so sánh với năm 2013 thì gần như tương đương nhau, 2013 đạt 16,5%, 2014 đạt 16,9%.

Năm 2014, DHG chỉ ghi nhận 529,9 tỷ đồng lợi nhuận sau thuế, tăng 8,1% so với 2013 loại trừ thu nhập bất thường từ chuyển nhượng thương hiệu Eugica. Mặc dù lợi nhuận sau thuế tăng nhưng vẫn thấp hơn nhiều so với mức tăng của doanh thu, nguyên nhân chủ yếu là do trần chi phí khuyến mãi được đưa vào chi phí hợp lý dẫn đến thuế suất thuế thu nhập doanh nghiệp thực tế đã tăng mạnh từ 24,5% năm 2013 lên 26,8% 2014.

Kế hoạch tăng trưởng doanh thu thuần 2015 chỉ 2,2% - thấp nhất từ năm đầu DHG niêm yết. Chúng tôi nhận định DHG đang gặp nhiều khó khăn sau giai đoạn tăng trưởng mạnh nhiều năm trước đó do thay đổi về chính sách, môi trường vĩ mô, các vấn đề nội tại của doanh nghiệp và khó khăn chung của ngành dược.

Kết quả kinh doanh quý I/2015 với chỉ tiêu doanh thu thuần đạt 16,73% kế hoạch năm 2015 và chỉ hoàn thành 93% kế hoạch quý, giảm khoảng 9.6% so với cùng kỳ, chủ yếu do dư âm từ việc chạy đua doanh số của quý IV/2014.

Với kế hoạch tăng trưởng thấp năm 2015 và các dự án đầu tư dây chuyền mới cũng như kế hoạch cải tổ chưa có nhiều thông tin cụ thể, chúng tôi giữ nguyên khuyến nghị Neutral với cổ phiếu DHG và nhà đầu tư có thể xem xét cơ hội tích lũy cổ phiếu khi giá giảm về quanh vùng 80.000 đồng/cp.

BMP: Khuyến nghị mua vào

CTCK MayBank KimEng (MBKE)

ĐHCĐ của BMP đã thông qua kế hoạch 2015 với doanh thu thuần là 2.600 tỷ, tăng 8% so với năm ngoái và lợi nhuận trước thuế là 482 tỷ, tương đương với kết quả 2014. Theo BMP dự báo , thị trường nhựa có mức độ cạnh tranh đang ngày một gay gắt từ những công ty/tập đoàn lớn nên giá bán bình quân (ASP) sẽ khó tăng thêm nữa. Mục tiêu tăng trưởng doanh thu trên chủ yếu là nhờ sản lượng bán ra tăng, ước đạt 62.500 tấn, tăng 8% so với năm ngoái. Mặc dù công suất hiện tại của BMP đã khai thác hết nhưng giai đoạn 1 của nhà máy thứ 4 sẽ đi vào hoạt động trong quý III/2015. Nhà máy mới kì vọng giúp tăng công suất thêm 5.000 tấn/năm và nâng tổng công suất lên 65.000 tấn/năm, tăng 8% so với hiện nay.

Tuy nhiên, kế hoạch lợi nhuận trước thuế 2015 chỉ tương đương 2014 với biên lợi nhuận trước thuế giảm 2 điểm phần trăm do công ty dự báo chi phí nguyên liệu đầu vào sẽ tăng do giá dầu ước tăng và chi phí bán hàng & quản lý doanh nghiệp tăng do tăng nhân sự cho nhà máy mới. Bên cạnh đó, BMP cũng trình kế hoạch dài hạn giai đoạn 2015 – 2018 với doanh thu thuần và lợi nhuận trước thuế dự kiến tăng bình quân 8%/năm và 4%/năm; cổ tức không dưới 20% cho mỗi năm. ĐH cũng thông qua việc nâng mức cổ tức 2014 lên 3.500 đồng/cp từ mức 2.000 đồng/cp của kế hoạch 2014. Trong tháng 11/2014, BMP đã tạm ứng 1.000đ cổ tức. Năm 2015 công ty dự kiến đầu tư 488 tỷ, trong đó đầu tư thiết bị 167 tỷ đồng, xây dựng 173 tỷ đồng và đầu tư 125 tỷ đồng vào sản phẩm mới. Kết quả kinh doanh quý I/2015, doanh thu thuần và lợi nhuận trước thuế ước đạt lần lượt 560 tỷ đồng và 125 tỷ đồng, tăng 5% và 17% n/n. Tỷ lệ tăng trưởng lợi nhuận cao hơn tỷ lệ tăng trưởng doanh thu do biến động giá dầu giảm dẫn đến việc giảm giá nguyên vật liệu.

Với sản phẩm chất lượng tốt, hệ thống bán hàng rộng khắp và có uy tín, chúng tôi cho rằng mức tăng trưởng 8% doanh thu của BMP là có khả năng đạt được. Ngoài ra, chúng tôi cũng lạc quan hơn trong dự báo lợi nhuận trước thuế. Dựa trên dữ liệu quá khứ, sự biến động giá bột nhựa PVC (chiếm 75% giá thành sản phẩm) có mối tương quan cùng chiều với giá dầu thế giới. Theo dự báo thị trường, giá dầu thô trung bình 2015 sẽ ở mức 60 USD/thùng, giảm 35% so với năm ngoái. Mặc dù giá nhựa PVC đang tăng trở lại từ đầu tháng 3/2015 nhưng vẫn thấp hơn so với cùng kỳ 2014. Theo đó, chúng tôi cho rằng giá nguyên vật liệu đầu vào sẽ giảm và biên lợi nhuận gộp ước sẽ cải thiện. Ước tính lợi nhuận 2015 của BMP có khả năng cao hơn kế hoạch đề ra. Trong quý I/2015 công ty đã hoàn thành 26% KH mặc dù đây là quý thấp điểm của năm. Ước EPS 2015 đạt 9.488 đồng/cp, PE 2015 giao dịch ở mức 8,6x, thấp hơn trung bình ngành là 10x. Khuyến nghị MUA với BMP.

TCL: PE dự kiến khoảng 7,4 lần

CTCK MayBank KimEng (MBKE)

ĐHCĐ thường niên 2015 của CTCP Đại lý Giao nhận vận tư xây dựng Tân Cảng (TCL) sáng nay (23/04/2015) đã thông qua kế hoạch 2015 với chỉ tiêu doanh thu dự kiến 914 tỷ đồng (+8,3% so với năm ngoái) là khá hợp lý. Tuy nhiên, chúng tôi cho rằng kế hoạch lợi nhuận sau thuế giảm hơn 17% so với năm ngoái, xuống còn 89,7 tỷ đồng là tương đối thận trọng. Bình quân giai đoạn 2011-2014, kết quả lãi ròng hàng năm đều vượt hơn 40% kế hoạch mà công ty đặt ra trước đó.

Đại hội đã thông qua mức cổ tức tiền mặt chi trả cho năm 2014 là 1.800 đồng/cp, tương đương với tỷ suất cổ tức khoảng 6,3%. TCL đã tạm ứng toàn bộ vào ngày 10/04/2015 vừa qua.

Tổng số vốn đầu tư ước tính cho 2015 của TCL khoảng hơn 182 tỷ đồng (trong đó, vốn đầu tư vào dự án ICD Tân cảng Nhơn Trạch là hơn 100 tỷ đồng), giảm 26,5% so với 2014. Tuy nhiên, do tiếp tục đầu tư mở rộng, TCL dự kiến giảm tỷ lệ cổ tức tiền mặt chi trả cho 2015 xuống còn 1.500 đồng/cp, so với mức 1.800 đồng/cp của 2014.

Kết quả quý I/2015 với chỉ tiêu doanh thu và lãi ròng công ty mẹ giảm lần lượt 5,3% và 22,5% so với cùng kỳ năm ngoái, xuống 163,2 và 16,9 tỷ đồng. Nguyên nhân chủ yếu là do Depot 9 đã trả lại cho Quân chủng Hải quân trong khi các dự án mới sẽ chỉ bắt đầu đi vào hoạt động từ quý II/2015. Theo kế hoạch, doanh thu từ các dự án mới là khoảng 120 tỷ đồng, đóng góp khoảng 13% tổng doanh thu cho TCL trong 2015. Với kết quả quý I/2015 như trên, TCL đã hoàn thành khoảng 18% kế hoạch doanh thu và 19% kế hoạch lợi nhuận 2015.

Theo kế hoạch của công ty, EPS 2015 ước đạt 3.859 đồng/cp, tương đương với mức PE khoảng 7,4 lần, xấp xỉ mức 8 lần bình quân ngành.