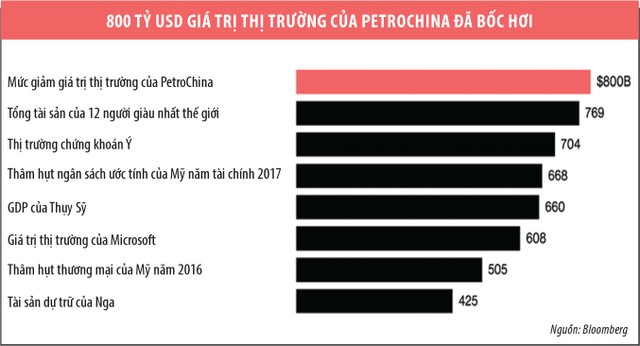

Cách đây 10 năm, cổ phiếu của PetroChina đạt đỉnh ngay ngày đầu tiên giao dịch tại Sàn Giao dịch chứng khoán Thượng Hải. Kể từ đó tới nay, giá trị thị trường của công ty năng lượng thuộc sở hữu nhà nước này đã bốc hơi khoảng 800 tỷ USD – số tiền đủ để mua mọi công ty niêm yết tại Ý, hoặc rải vòng quanh Trái đất 31 lần với tờ 100 USD.

Nếu tính theo đồng USD, đây cũng là vụ thiệt hại lớn nhất cho cổ đông trong lịch sử ngành chứng khoán. Và tình hình sẽ còn tệ hơn, bởi theo ước tính của các chiến lược gia do Bloomberg tập hợp, cổ phiếu của PetroChina tại sàn Thượng Hải sẽ giảm thêm 16% nữa, xuống mức thấp kỷ lục trong 12 tháng tới.

Cổ phiếu của PetroChina đã chịu trận liên tiếp bởi những thay đổi chính sách kinh tế lớn của Trung Quốc trong thập kỷ qua, bao gồm việc chính phủ muốn chuyển mô hình tăng trưởng kinh tế rời xa khỏi sự phụ thuộc vào công nghiệp nặng, đồng thời kiểm soát chặt chẽ các hoạt động đầu cơ trên thị trường chứng khoán, một trong những nguyên nhân giúp giá cổ phiếu PetroChina nhảy vọt khi mới lên sàn.

Bên cạnh đó, trong bối cảnh giá dầu đã giảm 44% trong 10 năm qua và tham vọng của các nhà lãnh đạo kinh tế với kế hoạch thúc đẩy sự phát triển của xe điện, dễ hiểu tại sao các chuyên gia kinh tế vẫn giữ cái nhìn bi quan với cổ phiếu của PetroChina. Chưa kể, hiện giá cổ phiểu này vẫn đang giao dịch ở mức 8,30 nhân dân tệ/cổ phiếu, với hệ số giá cổ phiếu trên lợi nhuận của một cổ phiếu (P/E) là 36 lần, cao hơn 53% so với các công ty cùng ngành trên toàn cầu.

Tất nhiên, rất nhiều yếu tố khiến cổ phiếu của PetroChina lao dốc nằm ngoài tầm kiểm soát của Công ty này. Khi PetroChina niêm yết tại Thượng Hải, bong bóng tại cả hai thị trường dầu mỏ và chứng khoán Trung Quốc đã chực chờ bùng bổ, nhất là khi khủng hoảng kinh tế toàn cầu cũng gõ cửa. So với đà giảm 73% của chỉ số CSI 300 Energy trong thập kỷ qua, mức giảm 82% của PetroChina không phải quá cá biệt.

Chưa kể, chiến lược gia Nelson Wang của Citigroup chỉ ra rằng, đa phần cổ phiếu của PetroChina thuộc sở hữu nhà nước, vì vậy tác động của đà giảm này tới các nhà đầu tư thiểu số là không quá lớn như ấn tượng về con số 800 tỷ USD gây ra.

Điểm sáng le lói của cổ phiếu PetroChina là tại sàn chứng khoán Hong Kong, nơi giá cổ phiếu này được kỳ vọng sẽ tăng trong dài hạn. Theo Laban Yu, chiến lược gia tại Jefferies Group LLC, cổ phiếu loại H (cổ phiếu niêm yết qua mối liên kết 2 thị trường Thượng Hải – Hong Kong, thường được dành cho nhà đầu tư nước ngoài) hiện chiếm gần 12% số lượng cổ phiếu của PetroChina, đang có màn biểu diễn tích cực tại Hong Kong và có thể tăng giá thêm 31% trong năm tới. Nguyên nhân bởi cổ phiếu loại H khi giao dịch tại Hong Kong sẽ có mức giá thấp hơn so với cổ phiếu niêm yết tại Thượng Hải và nhà đầu tư được hưởng các chính sách ưu đãi mà chính quyền Trung Quốc dành cho nhà đầu tư nước ngoài.

Trái ngược với diễn biến này, tại sàn Thượng Hải, các chuyên gia vẫn giữ cái nhìn bi quan với cổ phiếu này. Theo đó, PetroChina chỉ là một nhà sản xuất năng lượng trong hàng tá các công ty vốn hóa thị trường lớn tại Trung Quốc với khối lượng đặt bán luôn lớn hơn lượng mua, nhà đầu tư nắm giữ cổ phiếu dự kiến chịu lỗ khoảng 16% so với mức tăng trung bình khoảng 10% của các cổ phiếu thuộc chỉ số CSI 300 dành cho cổ phiếu vốn hóa lớn.

Đồng thời, bối cảnh thị trường không có nhiều yếu tố tích cực với cổ phiếu này. Theo đó, các cơ quan quản lý Trung Quốc sẽ chưa sớm nới lỏng dây cương với thị trường chứng khoán, nhằm tránh lặp lại các sự kiện chấn động như năm 2007 và 2015, khi các cổ phiếu đầu cơ đồng loạt lao dốc.

Bên cạnh đó, giới đầu tư Đại lục đang ưa chuộng cổ phiếu công nghệ và ngành công nghiệp tiêu dùng hơn so với các “lĩnh vực công nghiệp cũ”, trong đó có dầu mỏ. Khi được hỏi khi nào PetroChina có thể quay trở lại mức đỉnh như năm 2007, Andrew Clarke, 50 tuổi, Giám đốc giao dịch tại Mirabaud Asia Ltd trả lời: “Một ngày nào đó, nhưng tôi khá chắc tôi sẽ chết trước khi điều đó diễn ra”.