STB, BID: Điểm sáng cổ phiếu ngân hàng

Trong quý IV/2018, STB (Ngân hàng TMCP Sài Gòn Thương Tín) là một trong những cổ phiếu được nhà đầu tư nước ngoài mua ròng mạnh nhất trên thị trường với 33,3 triệu đơn vị, tương ứng giá trị 446,6 tỷ đồng. Tại Hội nghị tổng kết năm 2018 tổ chức cuối tháng 12/2018, lãnh đạo STB cho biết, lợi nhuận trước thuế năm 2018 ước đạt hơn 2.200 tỷ đồng, vượt khoảng 20% kế hoạch.

Nếu kết quả này thành sự thực, đây sẽ là năm đầu tiên lợi nhuận của STB trở lại mức trên 2.000 tỷ đồng kể từ năm 2014. Trước đó, kết thúc 9 tháng, Ngân hàng đã đạt 1.315 tỷ đồng lợi nhuận trước thuế, tăng 28% so với cùng kỳ, Lợi nhuận sau thuế đạt 931 tỷ đồng, tăng 20,8%. Các tỷ suất sinh lời đều cải thiện so với cùng kỳ 2017.

Cùng với lợi nhuận cải thiện, cổ phiếu STB còn được đánh giá hấp dẫn nhà đầu tư bởi tiến trình xử lý nợ xấu đang được đẩy nhanh hơn trong 1 năm trở lại đây. Tỷ lệ nợ xấu từ 4,67% vào cuối năm 2017 giảm xuống còn 3,3% cuối tháng 6/2018 và đến cuối tháng 9/2018 là 3,18%, ước tính đến hết năm 2018 đã giảm xuống dưới 3%.

Xét về giá trị, tính đến cuối quý III/2018, tổng nợ xấu từ nhóm 3 đến nhóm 5 của STB cũng giảm 22,5% so với đầu năm, còn 8.067 tỷ đồng. Ngoài ra, STB đang nắm giữ khoảng 42.000 tỷ đồng trái phiếu đặc biệt do VAMC phát hành. Với tốc độ xử lý nợ xấu hiện nay, lãnh đạo STB tự tin về quá trình tái cơ cấu có thể rút ngắn theo lộ trình 5 năm, thay vì 10 năm như kế hoạch.

Cổ phiếu BID của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) cũng nằm trong nhóm cổ phiếu được khối ngoại mua vào nhiều nhất trong quý IV/2018, với tổng khối lượng mua ròng đạt 20,1 triệu đơn vị, tương đương 682 tỷ đồng. BID cũng chính là cổ phiếu ngân hàng có mức tăng mạnh nhất trong năm 2018, với tỷ lệ 27,4%.

Kết thúc 9 tháng đầu năm, Ngân hàng đã đạt 7.254 tỷ đồng lợi nhuận trước thuế, tăng 30,6% so với cùng kỳ năm 2017, hoàn thành 78% kế hoạch cả năm. Trong đó, các mảng hoạt động đều đạt kết quả tích cực, tỷ lệ nợ xấu cũng được kiểm soát tốt và chỉ chiếm 1,75% trên tổng dư nợ cho vay khách hàng.

Cổ phiếu BID đang thu hút sự chú ý bởi câu chuyện phát hành cho đối tác chiến lược nước ngoài là Ngân hàng KEB Hana Bank của Hàn Quốc. Số cổ phần phát hành dự kiến là 603,3 triệu đơn vị, tương đương 17,65% vốn điều lệ của BID hiện tại (34.187 tỷ đồng) và 15% quy mô vốn điều lệ sau phát hành (40.220 tỷ đồng).

Với kỳ vọng sớm hoàn tất trong năm 2019, việc phát hành thành công sẽ góp phần giải bài toán tăng vốn để đáp ứng các quy định tỷ lệ an toàn vốn theo chuẩn mực Basel II đối với BID khi thời hạn Ngân hàng Nhà nước yêu cầu các ngân hàng tuân thủ, áp dụng chuẩn mực đang đến gần.

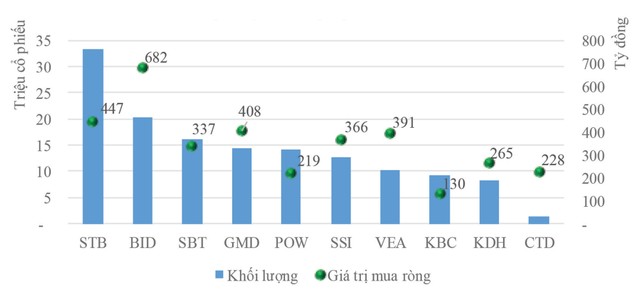

Một số cổ phiếu được khối ngoại mua ròng mạnh trong quý IV/2018

(Không bao gồm trường hợp đột biến tại MSN).

SBT: Triển vọng từ giá đường hồi phục

Niên vụ 2017 - 2018 được xem là niên vụ không mấy dễ dàng cho CTCP Mía đường Thành Thành Công - Biên Hòa (SBT) khi giá đường thế giới giảm mạnh, kéo giá đường trong nước giảm theo. Giá bán bình quân của SBT đã giảm 6,7% so với niên vụ 2016 - 2017.

Tình trạng đường lậu giá rẻ cạnh tranh trực tiếp với đường trong nước càng khiến tình trạng dư cung thêm trầm trọng. Việc sáp nhập hai công ty cũng khiến công tác cơ cấu, sắp xếp tổ chức sau sáp nhập cũng là khối lượng công việc khổng lồ.

Tuy vậy, kết thúc niên vụ đầu tiên sau sáp nhập, SBT đã đạt doanh thu hợp nhất 10.364 tỷ đồng, gấp 2,3 lần so với niên độ 2016 - 2017, lợi nhuận sau thuế đạt 546 tỷ đồng, tăng 61% so với năm trước. Đây được xem là kết quả thành công của SBT giữa giai đoạn được đánh giá là khó khăn nhất trong 15 năm qua của ngành mía đường Việt Nam.

Triển vọng đã sáng hơn với SBT khi bước vào niên vụ mới. Một mặt, giá đường vẫn đang trong xu hướng hồi phục và đến cuối tháng 12/2018 đã tăng 22% so với mức đáy cuối tháng 8/2018 kéo theo sự hồi phục của giá đường trong nước. Việc Chính phủ hoãn thời gian áp dụng Hiệp định thương mại hàng hóa các nước ASEAN - ATIGA với ngành đường đến hết năm 2019 cũng giúp các doanh nghiệp có thời gian chuẩn bị để tăng sức cạnh tranh với đường nhập khẩu.

Tại Đại hội cổ đông thường niên cho niên vụ 2018 - 2019, SBT đã tự tin đặt kế hoạch tăng trưởng với sản lượng tiêu thụ dự kiến 846.733 tấn đường, tương ứng 11.545 tỷ đồng doanh thu và 680 tỷ đồng lợi nhuận trước thuế, cổ tức từ 6 - 10%. Kết thúc quý đầu niên độ, SBT đã đạt 2.526 tỷ đồng doanh thu và 42,2 tỷ đồng lợi nhuận trước thuế.

Trên thị trường, cổ phiếu SBT đang được khối ngoại mua vào khá tích cực. Tính riêng trong quý IV/2018, khối lượng mua ròng đạt 16,1 triệu đơn vị, trị giá 337,1 tỷ đồng. Lực mua tốt của khối ngoại cũng là một trong những nguyên nhân giúp SBT trở thành cổ phiếu mía đường duy nhất giữ được thị giá trong năm 2018. Thậm chí, so với mức giá thấp nhất tại thời điểm tháng 5/2018, tỷ lệ tăng giá đến cuối năm lên đến hơn 40%.

Hiện nay, SBT đang là doanh nghiệp dẫn đầu ngành mía đường Việt Nam với xấp xỉ 40% thị phần nội địa, chiếm 33% tổng công suất luyện đường, 1/4 diện tích vùng nguyên liệu mía cả nước. SBT cũng là cổ phiếu mía đường duy nhất có mặt trong rổ chỉ số VN30.

Đánh giá về SBT, phân tích của CTCP Chứng khoán Bảo Việt (BVSC) nhận định, về dài hạn, SBT có triển vọng chiếm 50% nhu cầu tiêu thụ nội địa vào năm 2021 nhờ tận dụng lợi thế hệ thống phân phối và kênh bán hàng cùng thương hiệu uy tín bên cạnh nỗ lực nâng cao tính cạnh tranh của giá bán sản phẩm. Tốc độ tăng trưởng kép giai đoạn 2018/2019 - 2022/2023 của doanh thu và lợi nhuận sau thuế được dự báo đạt lần lượt 14%/năm và 33%/năm.

GMD: Khối ngoại tranh thủ cơ hội mở room

Không có nhiều đột biến về giao dịch khối ngoại trong suốt 9 tháng đầu năm, tuy nhiên trong quý IV/2018, cổ phiếu GMD của CTCP Gemadept đã vươn lên trở thành một trong những cổ phiếu được mua ròng nhiều nhất thị trường, với 14,4 triệu đơn vị, tương đương 407 tỷ đồng.

Trước đó, theo hợp đồng vay trái phiếu chuyển đổi ngày 18/6/2012 giữa GMD và Vietnam Investments Fund (VI), Công ty đã thực hiện chốt room ngoại tại mức 20,4%. Sau khi hoàn thành phát hành cổ phiếu riêng lẻ để hoán đổi nợ vay thành cổ phần với VI trong năm 2017, việc giải tỏa tỷ lệ sở hữu cho nhà đầu tư nước ngoài từ 20,4% lên 49% đã được Đại hội đồng cổ đông 2018 thông qua.

Ngay sau khi các thủ tục mở room hoàn tất vào cuối tháng 10/2018, khối ngoại đã tranh thủ gom hàng GMD và khiến thị giá tăng gần 20% chỉ trong vòng chưa đầy 1 tháng.

Việc cổ phiếu GMD được khối ngoại ưa thích cũng không quá bất ngờ khi Công ty hiện là đơn vị quản lý và vận hành cảng Nam Đình Vũ, một trong những cảng lớn nhất tại Hải Phòng với khả năng tiếp nhận các tàu trọng tải lên đến 40.000 tấn. Tính đến hết tháng 10/2018, cảng Nam Đình Vũ đã đạt sản lượng gần 150.000 TEU.

Việc hoàn thiện được chuỗi logistics sẽ tăng sức tăng trưởng doanh thu, lợi nhuận của GMD trong những năm tới khi sản lượng hàng hóa thông qua hệ thống cảng Việt Nam nói chung và khu vực Hải Phòng được dự báo sẽ tiếp tục tăng trưởng cao theo tăng trưởng của kim ngạch xuất nhập khẩu.

GMD cũng đang tích cực lên kế hoạch đầu tư mới bên cạnh việc tìm cách nâng cao hiệu suất vận hành các cảng hiện hữu. Công ty đang chuẩn bị phát triển giai đoạn 2 của dự án cảng Nam Đình Vũ tại phía Bắc cùng dự án cảng nước sâu Gemalink tại phía Nam. Dự kiến, sau khi hoàn thành toàn bộ dự án cụm cảng Nam Đình Vũ và cảng nước sâu Gemalink vào năm 2022, tổng năng lực khai thác cảng của GMD sẽ đạt 5,2 triệu TEU container và 5 triệu tấn hàng rời.

9 tháng đầu năm 2018, GMD cũng đã báo lãi đột biến với 1.993,7 tỷ đồng, lợi nhuận sau thuế thuộc về công ty mẹ đạt 1.675 tỷ đồng nhờ giá vốn giảm cùng khoản doanh thu tài chính đột biến từ thoái vốn tại Gemadept Logistics và Gemadept Shipping trong quý I/2018.