Giá khởi điểm thấp hơn thị giá gần 17%

Thông báo từ Sở Giao dịch chứng khoán Hà Nội (HNX) cho biết, ngày 15/10 tới, Ngân hàng Thương mại cổ phần Ngoại thương Việt Nam - Vietcombank (mã VCB) sẽ đưa ra bán đấu giá 53,4 triệu cổ phiếu của Ngân hàng Thương mại cổ phần Quân đội - MB (mã MBB). Số cổ phần này tương đương 2,47% tổng số cổ phần MBB đang lưu hành hiện nay.

Việc thoái vốn tại MB được Vietcombank cho biết là nhằm tuân thủ quy định của Thông tư 36/2014/TT-NHNN ngày 20/11/2014 của Ngân hàng Nhà nước về giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của tổ chức tín dụng.

Nếu thoái vốn thành công, tỷ lệ sở hữu của Vietcombank tại MB sẽ giảm từ 6,97% hiện nay xuống 4,5% và không còn là cổ đông lớn.

Mới đây, Vietcombank đã bán đấu giá thành công 1,5 triệu cổ phiếu của Ngân hàng Thương mại cổ phần Phương Đông (OCB) sau 3 đợt chào bán, qua đó thoái thành công toàn bộ khoản đầu tư vào ngân hàng này.

Theo kế hoạch chào bán, giá khởi điểm của cổ phiếu MBB là 19.641 đồng/cổ phiếu. Vietcombank cho biết, mức giá khởi điểm được căn cứ theo chứng thư thẩm định giá ngày 21/6/2018 của CTCP Thẩm định giá Indochina và đã được Hội đồng quản trị của Vietcombank phê duyệt.

So với mức giá thấp nhất của cổ phiếu MBB hồi đầu tháng 7/2018 là 20.880 đồng/cổ phiếu (giá đóng cửa phiên 2/7) - cũng là thời điểm VN-Index giảm từ hơn 1.200 điểm xuống 890 điểm, mức giá khởi điểm cao hơn 6,3%.

Còn so với mức giá hiện tại là 22.950 đồng/cổ phiếu (giá đóng cửa ngày 21/9), giá khởi điểm thấp hơn gần 17%. Điều này cho thấy giá cổ phiếu MBB đã hồi phục đáng kể trong hơn 2 tháng qua.

Tuy vậy, cổ đông Vietcombank có lẽ cũng không quá lo ngại Ngân hàng sẽ “bán hớ“ khi quy chế đấu giá nêu rõ, ngoài giá khởi điểm, giá chào bán thành công sẽ không thấp hơn giá đóng cửa cổ phiếu MBB trên sàn chứng khoán tại ngày mở đấu giá công khai (ngày 15/10).

Có thể hiểu, mức giá khởi điểm thấp mà Vietcombank đưa ra nhằm tạo ra một biên độ an toàn để có thể thoái vốn thành công trước những biến động thị trường chứng khoán, khi mà từ nay đến phiên đấu giá vẫn còn gần một tháng, đồng thời tạo ngưỡng chặn phù hợp.

Trong trường hợp diễn biến thị trường xấu ngoài dự kiến (giá thị trường xuống thấp hơn giá khởi điểm) khiến đợt chào bán kém hấp dẫn, Vietcombank có thể chờ điều kiện tốt hơn để tổ chức đấu giá lần 2, lần 3…, tương tự đợt thoái vốn tại OCB.

Thực tế, trong hơn 1 năm trở lại đây, câu chuyện đấu giá căn cứ trên mức giá khởi điểm được định giá bởi chính doanh nghiệp và thị giá (phản ánh đánh giá thị trường) để việc thoái vốn đạt hiệu quả tốt nhất đã khá quen thuộc với nhà đầu tư qua các đợt đấu giá của CTCP Sữa Việt Nam - Vinamilk (mã VNM), Tổng công ty cổ phần Bia - Rượu - Nước giải khát Sài Gòn - Sabeco (mã SAB), Tổng công ty cổ phần Xuất nhập khẩu và xây dựng Việt Nam - Vinaconex (mã VCG), Công ty cổ phần Nhựa Bình Minh (mã BMP…

Chẳng hạn, trong cuộc đấu giá 48,3 triệu cổ phiếu VNM mà Tổng công ty Đầu tư và kinh doanh vốn Nhà nước (SCIC) chào bán tháng 11/2017, mức giá khởi điểm tại ngày công bố là 150.000 đồng/cổ phiếu, trong khi thị giá đang ở mức 155.000 đồng/cổ phiếu và cuối cùng, cổ phiếu VNM đã được đấu giá thành công ở mức 186.000 đồng/cổ phiếu.

Tuy vậy, trong đợt chào bán cổ phiếu MBB sắp tới, sự đột biến về giá được dự báo sẽ khó xảy ra khi mà cổ phiếu này hiện đã hết room ngoại, tức sức mua sẽ hoàn toàn phụ thuộc vào nhà đầu tư trong nước.

Với cơ sở giá căn cứ trên thị giá, sức hấp dẫn với các nhà đầu tư nhỏ lẻ được đánh giá là không cao bởi họ có thể mua cổ phiếu trực tiếp trên sàn vốn hấp dẫn hơn do thời gian thanh toán nhanh (T+3) và sau đó có thể bán ngay cổ phiếu, trong khi mua qua đấu giá sẽ mất nhiều thời gian hơn, từ nộp hồ sơ, đặt cọc, đến chờ chuyển giao cổ phiếu (nếu trúng giá).

Việc đấu giá lần này có lẽ hấp dẫn hơn với các nhà đầu tư tổ chức, vốn đánh giá cao triển vọng của cổ phiếu MBB, khi có thể mua lượng lớn mà không tác động đến cung cầu, cũng như giá cổ phiếu trên thị trường.

Mặt khác, con số 53,4 triệu cổ phiếu cũng không phải quá lớn khi thanh khoản bình quân của cổ phiếu MBB trong 30 phiên gần nhất đạt trên 5,7 triệu đơn vị/phiên, thậm chí có phiên tăng tới hơn 10 triệu đơn vị được khớp lệnh.

Với Vietcombank, chỉ cần bán được cổ phiếu MBB tại mức giá khởi điểm (triển vọng thực tế có thể cao hơn), Ngân hàng cũng đạt được nhiều lợi ích, một mặt giảm sở hữu chéo theo quy định, mặt khác thu được ít nhất là trên 1.000 tỷ đồng bổ sung vào nguồn vốn kinh doanh, ghi nhận lợi nhuận tài chính, cũng như tạo tiền đề để tiếp tục bán hơn 100 triệu cổ phiếu MBB còn lại.

MB đang có gì?

MB là ngân hàng có cơ cấu cổ đông khá đa dạng, với gần 50% được nắm giữ bởi các tổ chức lớn như SCIC, Tập đoàn Công nghiệp - Viễn thông Quân đội (Viettel), Tổng công ty Tân cảng Sài Gòn…

Bên cạnh đó, 20% room ngoại của MB đã được sở hữu hết, trong đó có những quỹ đầu tư tên tuổi như Dragon Capital, VietNam Holding Limited…

Điều này phần nào giải thích vì sao giao dịch của khối ngoại thời gian qua tại MB chủ yếu là những giao dịch nội khối.

Những năm qua, hoạt động của MB cho thấy sự tăng trưởng nhanh trên cả yếu tố tài sản, nguồn vốn cũng như hiệu quả hoạt động.

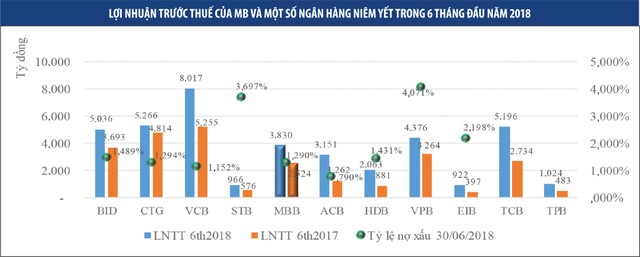

Nếu như năm 2017, tỷ lệ tăng trưởng lợi nhuận trước thuế đạt 26,4%, thì trong 6 tháng đầu năm 2018, kết quả là 51,7%.

Cụ thể, 6 tháng đầu năm, thu nhập lãi thuần đạt 6.797 tỷ đồng, tăng 32,2% so với cùng kỳ năm 2017; lãi thuần từ hoạt động dịch vụ 978 tỷ đồng, tăng 48%; lãi từ kinh doanh ngoại hối tăng 3,2 lần, đạt 174,79 tỷ đồng; lãi thuần từ kinh doanh chứng khoán, chứng khoán đầu tư và góp vốn, đầu tư dài hạn đạt 310 tỷ đồng, tăng 2,5 lần.

Tính đến 30/6/2018, dư nợ cho vay khách hàng tại MB đạt 204.829 tỷ đồng, huy động vốn đạt 234.796 tỷ đồng, tăng lần lượt 11,2% và 6,6%so với đầu năm.

Cùng với đó, công tác quản lý và thu hồi nợ xấu được duy trì khá tốt. Tỷ lệ nợ xấu tính đến 30/6/2018 ở mức 1,29%, thấp hơn so với nhiều ngân hàng khác như Ngân hàng Thương mại cổ phần Việt Nam Thịnh Vượng - VPBank (4,07%), Ngân hàng Thương mại cổ phần Sài Gòn Hà Nội - SHB (2,7%), Ngân hàng Thương mại cổ phần Đầu tư và phát triển Việt Nam (1,49%)…

Trên thị trường, thương hiệu MBB cũng được ghi nhận rõ nét. Trong danh sách 40 thương hiệu công ty giá trị nhất Việt Nam do Tạp chí Forbes Việt Nam công bố tháng 8/2018, thương hiệu MB đứng thứ 23 với giá trị 74,2 triệu USD, tăng 16% so với năm 2017.

Tại Đại hội đồng cổ đông 2018, MB đặt ra mục tiêu lợi nhuận trước thuế hợp nhất 6.800 tỷ đồng, tăng 47% so với kết quả năm 2017. Như vậy, sau 6 tháng đầu năm, MB đã hoàn thành 56% kế hoạch lợi nhuận đặt ra, dù cuối năm mới là mùa cao điểm ghi nhận lợi nhuận của các ngân hàng.

Với những kết quả đạt được, hầu hết các phân tích đánh giá, MB nhiều khả năng sớm hoàn thành kế hoạch kinh doanh cả năm nay.

Xét về mức định giá, với thu nhập trên mỗi cổ phần lũy kế 4 quý gần nhất đạt 2.090 đồng/cổ phiếu, bội số giá trên thu nhập của cổ phiếu MBB hiện ở mức 10,6 lần, thấp hơn đáng kể so với các cổ phiếu cùng ngành như VCB (20 lần), BID (15 lần), CTG (13 lần)…

Trong bối cảnh nhiều ngân hàng đang loay hoay với bài toán tái cấu trúc, tăng vốn, một điểm nhấn với MB khi đây là một trong số ít ngân hàng vẫn duy trì chi trả cổ tức bằng tiền mặt khá đều đặn hàng năm, song song với chi thưởng và cổ tức bằng cổ phiếu.

Kết quả kinh doanh tăng trưởng nhanh, định giá hấp dẫn so với nhiều mã ngân hàng khác, cổ phiếu MBB được đánh giá là khá hấp dẫn đối với nhà đầu tư tìm kiếm cơ hội từ nhóm cố phiếu ngân hàng cả trong ngắn, trung và dài hạn.

Trong bối cảnh room ngoại đã kín, đây là những yếu tố được kỳ vọng sẽ thu hút nhà đầu tư trong nước đối với cổ phiếu MBB ở phiên đấu giá cổ phần sắp tới.