Đồng hành cùng doanh nghiệp trên sân chơi minh bạch

GEE - chính thức chuyển sàn từ UPCoM lên HOSE vào giữa tháng 8/2024, đánh dấu bước ngoặt của công ty gia nhập vào “sân chơi” có yêu cầu cao về minh bạch và quản trị công ty. Qua đó mở ra cơ hội cho GEE tăng khả năng tiếp cận dòng vốn từ cả nhà đầu tư trong nước và nước ngoài để thúc đẩy kinh doanh hiệu quả, phục vụ cho giai đoạn tăng trưởng tiếp theo.

|

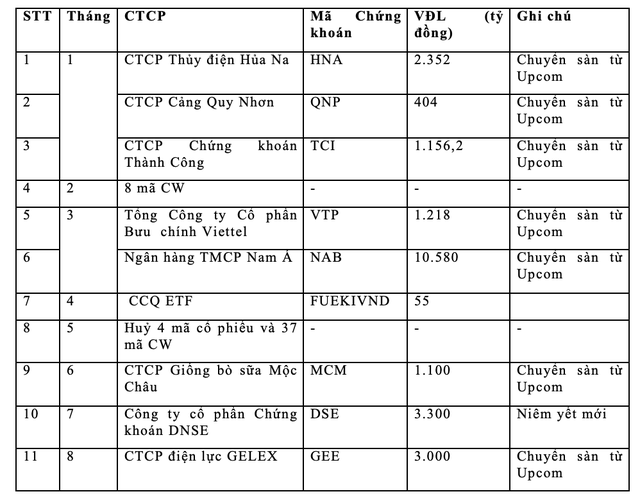

Đây là cổ phiếu thứ 7 chuyển sàn thành công từ UPCoM lên HOSE từ đầu năm tới nay, trong đó GEE gây chú ý là cổ phiếu thuộc họ GELEX, có triển vọng tăng trưởng tốt và có thời gian thực hiện hồ sơ chuyển sàn rất nhanh chóng.

|

| Niêm yết mới trên HOSE trong 8 tháng 2024 |

Nếu nhìn danh sách ít ỏi các doanh nghiệp được chấp thuận niêm yết, chuyển sàn trong năm 2022-2023, thì việc xuất hiện các tân binh như GEE thu hút giới đầu tư là điều dễ hiểu.

Thực tế, khan hiếm “gương mặt mới” trong vài năm qua, ngoài yếu tố khách quan là bối cảnh thị trường chung chưa thuận lợi, thì một trong những nguyên nhân chính là các điều kiện niêm yết, tiêu chí xét duyệt hồ sơ chặt chẽ hơn, nhằm đảm bảo “đưa doanh nghiệp chất lượng” lên sàn niêm yết. Điều này đòi hỏi sức khoẻ nội tại của doanh nghiệp, các con số tài chính cần rõ ràng, đồng thời các đơn vị tư vấn là CTCK phải có nghiệp vụ tốt để tư vấn chuẩn bị hồ sơ hoàn thiện một cách nhanh chóng.

Trong trường hợp cụ thể của GEE, được biết, từ lúc ký hợp đồng với đơn vị tư vấn là CTCK Vietcap đến khi chính thức chào sàn chỉ trong vòng 6 tháng. Đây là kết quả đáng nể nhưng cũng là tất yếu khi đội ngũ IB Vietcap thuộc hàng lớn nhất trong ngành với 30 chuyên gia hàng đầu - có sẵn nền tảng kinh nghiệm vững chắc trong nhiều năm và liên tục được tích luỹ.

Nhìn lại lịch sử hoạt động, liên tục nhiều năm liền Vietcap duy trì vị thế hàng đầu tại Việt Nam trong lĩnh vực Ngân hàng đầu tư (IB). Với định mức tín nhiệm cao, Vietcap được trao gửi niềm tin trở thành nhà tư vấn chính cho nhiều doanh nghiệp hàng đầu, dẫn lối nhiều nhà đầu tư nước ngoài hàng đầu vào thị trường Việt Nam.

Dù bối cảnh thị trường chứng khoán Việt Nam trong hơn 1 thập kỷ qua có nhiều biến động, tạo ra nhiều thách thức đối với CTCK nhưng với đội ngũ IB “thiện chiến”, Vietcap tư vấn thành công nhiều thương vụ tiếng vang, đưa tên tuổi Vietcap đứng số một về tư vấn các giao dịch M&A tại Việt Nam về cả số lượng và quy mô thương vụ, Vietcap đã hoàn thành một nhiều thương vụ mang tính bước ngoặt cho các khách hàng bao gồm Phúc Long, Masan MeatLife, FE Credit, Big C,…

Hay trong các thương vụ cổ phần hóa lớn và IPO/niêm yết các công ty tư nhân lớn nhất khi có quyết định niêm yết thì Vietcap cũng là “cái tên” đáng tin cậy.

|

Phát huy lợi thế AM TƯỜNG TÀI CHÍNH cũng như nắm chắc, hiểu rõ các quy trình thủ tục đối với công ty đại chúng và IPO/niêm yết/chuyển sàn niêm yết, Vietcap không chỉ giúp doanh nghiệp huy động vốn mà còn góp phần vào công cuộc đưa thêm hàng hoá đa dạng, chất lượng trên thị trường chứng khoán. Thương vụ gần nhất (ngay trước GEE) là VTP (3/2024) và CTR (2022).

Hứa hẹn nhiều thương vụ IPO bùng nổ năm 2025

Lãi suất đang có xu hướng giảm, định giá doanh nghiệp đi vào vùng hấp dẫn là một trong những yếu tố giúp thị trường vốn khởi sắc hơn. Theo đánh giá của Vietcap, nhu cầu tư vấn về niêm yết, IPO và chuyển sàn sẽ còn cao hơn nữa trong tương lai vì ngày càng nhiều công ty ở Việt Nam đang ở thời điểm chín muồi về quy mô, hiệu quả lợi nhuận, thời gian hoạt động, đủ điều kiện để niêm yết và IPO.

Đặc biệt hơn nữa khi thời gian sắp tới Việt Nam sẽ được nâng hạng thì việc niêm yết sẽ mang lại nhiều lợi ích hơn cho công ty, dễ thấy nhất là cơ hội tiếp cận nguồn vốn khổng lồ từ các NĐT nước ngoài…nên các doanh nghiệp trong nước cũng có những kế hoạch đẩy mạnh hoạt động IPO, niêm yết để tận dụng cơ hội huy động vốn.

Song song đó, nâng hạng thị trường sẽ tác động cải thiện quy mô và thanh khoản – là điều kiện thuận lợi cho hoạt động các công ty chứng khoán, đặc biệt là với các CTCK hoạt động theo mô hình Ngân hàng đầu tư như Vietcap.

Năm 2025 sẽ hứa hẹn có nhiều thương vụ IPO bom tấn đến với thị trường, như MCH đã chia sẻ kế hoạch IPO trong năm sau. Là đơn vị tư vấn dẫn đầu thị trường trong lĩnh vực IPO & niêm yết, Vietcap sẽ được hưởng lợi nhiều từ làn sóng này.

Hiện Vietcap đang nắm trong tay danh mục tư vấn hơn 50.000 tỷ đồng, riêng năm 2024 đã khởi động 2 thương vụ lớn với giá trị trên 10.000 tỷ đồng và được kì vọng sẽ đóng góp tốt về lợi nhuận năm nay.

Không chỉ phát huy mạnh ở mảng IB, Vietcap còn biết đến là nhà môi giới tổ chức có thị phần số 1 nhiều năm. Với mảng khách hàng cá nhân, trước xu hướng dịch chuyển tỷ trọng giao dịch của nhà đầu tư cá nhân nhiều hơn, Vietcap đang thực hiện kế hoạch đẩy mạnh hơn phân khúc này.

Năm 2024, Vietcap sẽ tiếp tục tập trung phát triển lĩnh vực môi giới bán lẻ cho nhà đầu tư cá nhân, trong đó tập trung phát triển chất lượng dịch vụ phục vụ cho khách hàng nhiều hơn là chiến lược hạ giá phí.

Công ty tiếp tục đầu tư vào công nghệ bằng việc mở rộng số lượng nhân sự ở bộ phận phát triển sản phẩm, đổi mới sáng tạo, đầu tư vào hạ tầng công nghệ; đồng thời gia tăng việc đào tạo nhân viên môi giới, tăng các kênh phân phối.

Quý 2 vừa qua, thị phần VCI tăng bất ngờ lên vị trí thứ 6 trong bảng Top 10 thị phần môi giới lớn nhất trên HOSE, là mức tăng trưởng đáng kể suốt 3 năm gần đây, bám sát kế hoạch đặt ra của HĐQT, Ban Giám đốc là tập trung nâng cao chất lượng sản phẩm để đẩy mạnh dần phân khúc khách hàng cá nhân.

Ý kiến của bạn sẽ được biên tập trước khi đăng. Xin vui lòng gõ tiếng Việt có dấu