Dòng vốn đang quay trở lại

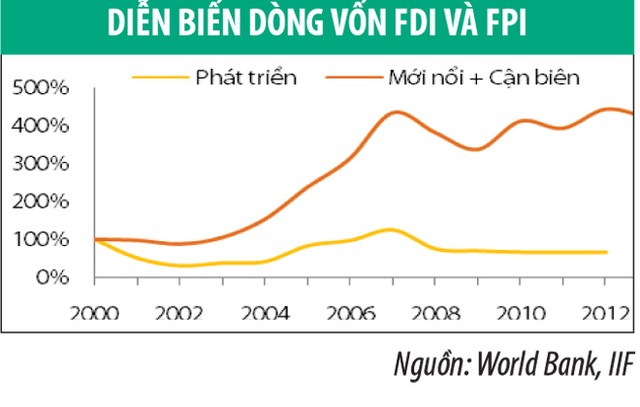

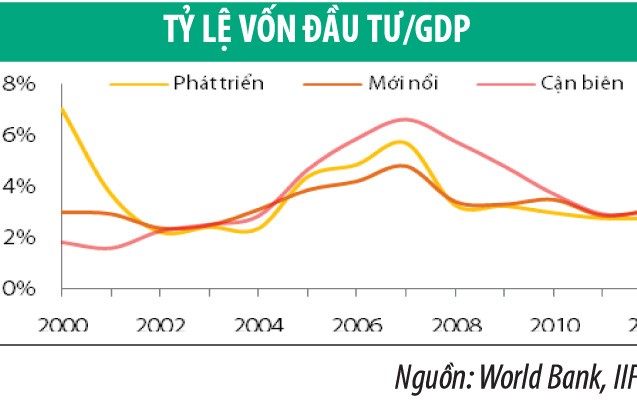

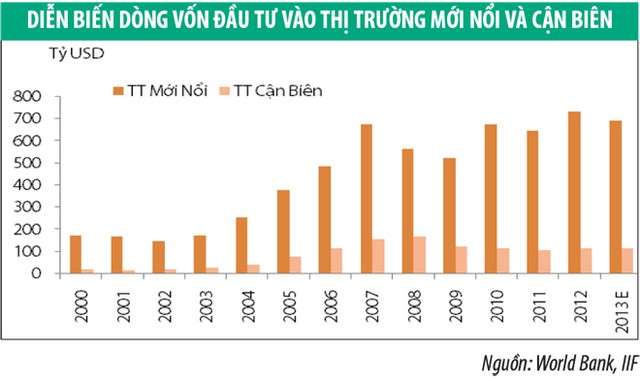

Giai đoạn 2000 - 2007, trước khủng hoảng tài chính 2008 - 2009, dòng vốn đầu tư (FDI và FPI) vào các thị trường mới nổi và cận biên tăng liên tục với mức tăng mạnh hơn nhiều so với dòng vốn vào thị trường phát triển. Cụ thể, lượng vốn vào các nước mới nổi và cận biên lập kỷ lục vào năm 2007, đạt 834 tỷ USD và gấp 4,3 lần lượng vốn vào năm 2000. Trong khi đó, dòng vốn vào thị trường phát triển chỉ tăng 24% trong giai đoạn 2000 - 2007.

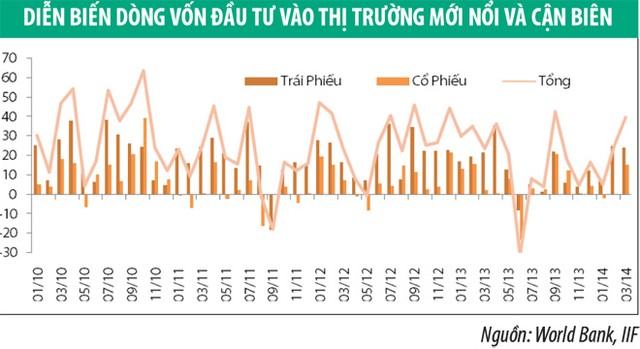

Giai đoạn 2010 - 2013, sau khủng hoảng tài chính 2008 - 2009, dòng vốn đầu tư vào các thị trường mới nổi và cận biên mặc dù bị sụt giảm trong năm 2011 và 2013, song xu hướng chung vẫn là hồi phục (+25% so với năm 2009). Ngược lại, dòng vốn vào thị trường phát triển không có chuyển biến nào đáng kể so với thời điểm năm 2009.

Tháng 5/2013, lần đầu tiên Cục Dự trữ Liên bang Mỹ (FED) tuyên bố thu hẹp gói nới lỏng định lượng QE3, trong khi dòng vốn FDI không bị ảnh hưởng nhiều thì dòng vốn FPI bị tác động tiêu cực. Các NĐT ồ ạt rút vốn khiến lượng vốn FPI vào thị trường mới nổi giảm chỉ còn 76 tỷ USD trong năm 2013 (-37% so với năm 2012).

Tính chung cả vốn FDI và FPI, lượng vốn đầu tư năm 2013 vào thị trường mới nổi đạt khoảng 693 tỷ USD (giảm 5,6% so với năm 2012). Đối với thị trường cận biên, lượng vốn đầu tư không thay đổi nhiều so với năm 2013, đạt 116 tỷ USD, điều này cho thấy cú sốc từ việc thu hẹp gói QE3 gây tổn thương cho các thị trường mới nổi nhiều hơn các thị trường cận biên.

Mặc dù trong năm 2014, việc thu hẹp gói QE3 vẫn tiếp diễn nhưng sẽ được tiến hành một cách từ từ và có lộ trình rõ ràng hơn trước. Do đó, cú sốc đã xảy ra vào giữa năm 2013 khó có thể lặp lại. Theo dự báo của IIF, dòng vốn vào thị trường mới nổi kỳ vọng sẽ có sự hồi phục tích cực trong năm 2014, đặc biệt là vốn đầu tư gián tiếp, trong khi vốn đầu tư trực tiếp duy trì ổn định.

Dòng vốn đầu tư gián tiếp có mối quan hệ cùng chiều đối với chỉ số chứng khoán thị trường mới nổi và cận biên và có mối quan hệ ngược chiều với tỷ suất sinh lợi của trái phiếu. Với xu hướng rót vốn liên tục giai đoạn 2000 - 2007, chỉ số chứng khoán của thị trường mới nổi và cận biên tăng trưởng mạnh, lập kỷ lục vào năm 2007, tương ứng với kỷ lục của vốn đầu tư gián tiếp. Sau khủng hoảng tài chính 2008 - 2009, vốn đầu tư vào thị trường mới nổi và cận biên phục hồi hỗ trợ cho sự tăng trưởng của TTCK các nền kinh tế này.

Cú sốc từ việc thu hẹp gói QE3 năm 2013 tạo ra sự phân hóa đối với các thị trường mới nổi và cận biên. Theo đó, những nền kinh tế có mức thâm hụt tài khoản vãng lai lớn (Ấn Độ, Indonesia, Brazil…) chịu sự tổn thương lớn đến từ việc rút vốn của các NĐT nước ngoài, chỉ số chứng khoán của các thị trường này sụt giảm mạnh cùng với đó là sự mất giá của đồng nội tệ.

Việt Nam: “lợi nhuận tốt, rủi ro chấp nhận được”

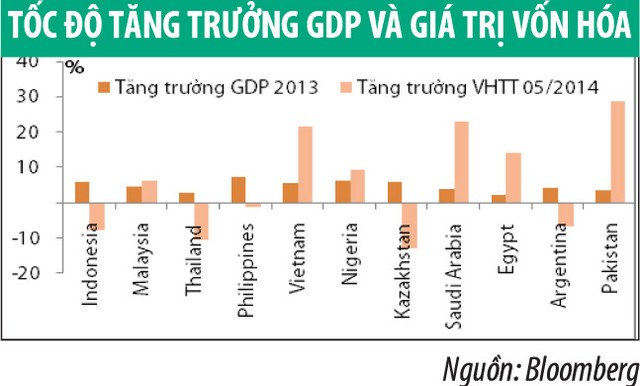

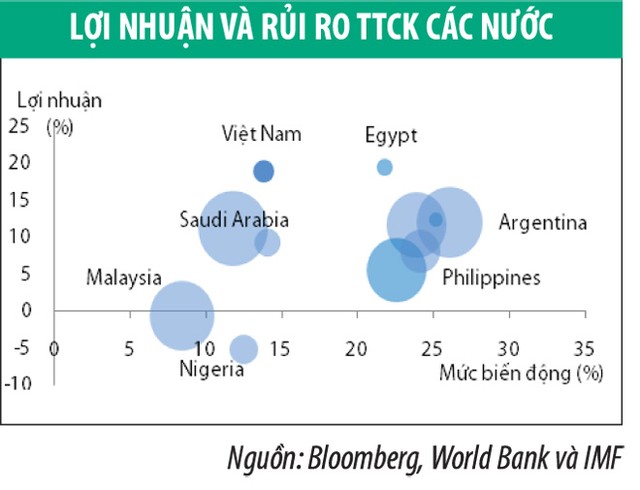

Việt Nam được xếp vào nhóm các thị trường cận biên theo phân loại của MSCI dựa vào một số các tiêu chí. Do đó, để tìm ra lời giải cho câu hỏi “TTCK Việt Nam hấp dẫn như thế nào so với các thị trường khác”, chúng tôi chọn lọc so sánh với một số các thị trường cận biên và mới nổi trong khu vực châu Á và trên thế giới, bao gồm Indonesia, Malaysia, Thailand, Philippines, Nigeria, Kazakhstan, Ả Rập Saudi, Egypt, Argentina, Pakistan.

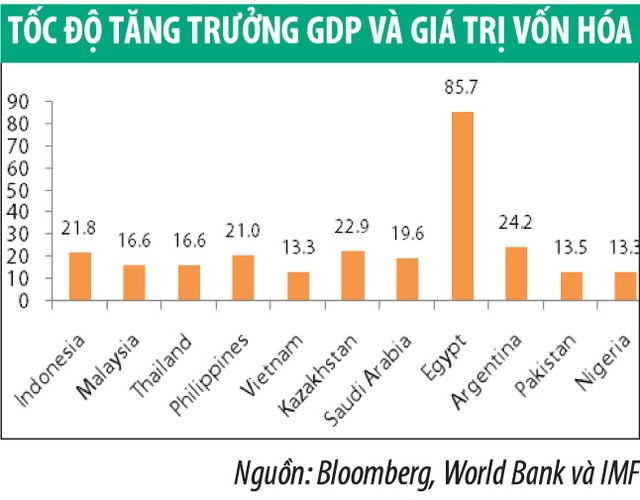

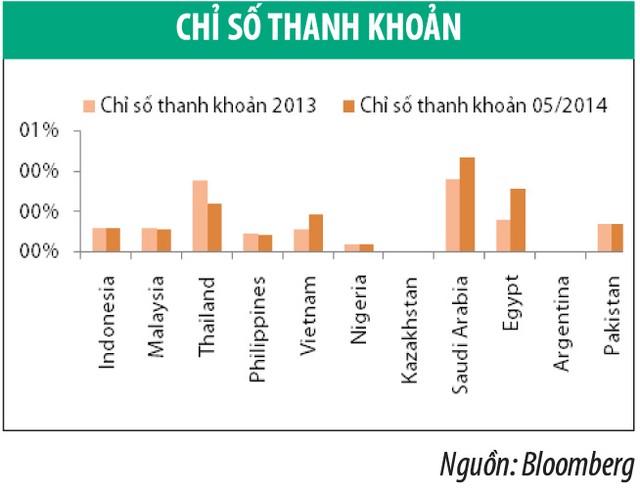

Xét về quy mô nền kinh tế và TTCK, Việt Nam vẫn khá nhỏ bé so với hầu hết các nước trong danh sách so sánh. Tuy nhiên, Việt Nam thể hiện sự tăng trưởng đều đặn đối với các chỉ tiêu GDP, quy mô vốn hóa cũng như thanh khoản trên sàn giao dịch chính trong ba năm trở lại đây.

Điểm nổi bật của Việt Nam so với các thị trường kể trên là chỉ số định giá P/E (sàn giao dịch chính) thấp nhất trong suốt 3 năm qua trong điều kiện rủi ro vỡ nợ quốc gia của Việt Nam được các NĐT quốc tế đánh giá ngày càng khả quan hơn. Bằng chứng là giá CDS (hợp đồng bảo hiểm rủi ro vỡ nợ) của trái phiếu chính phủ Việt Nam kỳ hạn 2 năm từ đầu năm 2014 đến nay đã giảm 42,11% bất kể sự kiện “căng thẳng biển Đông” với Trung Quốc xảy ra vào đầu tháng 5 vừa qua.

Bên cạnh đó, VN-Index của Việt Nam có mức sinh lời đứng ở vị trí thứ hai trong quý I vừa qua, chỉ sau Case của Ai cập, trong khi chỉ số rủi ro - dựa trên biến động Index 200 ngày của VN-Index (13,8%) thấp hơn khá nhiều so với Case (21,8%). Những nỗ lực tái cấu trúc nền kinh tế và giữ ổn định các chính sách tài chính tiền tệ của Việt Nam đã phần nào được phản ánh vào sự ổn định của thị trường. Trong 2 năm gần đây, chỉ số lạm phát cũng như biến động tỷ giá được giữ ở mức ổn định. Sau Ả Rập Saudi, đồng Việt Nam có mức biến động thấp nhất từ năm 2012 đến nay.

Một yếu tố khác không kém quan trọng là chỉ tiêu thanh khoản (% giá trị giao dịch/vốn hóa thị trường) của Việt Nam đã có một sự cải thiện quan trọng. Tính đến hết 5 tháng, chỉ số này của VN-Index là 1,8%, tăng đến 69% so với năm 2013, chứng tỏ TTCK Việt Nam đã được dòng vốn (trong nước và cả nước ngoài) quan tâm hơn rất nhiều. Con số tăng trưởng này cũng chỉ thua kém Case của Ai cập với sự bùng nổ giao dịch trong các tháng đầu năm nay.

Điểm cộng cần phải nhắc đến đối với thị trường Việt Nam là triển vọng tăng trưởng của nền kinh tế. Với cơ cấu dân số trẻ, tốc độ tăng trưởng GDP ổn định và cải thiện qua các năm, Việt Nam đang trong quá trình tái cấu trúc nền kinh tế để đón nhận các cơ hội mới từ các hợp đồng thương mại tự do TPP, FTA Việt Nam-EU. Lãi suất được điều chỉnh giảm liên tục để kích thích các lĩnh vực sản xuất và thuế thu nhập DN giảm về 22% từ 25% là những hỗ trợ thiết thực mà Chính phủ đã thực hiện. Cần nói thêm, 22% là mức thuế thu nhập DN thấp nhất so với các quốc gia trong danh sách trên. Các NĐT trên TTCK sẽ gián tiếp được lợi thông qua triển vọng lợi nhuận tốt hơn của các DN mà họ đầu tư.

Mặc dù tỷ lệ nợ công và nợ xấu của Việt Nam đang ở mức cao và quan ngại tăng trưởng chậm lại trong quá trình tái cấu trúc nền kinh tế sẽ ảnh hưởng đến sự hưng phấn của dòng vốn đầu tư, chúng tôi cho rằng, đây là giai đoạn bước ngoặt cần thiết để nền kinh tế đi đúng hướng và hiệu quả hơn. Chúng tôi kỳ vọng việc tái cấu trúc hệ thống ngân hàng - xử lý nợ xấu, tái cấu trúc DNNN - góp phần giảm nợ công sẽ dần dần cho những kết quả rõ hơn trong vòng 1 năm tới. Khi đó, quyết định đầu tư trong giai đoạn bản lề hiện nay sẽ có những lợi thế nhất định. Quan điểm “lợi nhuận cao, rủi ro cao” khi đầu tư vào thị trường cận biên nói chung, theo chúng tôi, tạm thời không phù hợp đối với thị trường Việt Nam hiện tại, mà nên là “lợi nhuận tốt, rủi ro chấp nhận được”.