Theo Ủy ban Giám sát tài chính Quốc gia, năm 2016, hệ thống tài chính đã cung ứng khoảng 1.230.000 tỷ đồng cho nền kinh tế. Tuy nhiên, thị trường này đang thiếu một cơ chế điều phối thống nhất, để cơ cấu các bộ phận trong đó hài hòa và hiệu quả hơn.

Tổ chức tín dụng chiếm 96% tổng tài sản hệ thống tài chính, cung ứng hơn 60% vốn cho nền kinh tế

Trong tổng số 1.230.000 tỷ đồng vốn cung ứng cho nền kinh tế 2016, khu vực ngân hàng cung ứng 68,1%, thị trường vốn cung ứng 31,9%. Tính tại thời điểm cuối năm 2016, tổng tài sản hệ thống tài chính ước tăng 13,5% so với cuối năm 2015; tổng vốn chủ sở hữu tăng 6,8%. Tuy nhiên, quy mô của hệ thống tài chính Việt Nam vẫn nhỏ hơn các nước trong khu vực. Tổng tài sản hệ thống tài chính Việt Nam tương đương 187,6% GDP, thấp hơn nhiều so với số bình quân của nhóm 5 quốc gia hàng đầu ASEAN (318% GDP).

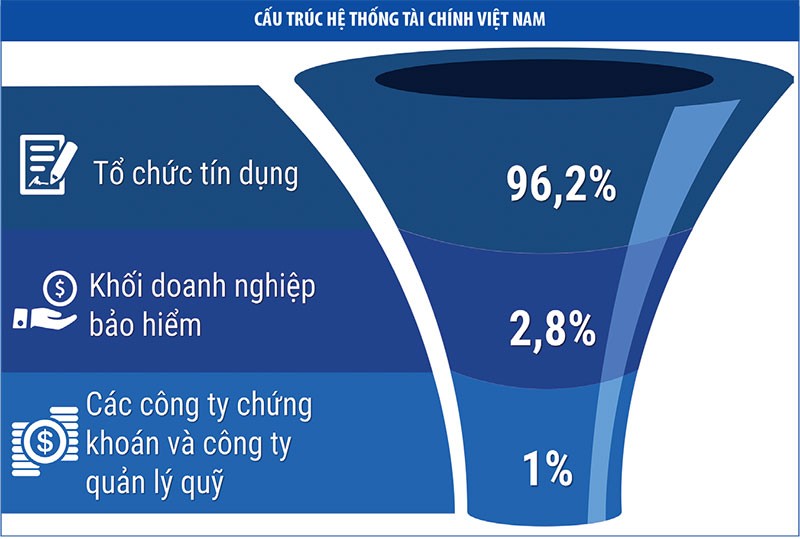

Không chỉ “thấp bé nhẹ cân” so với một số thị trường trong khu vực, cấu trúc hệ thống tài chính Việt Nam, theo Ủy ban Giám sát tài chính quốc gia, còn chưa hợp lý. Đó là, hệ thống tổ chức tín dụng chiếm tới 96,2% tổng tài sản toàn hệ thống, khối doanh nghiệp bảo hiểm chiếm 2,8%, còn các công ty chứng khoán và công ty quản lý quỹ chỉ chiếm 1%. Cung ứng vốn chủ yếu phụ thuộc vào khu vực ngân hàng.

Cho vay của hệ thống ngân hàng chiếm hơn 60% tổng cung ứng vốn cho nền kinh tế, cao hơn các nước trong ASEAN với tỷ trọng bình quân dưới 50%.

Trong khi đó, hệ thống tổ chức tín dụng vẫn tiếp tục đối mặt với thách thức về kỳ hạn, khi tỷ lệ sử dụng vốn ngắn hạn cho vay và đầu tư trung, dài hạn của hệ thống tổ chức tín dụng tăng từ 31,8% năm 2015 lên khoảng 35% trong năm qua.

Nợ xấu của các tổ chức tín dụng chưa được giải quyết triệt để, tập trung ở một số tổ chức tín dụng yếu kém, khiến cho mặt bằng lãi suất cho vay vẫn chưa giảm như kỳ vọng dù được hỗ trợ tích cực từ các yếu tố kinh tế vĩ mô.

Cũng theo đánh giá của Ủy ban Giám sát tài chính Quốc gia, khả năng thu hút vốn ngoại của thị trường chứng khoán Việt Nam chưa tương xứng với tiềm năng. Thị trường này ít nhận được phân bổ vốn từ các quỹ đầu tư lớn trên toàn cầu do Việt Nam chỉ được coi là thị trường cận biên, chưa đáp ứng hoàn toàn các tiêu chí xếp hạng thị trường mới nổi của MSCI.

Việc chưa có thị trường mua bán nợ dẫn đến khó khăn trong chứng khoán hóa các khoản nợ xấu và hình thành thị trường mua bán nợ xấu. Tỷ lệ vốn nhà nước tại nhiều doanh nghiệp nhà nước đã cổ phần hóa vẫn trên 50%, làm giảm mức độ hấp dẫn đối với các nhà đầu tư lớn, chuyên nghiệp.

Từ hiện trạng trên, Ủy ban Giám sát tài chính Quốc gia đánh giá độ sâu của hệ thống tài chính Việt Nam (gồm tín dụng, số dư trái phiếu và vốn hóa thị trường cổ phiếu tính trên GDP - PV) chỉ đạt 181% GDP, thấp hơn so với các nước trong ASEAN.

Cần một cơ chế điều phối thị trường tài chính

Để khắc phục những hạn chế trên, qua đó tạo bước đột phá trong thúc đẩy thị trường tài chính phát triển và hội nhập, một số ý kiến cho rằng, Việt Nam nên thành lập Ban Chỉ đạo phát triển thị trường tài chính do một Phó thủ tướng làm Trưởng ban.

Một trong những yêu cầu phối hợp chính sách đang đặt ra từ thực tiễn là cần có giải pháp dần khắc phục mức độ tự do hóa tài khoản vốn của Việt Nam thấp hơn nhiều nước trong khu vực như: Indonesia, Philippines, Thái Lan, Malaysia... Khả năng chuyển đổi thấp của đồng tiền Việt Nam cũng ảnh hưởng đến thu hút dòng vốn nước ngoài vào thị trường chứng khoán.

Song song với hoạch định chi tiết theo lộ trình để xử lý rủi ro hệ thống ngân hàng sử dụng nhiều vốn huy động ngắn hạn để cho vay và đầu tư trung, dài hạn, cần chuyển mạnh chức năng huy động và tài trợ vốn trung và dài hạn cho doanh nghiệp và nền kinh tế sang thị trường chứng khoán như đúng bản chất của thị trường này.

Ngoài ra, cùng với việc tháo gỡ các vướng mắc đang tồn tại trong triển khai quy định nới room cho nhà đầu tư ngoại tham gia thị trường chứng khoán Việt Nam, một số ý kiến cho rằng, cần tăng room cho nhà đầu tư tham gia lĩnh vực ngân hàng.

Riêng với lĩnh vực chứng khoán, ý kiến từ các thành viên thị trường cho rằng, nếu Việt Nam thành công trong nâng hạng lên thị trường mới nổi, minh bạch thông tin bằng tiếng Anh, phát triển hệ thống quỹ hưu trí, gia tăng khả năng bảo vệ nhà đầu tư…, thì sẽ hấp dẫn các dòng vốn tham gia thị trường, nhất là dòng vốn ngoại.