“Lấn cấn” giá khởi điểm là 12.200 đồng/CP

Ngày 9/3/2017, VGC công bố nghị quyết đại hội đồng cổ đông bất thường thông qua phương án phát hành tăng vốn bằng cách bán đấu giá 120 triệu cổ phiếu, với giá khởi điểm 12.200 đồng/cổ phiếu.

Số tiền 1.464 tỷ đồng dự kiến thu về, VGC sẽ dùng 692 tỷ đồng đầu tư vào dự án Khu công nghiệp Yên Phong mở rộng, 292 tỷ đồng đầu tư xâu dựng Nhà máy sứ Viglacera Mỹ Xuân, 310 tỷ đồng đầu tư xây dựng dây chuyền sản xuất kính nổi siêu trắng, 154 tỷ đồng đầu tư vào dự án Khu công nghiệp Đồng Văn IV giai đoạn 1 - Hà Nam, còn lại 16 tỷ đồng bổ sung vốn lưu động.

Thông thường, trong các đợt tăng vốn, doanh nghiệp sẽ ưu tiên chào bán cổ phiếu cho cổ đông hiện hữu và chỉ phân phối lại nếu đợt phát hành không hết. Trong trường hợp chào bán riêng lẻ, đối tác chiến lược thường được xác định cụ thể từ trước, với mức giá bán cao hơn, hoặc đi kèm với điều kiện hạn chế chuyển nhượng, nhằm đảm bảo lợi ích cho các cổ đông hiện hữu, nhất là tránh áp lực pha loãng cổ phiếu.

Phương án tăng vốn bằng hình thức đấu giá cổ phần chủ yếu được áp dụng với các doanh nghiệp chào bán cổ phiếu lần đầu ra công chúng (IPO), hay cổ đông nhà nước, cổ đông lớn thoái vốn.

Phương án tăng vốn thông qua bán đấu giá cổ phiếu, thay vì ưu tiên phát hành cho cổ đông hiện hữu của VGC là trường hợp ít gặp với doanh nghiệp đang niêm yết và lý do được cho là đến từ yêu cầu giảm tỷ lệ sở hữu của Bộ Xây dựng tại đây.

VGC hiện có cơ cấu cổ đông khá “cô đặc”, với 78,82% vốn thuộc Bộ Xây dựng, tỷ lệ sở hữu nước ngoài chiếm khoảng 9,5%. Ngày 6/2/2017, Phó Thủ tướng Vương Đình Huệ đã có buổi làm việc với các bộ, ngành về phương án sắp xếp các doanh nghiệp nhà nước, doanh nghiệp có vốn góp của Nhà nước do Bộ Xây dựng làm đại diện chủ sở hữu giai đoạn 2016 - 2020.

Phó Thủ tướng yêu cầu Bộ Xây dựng hoàn thiện lộ trình thoái vốn xuống dưới 51% chậm nhất vào năm 2019 tại Viglacera cùng 4 tổng công ty: Lilama, Vicem, Sông Đà, HUD, sớm hơn so với để xuất của Bộ là giữ tỷ lệ sở hữu chi phối 51% đến hết năm 2020.

Như vậy, với tỷ lệ sở hữu 78,82% tại VGC, có 2 phương án để Bộ Xây dựng thực hiện lộ trình giảm tỷ lệ sở hữu: hoặc bán đấu giá một phần cổ phần nắm giữ, hoặc chấp thuận cho doanh nghiệp tăng vốn nhưng Bộ sẽ không tham gia mua.

Phương án thứ hai được xem là hài hòa hơn, bởi một mặt, Bộ vẫn hoàn thành mục tiêu giảm tỷ lệ nắm giữ tại VGC mà không cần bán bớt cổ phần, mặt khác VGC có thêm vốn trong bối cảnh đang đẩy mạnh hoạt động kinh doanh, cần thêm vốn để xây dựng các nhà máy và khu công nghiệp mới mà không cần phải tăng vay nợ.

Bên cạnh đó, so với phương án chào bán riêng lẻ, phương án trên được cho là minh bạch hơn, đồng thời giúp tăng số lượng cổ phiếu VGC tự do lưu hành trên thị trường và tạo điều kiện cho nhiều nhà đầu tư tổ chức, quỹ ngoại tham gia, góp phần nâng cao năng lực quản trị, điều hành của Tổng công ty.

Không nhiều nghi ngờ về khả năng thành công của đợt tăng vốn sắp tới, bởi đợt đấu giá 30 triệu cổ phiếu VGC tháng 7/2016 thu hút nhiều nhà đầu tư tổ chức, cá nhân trong và ngoài nước tham gia, với số lượng đặt mua gấp đôi lượng chào bán và giá đấu thành công cao hơn 18% so với giá khởi điểm.

Tuy nhiên, tương tự như lần đầu giá trước, điểm mà không ít cổ đông “lấn cấn” về phương án tăng vốn lần này là mức giá khởi điểm. Theo nghị quyết đại hội đồng cổ đông bất thường, đợt đấu giá sẽ có giá khởi điểm là 12.200 đồng/cổ phiếu, căn cứ theo giá trị sổ sách thời điểm 30/9/2016 tại báo cáo tài chính riêng công ty mẹ.

Một số cổ đông cho rằng, mức giá khởi điểm này chưa hợp lý, chưa phản ánh hết giá trị doanh nghiệp, có thể làm giảm giá trị thu được từ việc chào bán. Bởi lẽ, theo báo cáo hợp nhất tại thời điểm 31/12/2016, vốn chủ sở hữu của VGC đã tăng lên 4.339 tỷ đồng, cao hơn 615 tỷ đồng so với cuối quý III/2016, đồng nghĩa với giá trị sổ sách cao hơn. Bên cạnh đó, mức giá khởi điểm thấp hơn tương đối so với thị giá (hiện dao động quanh ngưỡng 14.000 đồng/cổ phiếu) cũng là điểm đáng phải cân nhắc lại.

Áp lực pha loãng “kìm chân” VCG dưới 16.000 đồng/CP?

Với vị thế là doanh nghiệp đầu ngành trong lĩnh vực vật liệu xây dựng và hạ tầng khu công nghiệp, có những chuyển biến tích cực trong kết quả kinh doanh từ sau cổ phần hóa đến nay, nhưng trên thị trường, cổ phiếu VGC luôn bị bán mạnh mỗi khi giá bứt lên vùng 16.000 đồng/cổ phiếu. Trên một số diễn đàn chứng khoán, nhiều nhà đầu tư chia sẻ, điều họ lo ngại nhất chính là áp lực pha loãng cổ phiếu VGC ở vùng giá thấp liên tục trong thời gian qua.

Phương án tăng vốn trong năm 2017 của VGC nếu hoàn thành sẽ đưa vốn chủ sở hữu của Tổng công ty tăng 1,6 lần sau gần 1 năm. Dù là phương án đem lại lợi ích cho doanh nghiệp, nhưng cổ đông hiện hữu sẽ là người chịu thiệt thòi bởi việc không được ưu tiên mua khiến họ vừa bị pha loãng về quyền sở hữu, vừa bị pha loãng về giá trị nếu giá phát hành thấp hơn thị giá. Thiệt thòi này chỉ có thể bù đắp nếu nguồn vốn huy động mới được doanh nghiệp sử dụng hiệu quả và duy trì được tốc độ tăng trưởng lợi nhuận tốt hơn mức độ tăng vốn. Tuy nhiên, điều này cần nhiều thời gian mới có thể trả lời.

Theo bản cáo bạch niêm yết trên Sở Giao dịch chứng khoán Hà Nội cuối năm 2016, VGC nắm giữ lần lượt 40%, 12%, 5% và 3% năng lực ngành kính xây dựng, sứ vệ sinh, gạch ốp lát và gạch xây dựng cả nước, đồng thời là một trong những doanh nghiệp hạ tầng khu công nghiệp lớn nhất với quỹ đất lớn và tích lũy từ lâu, tiềm năng khai thác còn nhiều.

Trong mảng kính xây dựng, VGC hiện có 3 nhà máy sản xuất tại Bình Dương và Bắc Ninh, liên tục nghiên cứu và phát triển các dòng sản phẩm mới. Sau khi đưa thêm nhà máy sản xuất kính tiết kiệm năng lượng vào vận hành từ tháng 7/2016, VGC nghiên cứu sản phẩm kính trắng ứng dụng cho pin năng lượng mặt trời. Giá kính đã tăng 50% trong năm vừa qua và dự báo duy trì ở mức cao nhờ nhu cầu tiêu thụ tăng của thị trường xây dựng và sự giảm nguồn cung do một số nhà máy bảo trì.

Trong mảng sản xuất và kinh doanh gạch xây dựng, gạch ốp lát, sau khi bán hết 67,33% vốn tại Công ty cổ phần Viglacera Đông Triều đầu tháng 1/2017, lĩnh vực này của VGC vẫn còn 11 công ty con hoạt động, trong đó có nhiều đơn vị đang niêm yết/đăng ký giao dịch như Viglacera Hà Nội (VIH), Viglacera Thăng Long (TLT), Viglacera Tiên Sơn (VIT), Viglacera Hạ Long (VHL).

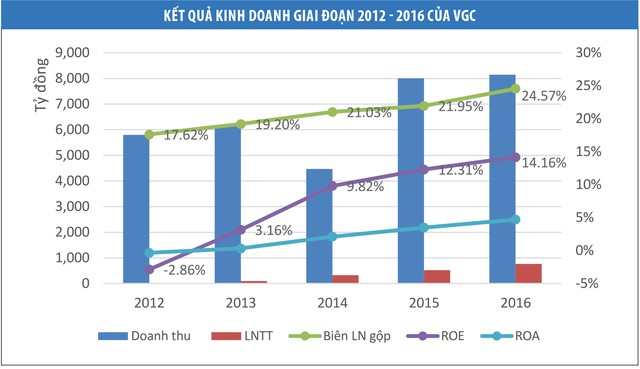

Năm 2016, VGC đạt hơn 8.100 tỷ đồng doanh thu, tăng 1,25%; lợi nhuận trước thuế đạt 765,6 tỷ đồng, lợi nhuận sau thuế đạt 614,6 tỷ đồng, tăng lần lượt 46% và 51,2% so với năm 2015; biên lợi nhuận gộp năm 2016 đạt 24,5% so với con số 21,9% của năm 2015.

Tổng tài sản của VGC thời điểm cuối năm 2016 đạt hơn 13.000 tỷ đồng. Tỷ lệ nợ phải trả chiếm 66,6% tổng nguồn vốn, nhưng các khoản phải trả và doanh thu chưa thực hiện chiếm tỷ trọng lớn, vay nợ ngắn và dài hạn chiếm khoảng 25% tổng nợ.

Hầu hết tài sản tăng lên trong kỳ được tài trợ bằng vốn thu được từ đợt phát hành thêm cổ phiếu cho cán bộ, công nhân viên (ESOP), đấu giá cổ phần tăng vốn và lợi nhuận sau thuế chưa phân phối. Chi phí lãi vay năm 2016 tương đương với năm 2015 và chiếm 8,1% lợi nhuận gộp.

Nếu đợt chào bán 120 triệu cổ phiếu sắp tới thành công, các chỉ số nguồn vốn của doanh nghiệp sẽ tiếp tục được cải thiện.