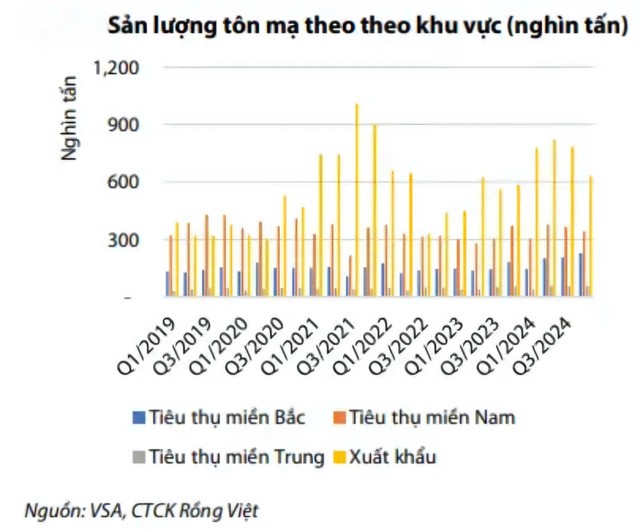

Trong báo cáo mới cập nhật về thị trường tôn mạ, VDSC cho biết tổng sản lượng tiêu thụ nội địa trong quý III/2024 đạt 629.433 tấn (giảm 1,4% so với quý trước, nhưng tăng 23,9% so với cùng kỳ năm trước). Lũy kế 9 tháng năm 2024, tiêu thụ tôn mạ nội địa đạt 1,76 triệu tấn, tăng 21% so với cùng kỳ năm trước.

Trong đó, miền Bắc duy trì mức tăng trưởng vượt trội, đạt 207.678 tấn, tăng 2,5% so với quý trước và 41,5% so với cùng kỳ, phản ánh mức phục hồi của thị trường bất động sản của khu vực này tương đối tốt. Tại miền Nam, mặc dù vẫn là khu vực tiêu thụ lớn nhất, nhưng mức độ gia tăng so với cùng kỳ lại thấp hơn miền Bắc với 365.270 tấn, giảm 3,2% so với quý trước và tăng 18,6% so với cùng kỳ). Đối với thị trường Miền Trung, tiêu thụ đạt 56.485 tấn, tăng 6,4% so với năm trước song giảm 3,8% so với quý trước, mức tăng trưởng thấp nhất so với các thị trường khác.

Về tình hình xuất khẩu, quý III/2024 đạt 785.422 tấn (giảm 4,7% so với quý trước và tăng 39,4% so với cùng kỳ năm trước). Lũy kế 9 tháng năm 2024, xuất khẩu tôn mạ đạt 2,39 triệu tấn, tăng 45,9% so với cùng kỳ. Xuất khẩu vẫn duy trì đà tăng so với cùng kỳ năm trước, tuy nhiên, tỷ trọng xuất khẩu so với thị trường trong nước ước giảm còn 50% trong tháng 9/2024 khi giá thép thế giới trong quý III/2024 không được thuận lợi.

|

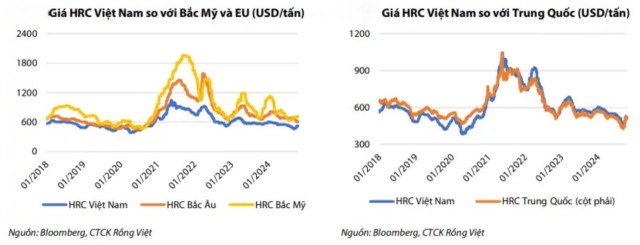

Sau thông tin về chính sách hỗ trợ kinh tế của Trung Quốc, giá HRC tại Trung Quốc và Việt Nam đã có dấu hiệu tăng trở lại, trong khi giá HRC tại các thị trường nhập khẩu như Bắc Mỹ hay Bắc Âu đang tăng nhẹ hoặc đi ngang. Điều này khiến biên độ giữa thị trường thép của các nước này so với Việt Nam không gia tăng, và biên độ duy trì mức thấp sẽ ảnh hưởng tiêu cực tới biên lợi nhuận xuất khẩu của các doanh nghiệp tôn mạ trong nửa sau năm 2024.

Trong tháng 9/2024, thông tin về gói kích thích kinh tế của Ngân hàng Nhân dân Trung Quốc đã tạo động lực tích cực cho ngành thép, giá thép HRC tại Trung Quốc đã phản ứng với tin này khi tăng 12% kể từ đầu tháng 9. VDSC kỳ vọng giá HRC trong quý IV/2024 sẽ tăng trở lại vùng 530 – 580 USD/tấn (về lại vùng giá giao dịch trong quý II/2024).

|

Mặc dù vậy, Hiệp hội Thép Thế giới (Worldsteel) đã hạ dự báo nhu cầu thép năm 2024 với mức suy giảm 0,9% xuống còn 1,75 tỷ tấn, trong đó Trung Quốc giảm 3% và Ấn Độ tăng 8%. Trong năm 2025, Worldsteel cho rằng thị trường thép thế giới sẽ quay trở lại tăng trưởng 1,2% so với năm nay, nhóm dẫn dắt cho đà tăng này bao gồm Ấn Độ (tăng 8,5%), MENA (Trung Đông và Bắc Phi tăng 3,8%) và ASEAN (tăng 3,5%). Trong khi đó, Trung Quốc tiếp tục giảm 1% và các nền kinh tế phát triển (Mỹ, Nhật, Hàn) chỉ phục hồi nhẹ trong năm 2025.

Đối với ngành thép trong nước, sau giai đoạn đầu năm tăng trưởng tốt về cả xuất khẩu và thị trường nội địa, VDSC dự báo thị trường nội địa sẽ duy trì tăng trưởng ổn định, trong khi xuất khẩu sẽ có sự sụt giảm trong quý IV/2024. Nhóm phân tích dự phóng sản lượng ngành tôn mạ sẽ đạt 1,3 triệu tấn trong quý IV/2024, tăng 26,9% so với cùng kỳ (trong khi quý III/2024 là hơn 1,4 triệu tấn). Tính chung cả năm 2024, VDSC dự phóng sản lượng nội địa có thể đạt 2,4 triệu tấn (tăng 16,5%) và xuất khẩu đạt 3 triệu tấn (tăng 36,5%).

Sang năm 2025, thị trường xuất khẩu dự kiến sẽ gặp nhiều khó khăn khi thị trường Mỹ (chiếm khoảng 15% thị phần xuất khẩu thép) khởi xướng điều tra kép chống bán phá giá và chống trợ cấp đối với thép chống ăn mòn (thép CORE) nhập khẩu từ Việt Nam.

Bên cạnh đó, thị trường tiêu thụ thép toàn cầu suy giảm tiêu thụ trong năm 2024, trong khi Việt Nam đã có mức nền xuất khẩu cao, điều này sẽ ảnh hưởng đến khả năng tăng trưởng trong năm 2025. VDSC dự phóng sản lượng xuất khẩu sẽ đạt 2,88 triệu tấn (giảm 5% so với cùng kỳ), trong khi thị trường nội địa duy trì mức tăng trưởng 10% và đạt 2,65 triệu tấn.