Ngày 20/4, tại thị trường Mỹ, giá dầu thô giao tháng 5 đóng cửa ở mức âm 37,6 USD/thùng. Sau đó, giá phục hồi, ngày 22/4, giá dầu WTI là 12,78 USD/thùng, giá dầu Brent là 18,78 USD/thùng, trong khi mức giá cuối tháng 1 khoảng 60 USD/thùng.

Nguyên nhân giá dầu âm được giới đầu tư giải thích là do sản lượng tiêu thụ thấp, tồn kho cao, khả năng chứa dầu không còn nhiều, trong khi nhu cầu tiêu thụ dự báo sẽ chỉ tăng vào giai đoạn tháng 6, tháng 7 khi các chính phủ mở cửa trở lại nền kinh tế.

Việc nhà đầu tư đến thời điểm đáo hạn hợp đồng buộc phải nắm giữ tài sản cơ sở là dầu không có nơi chứa nên chi phí lưu kho đang là thách thức lớn.

Do đến thời điểm đáo hạn, nhiều nhà đầu tư không muốn nắm giữ dầu cơ sở vì mất thêm chi phí lưu kho, chờ nền kinh tế hồi phục, việc này tạo ra tâm lý bán tháo dầu thô giao ngay trên thị trường.

Tuy nhiên, sau khi xuất hiện hiện tượng giá âm tăng dần, có những nhà đầu tư muốn mua dầu để nắm giữ, chờ nền kinh tế hồi phục, giúp giá tăng lên.

Nhiều dự báo cho rằng, giá dầu sẽ tiếp tục giao dịch ở mức thấp cho tới khi nền kinh tế tái khởi động trở lại vào cuối quý II, đầu quý III/2020. Ðiều này vô hình trung sẽ gây nên những thách thức lớn với các doanh nghiệp dầu khí trong nước.

Nhóm lọc dầu: Lỗ lớn

Giá dầu lao dốc, các doanh nghiệp lọc dầu bị ảnh hưởng mạnh nhất trong chuỗi giá trị ngành dầu khí bởi chi phí đầu tư nhà máy lọc dầu lớn, giá thành sản phẩm cao, hiện giá dầu khai thác của Việt Nam cao hơn nhiều giá dầu thế giới, nên càng khai thác càng lỗ.

Việt Nam có hai doanh nghiệp lọc dầu lớn, trong đó Lọc hóa dầu Nghi Sơn chưa lên sàn chứng khoán, thông tin còn hạn chế, còn Lọc hóa dầu Bình Sơn (BSR) đang được giao dịch trên UPCoM, nhưng không phải tới thời điểm này mới gặp khó khăn.

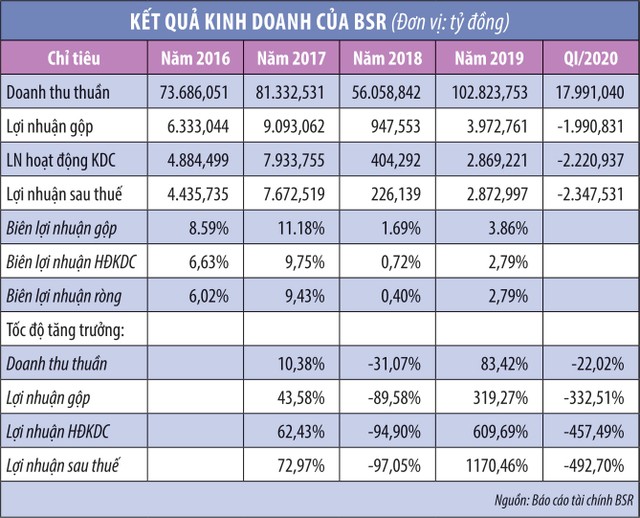

Trong năm 2019, kết quả kinh doanh của BSR cải thiện về giá trị tuyệt đối, lợi nhuận đạt 2.873 tỷ đồng, nhưng biên lợi nhuận vẫn thấp. Quý I/2020, doanh nghiệp báo cáo lỗ 2.347,5 tỷ đồng. BSR đang đối mặt với hai thách thức lớn.

Thứ nhất, giá dầu giảm sâu và tiếp tục giao dịch ở mức thấp, trong khi tồn kho tính tới 31/3/2020 là 9.127 tỷ đồng, chiếm 19,2% tổng tài sản. Trong đó, thành phẩm là 3.776 tỷ đồng, nguyên liệu 2.784,7 tỷ đồng, hàng mua đang đi đường 622,6 tỷ đồng.

Doanh nghiệp hiện áp dụng phương pháp tính tồn kho là bình quân gia quyền, nên với xu hướng giá giảm, tồn kho chính là gánh gặng thu hẹp biên lợi nhuận, vì để đưa sản phẩm cuối cùng ra, doanh nghiệp phải qua quá trình sản suất, điều này tạo ra bất lợi lớn.

Thách thức thứ hai đến từ các chi phí cố định cấu thành sản phẩm. Doanh nghiệp có tổng tài sản cố định 23.861 tỷ đồng, chiếm 50% tổng tài sản, trong đó chủ yếu là máy móc thiết bị lọc dầu với nguyên giá ban đầu là 39.224 tỷ đồng, mới khấu hao 20.010 tỷ đồng, còn lại 19.213,8 tỷ đồng, điều này gây nên chi phí duy trì, bảo dưỡng nhà máy và chi phí khấu hao lớn.

Bên cạnh đó, doanh nghiệp có tổng nợ vay 8.407 tỷ đồng, chiếm 17,7% tổng tài sản. Có thể thấy, chi phí cố định đang là gánh nặng đối với BSR.

Với hai thách thức trên, kết quả kinh doanh quý II của BSR được dự báo sẽ xấu hơn quý I, nếu giá dầu không quay đầu tăng trở lại.

Nhóm phụ trợ ngành khai thác dầu: Khó khăn

Ðối với nhóm doanh nghiệp liên quan tới khai thác dầu khí như Tổng công ty cổ phần Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS) hay Tổng công ty cổ phần Khoan và Dịch vụ khoan Dầu khí (PVD), giá dầu giảm có tác động không nhỏ đến hoạt động kinh doanh.

Với PVD, hoạt động kinh doanh chính là cung cấp dịch vụ khoan dầu, doanh nghiệp đang vận hành 4 giàn khoan, trong đó 3 giàn phục vụ thị trường Malaysia.

Năm ngoái, giá cho thuê giàn khoan bình quân từ 57.000 - 58.000 USD/ngày, giá cho thuê ở khu vực ASEAN tính đến cuối năm là 69.000 - 70.000 USD/ngày, giá dầu Brent khi đó dao động từ 59 - 66 USD/thùng, nhưng hiện tại, giá dầu đã giảm xuống dưới 19 USD/thùng.

Nếu giá dầu không tăng mạnh trở lại, các chủ đầu tư Maylaysia có thể trì hoãn việc thuê giàn khoan và điều này sẽ tác động lớn đến hoạt động kinh doanh của PVD.

Tại PVS, trong năm 2019, doanh nghiệp ghi nhận lợi nhuận gộp 993,5 tỷ đồng. Trong đó, mảng dịch vụ cơ khí, đóng mới và xây lắp chiếm 26,9%; mảng căn cứ cảng chiếm 25,3%; dịch vụ cung ứng tàu chứa và xử lý dầu thô chiếm 14,7%; dịch vụ tàu kỹ thuật dầu khí chiếm 12,8%; dịch vụ lắp đặt, vận hành và bảo dưỡng công trình dầu khí biển chiếm 10,5%...

Với diễn biến giảm mạnh của giá dầu hiện nay, mảng xử lý dầu thô, cung cấp tàu chứa… của PVS có thể bị ảnh hưởng tiêu cực cho tới khi giá dầu hồi phục.

Mặc dù vậy, PVS có lượng tiền mặt lớn, tính đến cuối năm 2019 là 6.784,4 tỷ đồng, tương ứng giá trị sổ sách 26.217 đồng/cổ phiếu, trong khi thị giá cổ phiếu đang ở quanh mức 12.000 đồng/cổ phiếu, chính sách cổ tức tiền mặt duy trì ở mức 7% trong năm 2018 và năm 2019 (dự kiến).

Nhóm phân phối dầu khí: Có thể chuyển giao rủi ro

Nhóm doanh nghiệp liên quan tới kinh doanh các sản phẩm từ dầu mỏ như khí gas, xăng dầu thông qua kênh phân phối tới tay người tiêu dùng bao gồm Tổng công ty Khí Việt Nam - CTCP (GAS), Tập đoàn Xăng dầu Việt Nam (PLX).

GAS và PLX có hoạt động kinh doanh chính là bán lẻ xăng dầu, vận chuyển và phân phối khí, không chịu ảnh hưởng trực tiếp từ biến động giá dầu, nhưng trong ngắn hạn có thể bị ảnh hưởng bởi hàng tồn kho.

PLX có biên lợi nhuận năm 2017 là 2,55%, năm 2018 là 2,11% và năm 2019 là 2,52%, tính đến cuối năm ngoái có lượng tiền mặt 16.676 tỷ đồng, chiếm 26,95% tổng tài sản. Nhờ hoạt động kinh doanh ổn định, PLX chia cổ tức bằng tiền năm 2017 là 30%, năm 2018 là 26% và dự kiến năm 2019 tối thiểu 12%.

Kết thúc năm tài chính 2019, PLX hoàn thành 110% kế hoạch lợi nhuận trước thuế, dòng tiền hoạt động kinh doanh chính tạo ra là 8.445 tỷ đồng.

Quý I/2020, doanh nghiệp ước đạt doanh thu 28.449 tỷ đồng, giảm 6% so với cùng kỳ năm ngoái, lợi nhuận âm 572 tỷ đồng vì phải trích lập dự phòng giảm giá tồn kho do giá dầu bất ngờ giảm mạnh.

Dự kiến cả năm, doanh thu đạt khoảng 177.087 tỷ đồng, lợi nhuận 3.534 tỷ đồng, giảm lần lượt 6,6% và 24,4% so với năm 2019.

Tại GAS, việc độc quyền phân phối khí đảm bảo dòng tiền về doanh nghiệp mỗi năm hơn 12.000 tỷ đồng, nhờ đó gia tăng được lượng tiền mặt. Nếu như năm 2016, lượng tiền mặt là 19.436 tỷ đồng, chiếm 34,25% tổng tài sản, thì tới năm 2019 tăng lên 29.391 tỷ đồng, chiếm 47,21% tổng tài sản.

GAS trả cổ tức năm 2017 là 40%, năm 2018 là 53% và năm 2019 dự kiến chia cao hơn năm 2018. Hiện doanh nghiệp đã tạm ứng 10% cổ tức cho năm 2019.

Trong báo cáo quý I/2020, GAS cho biết, doanh thu đạt 17.094 tỷ đồng, lợi nhuận 2.351 tỷ đồng, lần lượt giảm 8,3% và 23,3% so với cùng kỳ năm 2019, hoàn thành 25,8% kế hoạch doanh thu và 35,4% kế hoạch lợi nhuận cả năm.

Trong năm nay, GAS đặt kế hoạch doanh thu 66.163 tỷ đồng, lợi nhuận 6.636 tỷ đồng, lần lượt giảm 11,8% và 45,1% so với năm ngoái.

Mặc dù kết quả kinh doanh quý đầu năm suy giảm, nhưng dòng tiền hoạt động kinh doanh chính vẫn tạo ra cho GAS 2.408 tỷ đồng, giúp lượng tiền và đầu tư tài chính tăng từ 29.391 tỷ đồng lên 31.168 tỷ đồng, chiếm 47,6% tổng tài sản.

Với hoạt động kinh doanh chủ yếu nằm ở khâu cuối cùng của chuỗi giá trị ngành dầu khí, biến động giá dầu ngắn hạn ảnh hưởng tới kết quả kinh doanh của PLX và GAS.

Tuy nhiên, khi giá dầu giao dịch ổn định trở lại, cả hai doanh nghiệp này đều có thể dễ dàng chuyển giao biến động giá tới tay người tiêu dùng cuối cùng.

Nhìn chung, với diễn biến giá dầu giảm sâu và đột ngột như hiện nay, nhóm cổ phiếu thượng nguồn từ khai thác, phụ trợ khai thác, cho thuê dàn khoan hay lọc dầu như BSR, PVD, PVS được nhận định sẽ bị ảnh hưởng nặng nề nhất và khó phục hồi nếu như giá dầu duy trì ở vùng giá thấp.

Trong khi đó, nhóm doanh nghiệp phân phối, bán hàng như GAS và PLX gặp khó khăn ngắn hạn, nhưng có thể chuyển giao sang giá bán, mặc dù có độ trễ nhất định.

Một số ngành được hưởng lợi

Theo nhiều chuyên gia, các ngành sản xuất nhựa, phân bón, hóa chất, năng lượng… sử dụng nguyên liệu từ ngành công nghiệp hóa dầu rất lớn. Do đó, khi giá dầu giảm, các ngành này sẽ được hưởng lợi.

Bên cạnh đó, giá dầu ở mức thấp có tác động tích cực tới nhóm giao thông và nhóm dịch vụ điện nước, chất đốt, vật liệu xây dựng. Một số ngành khác được hưởng lợi như luyện kim, khai thác và đánh bắt thủy sản, xây dựng công trình giao thông, do xăng dầu chiếm tỷ lệ không nhỏ trong chi phí đầu vào.

Trên bình diện vĩ mô, Việt Nam trở thành nước nhập siêu xăng dầu từ năm 2015 đến nay. Vì thế, giá dầu giảm góp phần giảm nhập siêu và tiết kiệm ngoại tệ.

Giá dầu giảm trong bối cảnh dịch Covid-19 nên không tận dụng được nhiều

Giá dầu Việc đưa giá dầu xuống mức âm được cho là nhằm giải phóng lượng hàng tồn kho trong bối cảnh dịch bệnh chưa chấm dứt, nhưng điều này chỉ đúng một phần, việc bán khống và bán giải chấp từ những người bắt đáy do mua giá thấp mới là nguyên nhân chính trong ngắn hạn.

Vì sau đó 1 ngày, chính giá dầu WTI giao tháng 5 trước thời điểm đáo hạn đã tăng tới 50 USD/thùng để về mức dương 10 USD/thùng do tất toán các hợp đồng trên.

Giá hợp đồng giao tháng 6, các tháng sau đó và giá dầu WTI giao ngay đều là con số dương, còn giá dầu Brent vẫn quanh mốc 20 USD/thùng.

Tuy vậy, điều đáng nói lớn nhất ở đây là nhu cầu về dầu giảm rất mạnh, bất chấp OPEC+ và Mỹ cắt giảm sản lượng, cho thấy triển vọng xấu của nền kinh tế thế giới và giới đầu tư mất niềm tin.

Theo đó, thị trường chứng khoán bị tác động tiêu cực, chung tình trạng với bất động sản, nhưng vàng và trái phiếu chính phủ hấp dẫn hơn.

Về lý thuyết, khi giá dầu giảm, nhiều ngành được hưởng lợi vì chi phí đầu vào giảm, nhưng trong bối cảnh dịch Covid-19 tác động bất lợi, kinh tế thế giới suy thoái, các doanh nghiệp hạn chế hoạt động, người dân hạn chế đi lại, nên không tận dụng được nhiều.

Thị trường chứng khoán có mối tương quan cao với biến động giá dầu

Ðiều này không chỉ thể hiện ở giai đoạn sụt giảm của thị trường ở thời điểm hiện tại, mà đã từng lặp lại nhiều lần trong quá khứ, trong đó đáng kể nhất có thể kể đến nhịp lao dốc của thị trường giai đoạn cuối năm 2014, khi giá dầu thế giới lao dốc do sự phát triển của công nghệ dầu đá phiến.

Mức tương quan cao này đến từ 2 nguyên nhân chính. Một là, giá dầu sụt giảm tác động trực tiếp đến nguồn thu của các doanh nghiệp dầu khí, vốn là nhóm có vốn hóa tương đối lớn và có tầm ảnh hưởng trên thị trường chứng khoán.

Hai là, giá dầu sụt giảm phần nào cho thấy khả năng tiêu thụ dầu và tăng trưởng kinh tế toàn cầu ở mức thấp.

Ở thời điểm hiện tại, yếu tố thứ hai được khuếch đại khi mà kinh tế toàn cầu đang chịu tổn thương sâu sắc bởi dịch Covid-19, trong bối cảnh các yếu tố bất định đã xảy ra từ trước đó liên quan đến chiến tranh thương mại Mỹ - Trung, Brexit…

Ðối với Việt Nam, một nền kinh tế có độ mở cao, các rủi ro về tăng trưởng kinh tế toàn cầu chậm lại đều sẽ có ảnh hưởng lớn và thị trường chứng khoán phản ứng mạnh trong các phiên vừa qua là điều có thể hiểu được.

Tuy nhiên, nếu chúng ta tạm thời bỏ qua các lo ngại về tăng trưởng kinh tế hay việc sụt giảm nguồn thu ở nhóm doanh nghiệp dầu khí, việc giá dầu xuống mức thấp trên thực tế có những tác động tích cực và thiết thực đối với kinh tế nói chung và hoạt động sản xuất - kinh doanh của các doanh nghiệp niêm yết nói riêng.

Giá dầu sụt giảm sẽ giúp kiềm chế lạm phát, qua đó Ngân hàng Nhà nước có thêm dư địa để thực hiện các chính sách kích thích tiền tệ phù hợp.

Giá dầu ở mức thấp cũng gián tiếp giúp chi tiêu hộ gia đình gia tăng từ phần tiết kiệm chi phí đi lại giảm.

Hơn thế nữa, giá dầu là nguyên liệu đầu vào của nhiều lĩnh vực trong nền kinh tế và sự sụt giảm của giá dầu có thể coi tương đương với một gói kích thích lớn, giúp vực dậy các lĩnh vực chịu tổn thương sau dịch Covid-19. Các ngành được hưởng lợi trực tiếp có thể kể đến như vận tải, nhiệt điện khí, nhựa, phân bón…

Ý kiến của bạn sẽ được biên tập trước khi đăng. Xin vui lòng gõ tiếng Việt có dấu