Những chuyển dịch bất ngờ

Ông Ngô Đăng Khoa, Giám đốc Toàn quốc Khối Ngoại hối, thị trường vốn và dịch vụ chứng khoán, HSBC Việt Nam nhận định, năm 2022 có thể là một năm nhiều biến động cho tỷ giá trong khu vực châu Á nói chung và VND nói riêng, do những thay đổi về chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ (Fed) cùng với rủi ro về tăng trưởng toàn cầu chậm lại. Fed trong cuộc họp gần nhất cũng như trong các phát biểu gần đây đã báo hiệu về lộ trình tăng lãi suất bắt đầu từ tháng 3 tới.

“Với việc chỉ số CPI cơ bản đã tăng lên mức cao mới là 6% so với cùng kỳ vào tháng 1/2022, Fed sẽ tìm cách thắt chặt chính sách tiền tệ đủ để kiềm chế lạm phát vào cuối năm nay. Trong bối cảnh lạm phát đang tăng nóng, không loại trừ Fed sẽ tăng lãi suất với mức độ nhiều hơn và sớm hơn so với dự kiến ban đầu”, ông Khoa nói.

Trong bối cảnh đó, vận động trong ngắn hạn của tỷ giá đang đứng trước nhiều thách thức, đến từ lập trường “diều hâu” của Fed, căng thẳng địa chính trị Nga - Ukraine, giá trị USD tăng. Cụ thể, Fed đang đứng trước kế hoạch thắt chặt chính sách tiền tệ thông qua tăng lãi suất cơ bản và thắt chặt định lượng. Lợi suất trái phiếu chính phủ Mỹ đã bắt đầu phản ánh điều này, trong đó lợi suất trái phiếu kỳ hạn 2 năm tăng với tốc độ nhanh nhất trong hơn một thập kỷ. Điều này diễn ra trong bối cảnh lạm phát tại Mỹ gần đây đã chạm mức cao nhất trong 40 năm và chỉ số US Dollar Index (DXY) biến động mạnh trong ba tuần đầu năm 2022.

“Chỉ số DXY biến động rất mạnh, trong tháng 1/2022 giảm vào nửa đầu tháng và tăng trở lại vào nửa cuối tháng, sau đó suy yếu trở lại cho đến nay. Với kỳ vọng về việc Fed sẽ đẩy nhanh tốc độ thắt chặt chính sách tiền tệ, dư địa cho lợi suất đầu vào của Mỹ tăng hơn nữa là hiện hữu, từ đó là tiền đề để USD tiếp tục tăng giá”, ông Khoa phân tích.

Tại Trung Quốc, do tác động của chiến dịch “zero-Covid”, kinh tế nước này đang có dấu hiệu tăng trưởng chậm lại. Vì vậy, Trung Quốc đã và đang thực hiện nhiều biện pháp thông qua chính sách tiền tệ theo hướng nới lỏng.

|

Trước các biến động trên thị trường quốc tế, tỷ giá USD/VND trong nước có khả năng sẽ thay đổi mạnh theo cả hai hướng trong những tháng tới.

Thực tế cho thấy, không giống chu kỳ các năm trước, trong tháng đầu tiên của năm 2022, sau khi đi ngang trong nửa đầu tháng 1, tỷ giá USD/VND liên ngân hàng đã chứng kiến nhịp tăng hơn 0,4% chỉ trong hai phiên.

Diễn biến tăng điểm bất ngờ của tỷ giá được các chuyên gia phân tích nhận định chủ yếu đến từ việc cân đối cung cầu ngoại tệ không được thuận lợi như kỳ vọng. Thứ nhất, cán cân thương mại thâm hụt 500 triệu USD sau 4 tháng thặng dư (theo số liệu của Tổng cục Thống kê), trong đó, riêng nửa đầu tháng 1 thâm hụt 1,6 tỷ USD. Thứ hai, nhu cầu mua ngoại tệ kỳ hạn có xu hướng gia tăng cục bộ trước khả năng Fed sẽ tăng mạnh lãi suất.

Những yếu tố trên mang tính chất khác biệt so với cùng giai đoạn trong khoảng 5 năm trở lại đây, bởi giai đoạn đầu năm trong quá khứ thường chứng kiến nguồn cung ngoại tệ dồi dào.

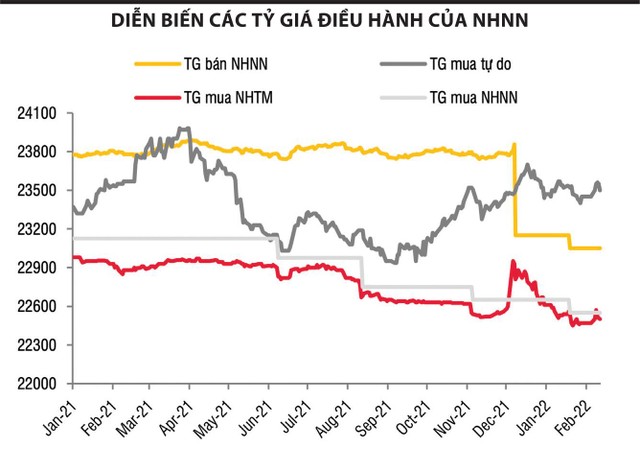

Tuy nhiên, tỷ giá trong nước nhanh chóng hạ nhiệt sau động thái điều chỉnh chính sách tỷ giá của Ngân hàng Nhà nước. Cơ quan này đã hạ tỷ giá mua ngoại tệ với các ngân hàng thương mại thêm 100 điểm, xuống mức 22.550, đồng thời ban hành chính sách bán ngoại tệ kỳ hạn 3 tháng có hủy ngang tại mức tỷ giá bán kỳ hạn là 23.050.

“Những biến động tỷ giá đến từ cả các yếu tố bên ngoài kể trên cũng như các thay đổi về chính sách tỷ giá của Ngân hàng Nhà nước thông qua việc thay đổi giá mua và giá bán USD trong thời gian qua”, ông Khoa nhấn mạnh.

|

Kỳ vọng xu hướng trung và dài hạn vẫn ổn định

Tỷ giá có thể biến động mạnh trong ngắn hạn, nhưng các yếu tố tác động tổng thể nhìn chung vẫn ủng hộ cho xu hướng ổn định của tỷ giá trong trung và dài hạn.

Theo ông Khoa, với những biến động và sự phân hóa về các chỉ số kinh tế vĩ mô cũng như chính sách tiền tệ của Mỹ và Trung Quốc - hai đối tác thương mại lớn nhất của Việt Nam, rủi ro biến động tỷ giá trong thời gian tới là tương đối rõ nét. Tuy nhiên, chính sách tỷ giá của Ngân hàng Nhà nước tiếp tục vận động theo hướng linh hoạt, thích ứng với những biến số mới trên thị trường, các yếu tố nội tại của kinh tế Việt Nam cũng cho thấy đà hồi phục.

Chẳng hạn, tháng 1/2022, chỉ số sản xuất toàn ngành công nghiệp tăng 2,4% so với cùng kỳ năm trước; tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng tăng 6,7% so với tháng 12/2021 và tăng 1,3% so với tháng 1/2021; cán cân thương mại hàng hóa ước tính xuất siêu 1,4 tỷ USD (theo Tổng cục Hải quan); chỉ số nhà quản trị mua hàng (PMI) đạt mức tăng cao nhất trong 9 tháng; lạm phát được kỳ vọng tăng không quá 4% trong năm nay... Các yếu tố đó sẽ góp phần giúp xu hướng trung và dài hạn của tỷ giá ổn định hơn.

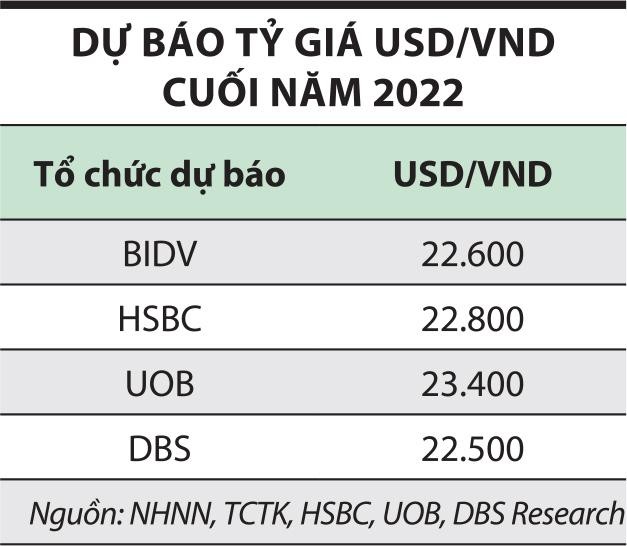

Đồng quan điểm về các yếu tố tác động tổng thể nhìn chung vẫn ủng hộ cho xu hướng ổn định của tỷ giá, một lãnh đạo cao cấp BIDV dự báo, tỷ giá USD/VND có khả năng giảm 0,5 - 1% trong năm 2022 nếu không xuất hiện các cú sốc lớn ngoài dự kiến. Nền tảng lớn nhất cho sự ổn định của tiền đồng là kinh tế Việt Nam có triển vọng phục hồi mạnh mẽ.

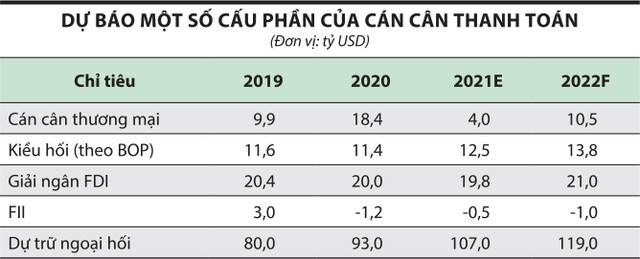

Theo đó, các dòng ngoại tệ cơ bản như xuất nhập khẩu, dòng vốn đầu tư nước ngoài, kiều hối, M&A sẽ được cải thiện đáng kể trong bối cảnh Việt Nam đang là thành viên của nhiều hiệp định thương mại tự do với các đối tác lớn như hiệp định CPTPP, RCEP, EVFTA..., đồng thời có thể hưởng lợi từ xu hướng Trung Quốc + 1. Vị lãnh đạo BIDV ước tính, cân đối cung cầu trong nước có thể đạt 11 - 12 tỷ USD trong năm 2022.

Ngoài ra, chính sách điều hành tỷ giá ngày càng chủ động, linh hoạt và có tính thị trường cao của Ngân hàng Nhà nước là cơ sở để tỷ giá trong nước duy trì sự ổn định. Các công cụ và giải pháp điều hành gần đây, cộng thêm nguồn dự trữ ngoại hối đang được bồi đắp mạnh mẽ trong nhiều năm qua sẽ là nguồn hỗ trợ để Ngân hàng Nhà nước thực hiện mục tiêu điều tiết ổn định tỷ giá.

“Rủi ro lớn nhất đối với tỷ giá là trường hợp dịch bệnh Covid-19 tiếp tục diễn biến phức tạp với sự xuất hiện của các biến chủng mới và triển vọng phục hồi của kinh tế trong nước bị gián đoạn. Ẩn số còn đến từ trạng thái giảm tốc của kinh tế Trung Quốc. Trường hợp kinh tế Trung Quốc có biến động xấu hơn dự báo, dẫn đến giá trị Nhân dân tệ (CNY) giảm mạnh, có thể tạo áp lực lên tỷ giá trong nước”, vị lãnh đạo BIDV nói.

|

Được biết, Bộ phận Nghiên cứu toàn cầu HSBC kỳ vọng, Fed sẽ có đợt tăng lãi suất 50 điểm phần trăm vào tháng 3 tới và có thêm 4 đợt tăng lãi suất 25 điểm phần trăm tại các cuộc họp chính sách tháng 5, tháng 6, tháng 9 và tháng 12/2022, nâng phạm vi mục tiêu của lãi suất cơ bản từ 0 - 0,25% lên 1,50 - 1,75%. Sang năm 2023, Fed có thể có thêm 2 đợt tăng 25 điểm phần trăm vào tháng 3 và tháng 9, nâng phạm vi mục tiêu của lãi suất cơ bản lên 2,00 - 2,25%.

Ngược lại, Ngân hàng Nhân dân Trung Quốc (PBoC) là ngân hàng trung ương lớn duy nhất trên thế giới đang nới lỏng chính sách tiền tệ nhằm giúp khôi phục đà tăng trưởng kinh tế. Sự phân hóa rõ rệt giữa thái độ “diều hâu” của Fed và “bồ câu” của PBoC có thể đánh dấu một bước ngoặt đối với xu hướng tỷ giá USD/CNY theo hướng CNY giảm giá, qua đó hỗ trợ xuất khẩu (trong năm qua, CNY có mức tăng 2,8% so với USD).