Ứng dụng Fintech trong lĩnh vực ngân hàng trên thế giới

Fintech như trí tuệ nhân tạo (AI), máy học (Machine learning - ML), chuỗi khối (Blockchain), tự động hóa bằng robot (RPA), giao diện lập trình ứng dụng (API)… đang được các tổ chức tín dụng ứng dụng một cách mạnh mẽ.

Công nghệ đã làm thay đổi cách thức vận hành của các ngân hàng, các mô hình kinh doanh như hệ sinh thái tài chính, trong đó coi ngân hàng như là trung tâm dịch vụ (Banking-as-a-service) trở nên phổ biến hơn. Việc ứng dụng giao diện lập trình ứng dụng mở (OpenAPI) giúp các ngân hàng truyền thống phát triển hệ sinh thái, qua đó đáp ứng nhiều hơn nhu cầu của khách hàng với chi phí thấp hơn và thuận tiện hơn, tạo ra trải nghiệm liền mạch, xuyên suốt.

Ví dụ, tại Hà Lan, Ideabank và ING cung cấp dịch vụ quản lý các khoản phải thu, phân tích dòng tiền, kế toán cho các doanh nghiệp nhỏ và vừa. Tại Ý, Post Bank rất thành công với dịch vụ phi ngân hàng, trở thành nhà cung ứng dịch vụ viễn thông di động lớn nhất “đất nước hình chiếc ủng”. Tại Úc, Commonwealth Bank triển khai ứng dụng mua nhà, cho phép cung ứng các khoản vay mua nhà và các sản phẩm ngân hàng khác bên cạnh việc mua bán nhà với tỷ lệ sinh lời đạt mức 100%. Tại Singapore, DBS lập nên các sàn giao dịch ô tô, bất động sản, điện và tích hợp các sản phẩm ngân hàng vào các sàn giao dịch.

Các tổ chức tín dụng tại Việt Nam đẩy mạnh ứng dụng công nghệ thông tin hiện đại theo hai hướng là chuyển đổi số và hợp tác với công ty Fintech.

Bên cạnh đó, AI được các ngân hàng đặc biệt quan tâm, nhất là AI tạo sinh (GenAI). Tháng 7/2023, Mizuho đã cho phép dùng thử ứng dụng OpenAI của Microsoft, một ứng dụng GenAI trên toàn hệ thống để ứng dụng trong công việc như tìm kiếm/sàng lọc các khách hàng tiềm năng. Đầu tháng 11/2023, OCBC (Singapore) ra mắt phiên bản ChatGPT nội bộ, một ứng dụng GenAI để phục vụ cho toàn bộ cán bộ, nhân viên. Ứng dụng này có thể giúp thực hiện các báo cáo nghiên cứu đầu tư, dịch các văn bản ra nhiều ngôn ngữ, phát triển các code, tóm lược các văn bản…, qua đó tăng 50% năng suất lao động.

Với tiềm năng ứng dụng trong nhiều hoạt động nghiệp vụ, các ngân hàng đang xem AI, nhất là GenAI như là một động lực tăng trưởng mới, giúp tạo ra sự khác biệt giữa thành công hay thất bại.

Các công nghệ khác như chuỗi khối (Blockchain) hay điện toán đám mây (Cloud) cũng dần được sử dụng nhiều hơn tại các ngân hàng. Chẳng hạn, Ngân hàng HSBC (Anh) đã sử dụng Blockchain để phát hành thư tín dụng (L/C), tương tự là trường hợp của Citibank ở Ấn Độ. Tại Thái Lan, các ngân hàng trong và ngoài nước đã hợp tác để thành lập Blockchain Community Initiative (BCI), mạng lưới Blockchain với mục tiêu là phát hành thư bảo lãnh điện tử với tốc độ nhanh hơn.

|

Một số ngân hàng còn ứng dụng công nghệ Blockchain để thực hiện các giao dịch xuyên biên giới. Đơn cử, Partior được thành lập năm 2021 bởi sự hợp tác của Ngân hàng J.P.Morgan (Mỹ), Ngân hàng DBS (Singapore) và Tập đoàn đầu tư Temasek (Singapore), cung cấp dịch vụ thanh toán xuyên biên giới, giao dịch ngoại tệ, giải pháp thanh toán DvP (thanh toán khi giao hàng) phi tập trung cho các sàn chứng khoán…

Trong khi Blockchain giúp tạo ra các sản phẩm mới thì Cloud giúp cải thiện quy trình nội bộ của các ngân hàng. Chỉ số luân chuyển đám mây ngân hàng (Banking Cloud Rotation Index) mới nhất của Accenture cho thấy, các ngân hàng trên thế giới đã đưa 15% khối lượng công việc lên các hệ thống đám mây trong năm 2022 (năm 2021 là 8%), tập trung vào những công việc như phối hợp nội bộ, ứng dụng văn phòng, quản lý khách hàng, quản lý nhân sự.

Việc thay đổi mô hình khiến các kênh phân phối số của nhiều ngân hàng dần thay thế các kênh vật lý. Tại Anh, từ năm 2015 đến nay, các ngân hàng lớn đã đóng hơn 4.000 chi nhánh. Tại Mỹ, số lượng chi nhánh ngân hàng giảm hơn 5% trong giai đoạn 2017 - 2020, từ 85.993 xuống 81.586 và đến tháng 6/2023 giảm còn 77.796 chi nhánh.

Quy trình phục vụ khách hàng của các ngân hàng đang thay đổi theo hướng số hóa, tự động hóa nhiều hơn. Quy trình từ khi mở tài khoản đến các dịch vụ chăm sóc khách hàng đã được các giải pháp công nghệ hỗ trợ để trở nên nhanh chóng, hiệu quả vượt trội.

|

Fintech đã giúp lĩnh vực ngân hàng trở thành một trong những đầu tàu về chuyển đổi số tại Việt Nam |

Ví dụ, DBS (Singapore) sử dụng kho dữ liệu sinh trắc học quốc gia (Singpass) để tự động kiểm tra thông tin của khách hàng, giúp việc mở tài khoản được thực hiện nhanh chóng và không cần đến các giấy tờ khác; CGD (Bồ Đào Nha) sử dụng robot để tự động hóa trên 110 quy trình nội bộ, giúp tiết kiệm hơn 370.000 giờ công của cán bộ; UBS (Thụy Sĩ) giảm thời gian xử lý hồ sơ cho vay từ 30 - 40 phút xuống còn 5 - 6 phút nhờ công nghệ robot; Commonwealth (Úc) xây dựng trợ lý ảo COBA dựa trên công nghệ AI để hỗ trợ hoạt động chăm sóc khách hàng, với khả năng trực tiếp thực hiện các giao dịch thay vì chỉ hướng dẫn đơn thuần…

Tác động của các công nghệ mới và quá trình chuyển đổi số khiến các ngân hàng đầu tư nhiều hơn cho hoạt động quản lý rủi ro, đặc biệt là rủi ro về công nghệ, an ninh mạng, an toàn thông tin, dữ liệu.

Có tới 72% giám đốc rủi ro tại các ngân hàng toàn cầu đánh giá, an ninh mạng là rủi ro lớn nhất với lĩnh vực ngân hàng trong năm 2023, đứng trên rủi ro tín dụng và rủi ro môi trường (Graham, 2023). Lo ngại này là có cơ sở khi lĩnh vực tài chính - ngân hàng đứng thứ 3 về số lượng vụ tấn công bằng mã độc tống tiền (ransomware) trong năm 2022 (Financial Services Information Sharing and Analysis Center, 2023); các định chế tài chính là những tổ chức chịu nhiều tổn thất về rò rỉ dữ liệu thứ hai trong năm 2022, chỉ sau các tổ chức y tế (Kizzee, 2023).

Để ứng phó với những rủi ro mới, các ngân hàng đã đầu tư nhiều hơn về cơ sở hạ tầng công nghệ, tuyển dụng thêm những chuyên gia về an ninh mạng, cũng như thiết lập mối quan hệ hợp tác với các công ty công nghệ thông tin chuyên về bảo mật.

|

Ứng dụng Fintech trong lĩnh vực ngân hàng tại Việt Nam

Fintech tại Việt Nam xuất hiện từ khá sớm, những ví điện tử đầu tiên như Momo có từ năm 2010, hay những nền tảng gọi vốn cộng đồng như IG9 ra mắt năm 2012. Đến nay, sự trỗi dậy mạnh mẽ của các công ty Fintech trong thời gian qua là một thách thức với các tổ chức tín dụng, thay đổi hoạt động truyền thống của tổ chức tín dụng. Trước thực tế các công ty Fintech phát triển mạnh mẽ và có khả năng trở thành đối thủ của ngân hàng (trước mắt là trong lĩnh vực thanh toán, nhưng sẽ mở rộng ra nhiều lĩnh vực khác), các tổ chức tín dụng tại Việt Nam đẩy mạnh ứng dụng công nghệ thông tin hiện đại theo hai hướng là chuyển đổi số và hợp tác với công ty Fintech.

Thứ nhất, về chuyển đổi số, các ngân hàng đã tích hợp công nghệ số và áp dụng mô hình kinh doanh sáng tạo, điều này đã tạo ra một số kết quả tích cực trong việc tăng trải nghiệm cho khách hàng.

Cụ thể, các tổ chức tín dụng ứng dụng mạnh mẽ sinh trắc học (Biometrics) trong các giao dịch của khách hàng như áp dụng công nghệ nhận dạng ký tự sinh trắc học để nhận diện khuôn mặt với ứng dụng online một cách rộng rãi tại BIDV, TPB, VietinBank, VIB; Vietcombank áp dụng cả công nghệ sinh trắc học và công nghệ mới là Push Authentication khi ra mắt ngân hàng số VCB Digital hoàn toàn mới dành cho khách hàng cá nhân, thay thế cho dịch vụ Internet Banking và Mobile Banking.

Bên cạnh đó, xu hướng phát triển ngân hàng tiên tiến và toàn diện gắn kết chặt chẽ với chiến lược chuyển đổi số. Trong đó, điện toán đám mây (Cloud Computing) và phần mềm dưới dạng dịch vụ (SaaS - loại hình dịch vụ Cloud cho phép khách hàng sử dụng trực tiếp các ứng dụng của nhà cung cấp dịch vụ trên nền tảng Cloud Computing) đang là lựa chọn hàng đầu, định hướng sử dụng điện toán đám mây lai (Hybrid Cloud) - kết hợp ưu điểm của đám mây công cộng (Public Cloud) và đám mây riêng (Private Cloud).

|

Các ngân hàng đang chạy đua gia tăng trải nghiệm khách hàng bằng công nghệ |

Chẳng hạn, Vietcombank đã triển khai hệ thống quản trị nhân sự theo mô hình Hybrid: triển khai trên Public Cloud với 4 phân hệ không có dữ liệu nhạy cảm bao gồm tuyển dụng, đào tạo, KPI, quy hoạch; triển khai trên On-Premise (lưu trữ tại chỗ) với các phân hệ còn lại. MB triển khai Private Cloud và đưa hệ thống quản trị nhân sự chạy trên hệ thống này. Techcombank lựa chọn Amazon Web Services (AWS) là đối tác chiến lược cung cấp dịch vụ điện toán đám mây; đối với các dữ liệu quan trọng, Techcombank sử dụng dịch vụ Outpost của AWS đặt tại trung tâm dữ liệu của Ngân hàng…

Trong khi đó, khảo sát của Ngân hàng Nhà nước với 57 ngân hàng tại Việt Nam từ năm 2021 cho thấy, 43% ngân hàng có mức độ sẵn sàng triển khai công nghệ Blockchain ở mức trung bình và cao. NAPAS và 3 ngân hàng gồm VietinBank, VIB, TPBank đã tiến hành thử nghiệm chuyển tiền bằng công nghệ Blockchain, các nghiệp vụ chính xử lý giao dịch, đối soát, tra soát tức thời được thực hiện trên Blockchain chỉ sau 4 tuần; HSBC thực hiện thành công giao dịch L/C trên nền tảng Blockchain, toàn bộ thời gian để trao đổi chứng từ được tiến hành trong vòng 24 giờ, thay vì 5 - 10 ngày; Vietcombank thí điểm thành công giao dịch L/C trên nền tảng Blockchain và ứng dụng thành công Blockchain trên nền tảng ngân hàng số VCB Digital; TPBank ứng dụng công nghệ Blockchain giúp chuyển tiền quốc tế trong vài phút thông qua RippleNet; BIDV phát hành L/C dựa trên nền tảng Blockchain trên Contour, một mạng lưới tài chính thương mại toàn cầu gồm nhiều ngân hàng, tập đoàn lớn.

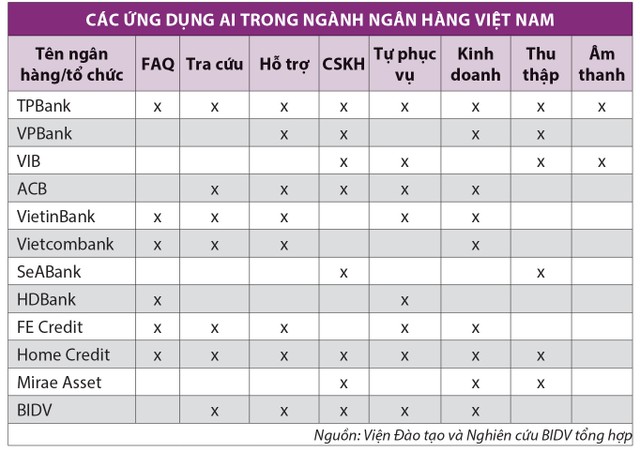

Ngoài ra, các tổ chức tín dụng bắt đầu sử dụng AI trong nhiều hoạt động như giao dịch ngoại tệ, tín dụng cá nhân, ngân hàng số (VPBank, ACB…), công nghệ AI Voice cho phép người dùng chuyển đổi giọng nói thành văn bản và ngược lại (VIB, VietinBank…), lọc tệp khách hàng mục tiêu cho các gói sản phẩm phù hợp (VietinBank, BIDV…).

Thứ hai, gia tăng hợp tác với công ty Fintech. Các tổ chức tín dụng đã triển khai mạnh mẽ API cũng như các Open API để kết nối với Fintech trong nhiều lĩnh vực. Điển hình là VietinBank đã phát triển nền tảng chia sẻ Open API mang tên VietinBank iConnect, với hơn 120 API và hơn 70 đối tác trong lĩnh vực ví điện tử, chuyển tiền, thanh toán trực tuyến, dịch vụ công… Tương tự, OCB ra mắt OCB Open API với khoảng 30 API. TPBank ra mắt Open API, kết nối với hai doanh nghiệp lớn trong lĩnh vực vận chuyển là Công ty cổ phần Giao hàng nhanh và Công ty cổ phần Giao hàng tiết kiệm. BIDV triển khai hệ thống BIDV Open API với 15 gói API có các tính năng phổ biến như truy vấn thông tin ngân hàng, BIDV QR, eKYC khách hàng cá nhân, chuyển tiền, thanh toán hoá đơn, ví điện tử.

Nhìn chung, các tổ chức tín dụng đều đã ứng dụng công nghệ số vào hoạt động nội bộ và nghiệp vụ, từ đó tạo ra các sản phẩm, dịch vụ mới, cũng như cải tiến quy trình để nâng cao năng suất lao động.

Trong năm 2023, Ngân hàng Nhà nước và Bộ Công an đã phối hợp thực hiện các nhiệm vụ tại Đề án Phát triển ứng dụng dữ liệu về dân cư, định danh và xác thực điện tử phục vụ chuyển đổi số quốc gia giai đoạn 2022 - 2025, tầm nhìn đến năm 2030, giúp làm sạch dữ liệu của ngành ngân hàng và thúc đẩy ứng dụng nhiều công nghệ tài chính mới trong ngân hàng. Điều này đã giúp cho lĩnh vực ngân hàng trở thành một trong những đầu tàu về chuyển đổi số tại Việt Nam.

Tuy nhiên, về mặt pháp lý, các quy định liên quan đến hoạt động chuyển đổi số chưa theo kịp sự phát triển của công nghệ, các mô hình kinh doanh, kênh phân phối mới dựa trên nền tảng công nghệ; các hoạt động lừa đảo, tội phạm tài chính, rủi ro an ninh mạng ngày càng gia tăng.

Theo thống kê mới nhất, số lượng phản ánh về các trường hợp lừa đảo qua mạng mà Cục An toàn thông tin, Bộ Thông tin và Truyền thông trong năm 2023 nhận được lên đến gần 16.000 trường hợp. Đáng chú ý, 91% trường hợp thuộc về lừa đảo, giả mạo, an ninh mạng, tống tiền trong lĩnh vực tài chính. Gần đây, trường hợp Công ty Chứng khoán VNDIRECT bị tấn công dữ liệu là bài học quan trọng cho các tổ chức tín dụng Việt Nam về vấn đề bảo mật, an ninh mạng và dữ liệu.

Một vấn đề khác, các mô hình gần giống như ngân hàng số thuần túy (neobank) bắt đầu xuất hiện, một số thương hiệu tiêu biểu như Timo, Cake by VPBank hay Tnex (một dạng công ty Fintech). Những cái tên này chưa phải là ngân hàng số đúng nghĩa, chưa được cấp phép như ngân hàng số 100%, do đó không thể hoạt động như một ngân hàng độc lập, mà chỉ là kênh phân phối của các ngân hàng thương mại truyền thống.

Đề xuất giải pháp thúc đẩy ứng dụng Fintech trong lĩnh vực ngân hàng

Đối với cơ quan quản lý, cách tiếp cận trong quản lý Fintech nên có sự thay đổi. Thực tế, thị trường Fintech tại Việt Nam đã đạt được mức phát triển ấn tượng trong thời gian qua. Đây vừa là tín hiệu tích cực, nhưng cũng là thách thức cho các cơ quan quản lý, bởi cách tiếp cận “chờ đợi và quan sát” dần mất đi sự phù hợp. Do đó, việc sử dụng các cách tiếp cận mới, phù hợp hơn với điều kiện hiện tại là cần thiết.

Kinh nghiệm quốc tế (đặc biệt là tại Philippines và Kenya) cho thấy, Việt Nam có thể sử dụng cách tiếp cận “thử nghiệm và học hỏi” để quản lý Fintech. Cách tiếp cận này cho phép các cơ quan quản lý vừa có thể kiểm soát các rủi ro của Fintech (có thể bằng cách cho ứng dụng trong phạm vi hẹp), vừa có thời gian để thu thập thông tin, tìm ra phương án quản lý tối ưu.

Ngân hàng Nhà nước đã tiếp cận phương pháp “thử nghiệm và học hỏi” với một số hoạt động như eKYC, Mobile money, cho vay bằng phương thức điện tử, thời gian tới nên xem xét mở rộng thí điểm với nhiều hoạt động, công nghệ và mô hình kinh doanh hơn nữa. Một vài ví dụ cần được xem xét hiện nay là ngân hàng, công ty chứng khoán hay công ty bảo hiểm số 100% (hiện chưa có quy định để cấp phép cho loại hình doanh nghiệp này), phê duyệt tự động (việc cho vay qua phương thức điện tử hiện nay vẫn cần quyết định cho vay có chữ ký điện tử bởi cấp có thẩm quyền nên chưa thể thực hiện một cách tự động, không qua người phê duyệt), hay việc chia sẻ dữ liệu của khách hàng tại các ngân hàng cho bên thứ ba (ví dụ các công ty Fintech tại Chỉ thị dịch vụ thanh toán số 2 của EU)…

Chính phủ nên sớm ban hành Nghị định về cơ chế thử nghiệm có kiểm soát hoạt động Fintech (Sandbox) trong lĩnh vực ngân hàng, nhằm thúc đẩy đổi mới sáng tạo, hạn chế sự cạnh tranh không lành mạnh, ngăn ngừa các hành vi vi phạm pháp luật nhân danh Fintech, bảo vệ lợi ích của người sử dụng dịch vụ (theo kinh nghiệm của Australia). Quá trình vận hành khung khổ này cung cấp cơ sở thực tiễn để các cơ quan quản lý nhà nước liên quan sửa đổi, bổ sung quy định hiện hành, hoàn thiện khung khổ pháp lý, ban hành quy định quản lý theo hướng tạo thuận lợi, thích ứng đối với hoạt động Fintech trong lĩnh vực ngân hàng. Cơ chế Sandbox cần quy định rõ phạm vi không gian và thời gian thử nghiệm để vừa khuyến khích đổi mới, sáng tạo, vừa có thể kiểm soát và sớm dừng những mô hình, sản phẩm không hiệu quả. Trong tương lai gần, Việt Nam nên tiếp tục nghiên cứu để đưa ra các mô hình cho Fintech trong lĩnh vực chứng khoán và bảo hiểm để xây dựng một hệ sinh thái Fintech hoàn chỉnh, đa dạng.

Song song với đó, xem xét cho phép thành lập Hiệp hội Fintech tại Việt Nam. Hiện nay, tại Việt Nam đã có Câu lạc bộ Fintech thuộc Hiệp hội Ngân hàng. Tuy nhiên, lĩnh vực Fintech có phạm vi rất rộng, không chỉ bó hẹp trong hoạt động ngân hàng. Do đó, Câu lạc bộ Fintech chưa thể đáp ứng được hết các nhu cầu của doanh nghiệp Fintech, một hiệp hội có quy mô bao trùm hơn (ngân hàng, chứng khoán, bảo hiểm…) là cần thiết nhằm liên kết các doanh nghiệp Fintech cũng như các cơ quan quản lý liên quan (Ngân hàng Nhà nước, Bộ Tài chính…) để các lĩnh vực phát triển song hành và hỗ trợ lẫn nhau.

Bên cạnh đó, những chính sách hỗ trợ khác cần được đẩy mạnh như tiếp tục cải thiện cơ sở hạ tầng về viễn thông, mạng Internet, kết nối 5G; hoàn thiện cơ sở dữ liệu quốc gia cũng như ban hành các quy định cho phép các định chế tài chính và công ty Fintech truy cập, sử dụng kho dữ liệu này; đẩy mạnh đầu tư cho giáo dục, đặc biệt là giáo dục đại học và sau đại học để cải thiện nguồn cung cấp nhân lực chất lượng cao trong cả mảng tài chính và công nghệ.

Đối với các tổ chức tín dụng, trước hết, cần có kế hoạch chuẩn bị và phân bổ nguồn lực để phát triển công nghệ mới. Vì vốn đầu tư cho công nghệ rất lớn, các ngân hàng cần có kế hoạch chuẩn bị nguồn lực cũng như lựa chọn phương án đầu tư phát triển công nghệ tài chính phù hợp trên cơ sở chiến lược phát triển và khách hàng mục tiêu.

Thứ hai, tăng cường, hợp tác với các công ty Fintech để tạo ra giá trị gia tăng cho khách hàng. Việc hợp tác giữa Fintech và các tổ chức tín dụng được coi là tiền đề cho việc nâng cao tiếp cận dịch vụ tài chính cho người sử dụng tại Việt Nam.

Thứ ba, tăng cường công tác quản trị rủi ro, đặc biệt là rủi ro công nghệ và đảm bảo an toàn thông tin. Theo đó, các tổ chức tín dụng cần rà soát lỗ hổng, xây dựng hệ thống dự phòng cũng như phương án ứng phó trong các sự cố, có một đội ngũ chuyên trách về an ninh mạng để bảo vệ hệ thống; tăng cường đào tạo về kiến thức, kỹ năng và văn hóa quản trị rủi ro cho nhân viên, từ đó truyền thông và hướng dẫn khách hàng có ý thức về đảm bảo an toàn thông tin; đầu tư cho hoạt động bảo mật thông tin của khách hàng, giúp khách hàng có thêm niềm tin khi sử dụng các sản phẩm công nghệ tài chính.

Thứ tư, nâng cao chất lượng nguồn nhân lực, cũng như thu hút, giữ chân nhân tài. Đối với đội ngũ nhân viên hiện có, tổ chức tín dụng tổ chức những khóa đào tạo, tập huấn chuyên sâu về công nghệ thông tin, bồi dưỡng các nghiệp vụ, cập nhật các kiến thức về kỹ năng vận hành công nghệ số vào các hoạt động, giao dịch trong lĩnh vực tài chính; có thể tổ chức thêm các buổi giao lưu, học hỏi, đào tạo các kỹ năng mềm, tư duy sáng tạo, đột phá, kỹ năng giải quyết nhanh và hiệu quả các tình huống bất ngờ có thể xảy ra.

Thứ năm, chủ động xây dựng mạng lưới đối tác để tạo lập hoặc tham gia vào các hệ sinh thái cung ứng dịch vụ tài chính gắn liền với hàng hóa, dịch vụ giải trí, du lịch, khách sạn, mua sắm hàng hóa… trọn gói “all in one”.

Fintech nên được hiểu theo nghĩa rộng

Một trong những định nghĩa đầu tiên về Fintech là “từ viết tắt của financial technologies (công nghệ tài chính), kết hợp giữa nghiệp vụ ngân hàng với các kỹ thuật khoa học quản lý hiện đại và máy tính” (Bettinger, 1972). Tuy nhiên, thuật ngữ Fintech trong giai đoạn gần đây lại được gắn với các công ty công nghệ tài chính.

Trong bối cảnh hiện nay, Fintech không chỉ bó hẹp trong phạm vi các công ty công nghệ cung cấp một số dịch vụ tài chính, mà nên được hiểu theo nghĩa rộng hơn, bao gồm các “sáng tạo tài chính” (financial innovation) trên nền tảng công nghệ, hỗ trợ các cơ quan quản lý cũng như thành viên trong hệ thống tài chính như tổ chức tín dụng, công ty bảo hiểm, công ty chứng khoán, công ty quản lý quỹ, các công ty Fintech (theo nghĩa hẹp), ví điện tử... Tại Việt Nam, cách hiểu và quản lý về Fintech hiện tại chủ yếu là theo nghĩa hẹp, tập trung vào “công ty Fintech”, còn những đánh giá về công nghệ, đổi mới sáng tạo trong lĩnh vực tài chính nói chung và ngân hàng nói riêng còn hạn chế.

Theo nghĩa rộng mà Viện Ổn định tài chính, Ngân hàng Thanh toán quốc tế đưa ra, Fintech gồm 6 mảng chính: ngân hàng số (digital banking); huy động vốn cộng đồng (crowd funding, gắn với đầu tư chứng khoán và bất động sản) và cho vay ngang hàng (P2P lending); tư vấn đầu tư tự động (thuộc mảng quản lý tài sản); thanh toán số; công nghệ bảo hiểm (Insurtech); hoạt động tài chính liên quan đến tiền kỹ thuật số.