Triển vọng thị trường tài chính vi mô

Vài năm trở lại đây, sự phát triển nhanh chóng về công nghệ, nhất là công nghệ tài chính giúp hoạt động cung cấp dịch vụ tài chính vi mô ngày càng hiện đại hơn, với các mô hình mới, pha trộn giữa dịch vụ tài chính và kỹ thuật số, qua đó làm giảm chi phí, đồng thời tăng cường tiếp cận khách hàng.

Tài chính vi mô bao gồm một loạt dịch vụ bao gồm cho vay, tiết kiệm, thanh toán, đầu tư và bảo hiểm… Theo báo cáo của Research and Markets, thị trường tài chính vi mô toàn cầu ước tính sẽ đạt 304,3 tỷ USD vào năm 2026. Trong đó, châu Á - Thái Bình Dương được xem là thị trường khu vực lớn nhất về tài chính vi mô, chiếm khoảng 42,5% thị phần.

Tại thị trường Việt Nam, các ứng dụng đầu tư với vốn bỏ vào chỉ từ 10.000 - 50.000 đồng/lần đã không còn xa lạ.

Cho phép mua từ 0,1 cổ phiếu

Được xem là có thâm niên bậc nhất trên thị trường đầu tư tài chính vi mô còn non trẻ, Finhay tự đánh giá mình là một trong những ứng dụng đầu tư cá nhân phổ biến trên thị trường Việt Nam. Ba tháng sau khi thành lập, Finhay ra mắt sản phẩm đầu tư chứng chỉ quỹ vào tháng 6/2017, cho phép người dùng đầu tư với số vốn 50.000 đồng.

Hiện tại, sản phẩm được chú ý bậc nhất là đầu tư chứng khoán, ra mắt đầu tháng 11/2021. Theo đại diện Finhay, điểm nổi bật của sản phẩm này là cho phép nhà đầu tư mua từ 0,1 cổ phiếu, tức là bắt đầu đầu tư với số vốn chỉ từ 10.000 đồng, mở ra cơ hội cho các nhà đầu tư mới.

Về bản chất, hoạt động của Finhay là kết nối nhà đầu tư với các kênh tài chính. Các kênh tài chính đầu tư, sinh lời và chuyển lợi nhuận cho khách hàng. Nói cách khác, Finhay nhận tiền từ người dùng rồi chuyển số tiền đó sang bên thứ ba để bên thứ ba đầu tư và trả lại lợi nhuận cho người dùng.

Cụ thể, người dùng nạp tiền từ 50.000 đồng trở lên thông qua ứng dụng Finhay. Tài sản của người dùng sẽ được chuyển tới Công ty cổ phần Quản lý quỹ Thiên Việt thông qua Finhay theo hợp đồng quản lý danh mục đầu tư. Theo đó, TVAM cũng là đơn vị quản lý đầu tư của ứng dụng.

Điểm mạnh của việc đầu tư qua ứng dụng là nhà đầu tư có thể bắt đầu với số tiền rất nhỏ và thủ tục đơn giản, nhưng mặt trái là nhà đầu tư không đứng tên sở hữu tài sản, phải chia sẻ lợi nhuận và chi phí với các công ty sở hữu ứng dụng cho hoạt động đầu tư.

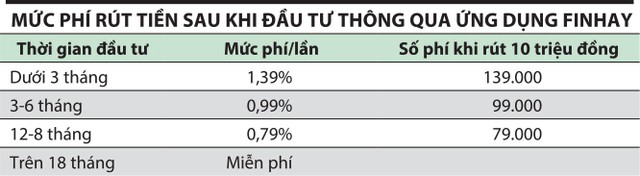

Thực tế, các chi phí khi sử dụng Finhay không hề thấp, bao gồm phí bảo trì, phí rút tiền, phí rút tiền theo hình thức rút nhanh hay chậm, phí chuyển đổi giữa các gói đầu tư (xem bảng).

|

Chưa kể, nếu muốn rút tiền trong ngày, khách hàng phải trả thêm phí 9.900 đồng, nếu nhận tiền sau 2 - 3 ngày làm việc thì mới được miễn phí. Mức phí bảo trì cũng dựa trên số dư tài khoản đầu tư với tỷ lệ tương đối cao so với phí dịch vụ tương đương của các ngân hàng.

Mua chứng chỉ quỹ tại các “siêu thị”

Hiện tại, việc mua chứng chỉ quỹ trực tiếp với công ty quản lý quỹ, hoặc mua chứng chỉ quỹ (niêm yết trên sàn, giao dịch như cổ phiếu) còn nhiều bất tiện về quy định, thủ tục. Chưa kể, nhà đầu tư sẽ mất thời gian khi muốn đầu tư vào các quỹ khác nhau.

Do đó, trên thị trường đã xuất hiện những ứng dụng tập hợp nhiều chứng chỉ quỹ khác nhau và giới thiệu tới các nhà đầu tư với hình thức như các “siêu thị” chứng chỉ quỹ. Chưa kể, các ứng dụng đầu tư cho phép nhà đầu tư bắt đầu với số tiền rất thấp. Một số ứng dụng phổ biến là Finhay, Infina, Fmarket…

Trong đó, Fmarket là sản phẩm của Công ty cổ phần Fincorp, doanh nghiệp được thành lập từ năm 2016, hoạt động như một nền tảng cung cấp thông tin. Fmarket không cầm tiền của nhà đầu tư. Đầu tư qua Fmarket cũng tương tự như đầu tư trực tiếp với công ty quản lý quỹ. Fmarket đóng vai trò là đại lý môi giới chứng chỉ quỹ và nhận hoa hồng từ các công ty quản lý quỹ.

Với Finhay, hay Infina, mối quan hệ với nhà đầu tư thông qua hình thức hợp tác kinh doanh, với mục đích cùng đầu tư, chia sẻ lợi nhuận và rủi ro. Điều này đồng nghĩa với việc, các thông tin chứng chỉ quỹ trên ứng dụng đầu tư là những lời chào mời mà công ty muốn khách hàng góp vốn để đầu tư chung.

Mua chung bất động sản

Infina là tên gọi của nền tảng đầu tư và tích lũy được sở hữu bởi Công ty RealStake (RealStake Pte. Ltd), thành lập năm 2018 tại Singapore và có chi nhánh tại Việt Nam. Xuất thân là ứng dụng mua chung bất động sản Real Stake, nền tảng đầu tư tích lũy Infina cho phép nhiều người dùng cùng đầu tư vào bất động sản (căn hộ, nhà phố, shophouse…).

Cụ thể, mỗi bất động sản được Infina đăng tải trên website infina.vn hoặc trên ứng dụng Infina sẽ được chia thành các phần có giá trị bằng nhau (giá trị của phần sở hữu tùy thuộc vào mỗi bất động sản). Khách hàng có thể sở hữu một hoặc nhiều phần của bất động sản, đồng thời có thể mua đi, bán lại các phần sở hữu này với Infina hoặc với khách hàng khác thông qua sàn giao dịch do Real Stake quản lý.

Tuỳ theo bất động sản, Infina cam kết lợi nhuận tối thiểu hàng năm từ 6 - 9%. Với bất động sản cho thuê, những bất động sản đã hoàn thiện sẽ được cho thuê và lợi nhuận chia đều cho khách đầu tư. Khoản đầu tư của khách hàng sẽ được bảo lãnh 100% bởi ngân hàng.

Ngược lại, nhà đầu tư mất phí quản lý là 1,5%/năm, phí giao dịch là 1% giá trị giao dịch, cùng các loại thuế, phí giao dịch bất động sản theo quy định pháp luật.

Tuy nhiên, hình thức đầu tư bất động sản thông qua Infina gợi nhắc tới hoạt động đầu tư vào condotel rầm rộ vài năm trước và để lại nhiều hệ luỵ. Bởi lẽ, khách hàng không thực sự sở hữu bất động sản, mà Real Stake mới là chính chủ đứng tên. Trong bất kỳ trường hợp nào, khách hàng cũng không có quyền quyết định đối với bất động sản đầu tư.

Mặt khác, cũng giống như condotel, mức cam kết lợi nhuận của các đơn vị sở hữu ứng dụng mua chung với khách hàng chỉ dựa trên hợp đồng dân sự, doanh nghiệp có thể trả hoặc không.

Theo đó, đầu tư chung bất động sản có thể là hình thức huy động tài chính của các chủ đầu tư bất động sản thông qua sàn giao dịch như trước đây và hiện tại là các ứng dụng đầu tư.

Gửi tiết kiệm với lãi suất cao hơn ngân hàng

Ngoài các sản phẩm đầu tư, mua vàng, bảo hiểm online, các ứng dụng tài chính còn cung cấp sản phẩm tích luỹ, thực tế là các phương án gửi tiết kiệm tương tự ngân hàng truyền thống, nhưng lãi suất cao hơn nhiều.

Chẳng hạn, Infina đang đề xuất mức lãi lên tới 7,2%/năm cho gói tích lũy không kỳ hạn, trong khi lãi suất gửi tiết kiệm không kỳ hạn tại các ngân hàng chủ yếu là 0,1 - 0,2%/năm (tối đa 1%/năm).

Bên cạnh đó, các gói tích luỹ thời hạn 3 tháng, 9 tháng, 12 tháng đều có mức lãi suất được công bố khá hấp dẫn. Nguyên nhân có thể xuất phát từ việc tiền mà các nhà đầu tư gửi tích lũy sẽ được các ứng dụng đầu tư ủy quyền cho các công ty đứng sau/bên thứ ba đầu tư với hy vọng kiếm được lợi nhuận cao hơn lãi suất hứa hẹn trả cho nhà đầu tư.

Nhìn chung, các ứng dụng được quảng cáo là sẽ mang lại cơ hội sinh lời hấp dẫn cho các nhà đầu tư, nhưng với những hình thức mới mẻ này, rủi ro có thể tiềm ẩn, đòi hỏi phải tìm hiểu kỹ yếu tố pháp lý trước khi tham gia.