Tháng 11, TTCK Việt Nam tiếp tục giao dịch theo kiểu chợ chiều cuối Đông, khi mà giá giảm và khối lượng giao dịch ở mức rất thấp. Trong báo cáo chiến lược đầu tư tháng 12, chúng tôi nhận định thị trường dựa trên hai hướng chính: phân tích cơ bản, phân tích kỹ thuật.

Phân tích cơ bản

Lạm phát đã bước đầu ổn định: CPI tháng 11/2011 tăng 0,39% so với tháng trước và tiếp tục duy trì mức tăng thấp hơn 0,5%/tháng trong vài tháng qua. Đây là một tín hiệu tích cực và trong tháng 12, dù là tháng giáp Tết Nguyên đán, nhưng khả năng mức tăng CPI sẽ vẫn nhỏ hơn 0,6% do không có hiệu ứng tăng giá của các mặt hàng thiết yếu như xăng, điện, nước… Tuy nhiên, sang năm 2012, sẽ có những nguy cơ tiềm ẩn:

Thứ nhất, giá dầu thô đang quay trở lại trên mốc 100 USD/thùng sẽ tác động tiêu cực tới nền kinh tế cũng như người tiêu dùng thông qua áp lực lạm phát trong thời gian tới. Bên cạnh đó, Fed cùng với NHTW châu Âu (ECB), NHTW Anh (BOE), NHTW Nhật Bản (BOJ), NHTW Thụy Sỹ (SNB) và NHTW Canada (BOC) đã công bố một kế hoạch chung nhằm hạ giá các hợp đồng hoán đổi thanh khoản bằng USD thêm 0,5% bắt đầu từ ngày 5/12/2011 và kéo dài các hợp đồng hoán đổi này đến ngày 1/2/2013.

Mục đích của hành động này nhằm giảm bớt căng thẳng thanh khoản trong thị trường tài chính, qua đó giúp tăng cường hoạt động kinh tế. Nhưng kinh nghiệm trong quá khứ chỉ ra rằng, mỗi khi thị trường tràn ngập thanh khoản thì dòng vốn thường chảy vào thị trường tài chính và đẩy các tài sản lên mức rủi ro cao hơn. Nếu điều này tiếp tục thì nguy cơ lạm phát sẽ quay trở lại và Việt Nam là nước chịu nhiều ảnh hưởng khi nền kinh tế của chúng ta có độ mở khá lớn.

Thứ hai, nhiều ngành đầu vào của nền kinh tế như than, điện… vẫn công bố giá bán thấp hơn giá thành, gây thua lỗ lớn. Trong khi đó, giá vốn của các mặt hàng này là bao nhiêu vẫn là một đáp án không có lời giải. Từ đó, áp lực tăng giá các mặt hàng đầu vào này vẫn treo lơ lửng.

Nếu bài toán lạm phát không được giải quyết, chúng ta khó kỳ vọng vào sự khởi sắc trong dài hạn của TTCK, mặc dù trong ngắn hạn sẽ có những đợt phục hồi theo kỹ thuật.

Những vấn đề về chính sách tiền tệ: Lãi suất phụ thuộc vào hai nhân tố chính là kỳ vọng lạm phát và quan hệ cung - cầu vốn.

Hiện tại, lạm phát ở Việt Nam đang ổn định, nhưng ký ức về lạm phát vẫn chưa phai mờ. Bằng chứng là lượng tiền huy động trong hệ thống ngân hàng vẫn tiếp tục giảm, dù trần lãi suất hiện tại là 14%/năm (huy động tháng 10 giảm 0,74% so với tháng 9 và tháng 9 giảm 1,07% so với tháng 8). Trong khi đó, cung - cầu vốn vào lúc này vẫn không có nhiều sự thay đổi: cầu về tiền đồng vẫn rất lớn và chưa có dấu hiệu giảm nhiệt, trong khi đó lượng cung vốn đang có dấu hiệu suy giảm.

Do vậy, khó có thể kỳ vọng lãi suất huy động giảm nhiệt ngay, mặc dù đã có một vài động thái giảm nhẹ lãi suất cho vay đối với một số lĩnh vực nông nghiệp, xuất khẩu trong thời gian vừa qua.

Nhiều chuyên gia cho rằng, để giải bài toán lãi suất, căng thẳng thanh khoản trong hệ thống ngân hàng, chỉ cần chúng ta cung thêm tiền. Nhưng rõ ràng, cách này không thể giải quyết tận gốc của vấn đề. Kinh nghiệm từ Mỹ và châu Âu cho thấy, các nền kinh tế này đã và đang bơm tín dụng ồ ạt vào nền kinh tế, nhưng chỉ sau một thời gian ngắn, thanh khoản của hệ thống lại trở nên căng thẳng.

Mặt khác, ở Việt Nam trong thời gian vừa qua, việc bơm tiền cũng không giải quyết được bài toán hạ lãi suất xuống mức thấp hơn. Ngược lại, chúng ta từng chứng kiến rằng, khi quy mô bơm tiền càng lớn thì căng thẳng thanh khoản của hệ thống càng cao và lãi suất năm sau thường được đẩy lên mức cao hơn năm trước.

Nguyên nhân của hiện tượng này bắt nguồn từ việc chúng ta chưa có một nền kinh tế hoàn toàn minh bạch, còn có xu hướng bao bọc các NHTM với khẩu hiệu không bao giờ để đổ vỡ. Điều này khiến rủi ro của các cá thể đơn lẻ chuyển thành rủi ro của cả hệ thống.

Tuy nhiên, gần đây NHNN đang tiếp cận theo hướng mới bằng nỗ lực minh bạch hóa thị trường (sẽ định kỳ công bố nợ xấu của NHTM), tăng cường tính kỷ luật khi sẵn sàng xử phạt mạnh tay các NHTM vi phạm quy định.

Việc áp trần huy động vốn cũng là một cách tốt khi nó khiến các NHTM thiếu thanh khoản do nợ xấu tăng buộc phải lựa chọn giải pháp là tăng thêm vốn, hoặc NHNN can thiệp bằng việc bơm thêm vốn, nhưng sẽ kiểm soát chặt chẽ hoạt động. Nếu NHNN kiên định với chính sách đang thực hiện thì trong ngắn hạn sẽ có những khó khăn và mất mát nhất định, nhưng những vấn đề dài hạn sẽ có thể giải quyết được.

Giá vàng và nguồn cung ngoại tệ từ kiều hối: Việc Trung Quốc và các NHTW thế giới nới lỏng tiền tệ, bơm thanh khoản vào hệ thống tài chính có thể khiến giá vàng tăng mạnh trở lại. Trong thời gian vừa qua, khi lãi suất huy động hạ thì dòng tiền lại hướng vào thị trường vàng, chứ không phải TTCK hay bất động sản. Vì vậy, nếu giá vàng tiếp tục tăng thì TTCK sẽ có triển vọng không mấy tích cực.

Một tín hiệu sáng sủa là có khả năng nguồn kiều hối năm nay tăng đột biến so với năm ngoái và đang chuyển về nước rất mạnh vào những ngày cuối năm. Nếu NHNN cung thêm tiền để mua vào lượng USD này nhằm tăng dự trữ ngoại hối, thì sẽ có một lượng tiền đồng được đưa ra thị trường. Từ đầu năm tới nay, mỗi lần tiền đồng bơm ra, TTCK thường có một đợt phục hồi ngắn hạn.

Phân tích kỹ thuật

Biểu đồ chỉ số VN-Index

Sau đợt giảm giá mạnh, hiện tại chỉ số VN-Index đang đi ngang trong hình chữ nhật như trên hình vẽ. Các tín hiệu kỹ thuật khá tích cực khi mô hình hai đáy và sự hội tụ của đường giá và RSI(14) cảnh báo sự đảo chiều xuất hiện trên đồ thị. Hỗ trợ hiện tại là vùng giá 360 - 380 điểm. Kháng cự 1 là vùng giá 410 - 430 điểm. Kháng cự 2 là vùng giá 480 điểm.

Biểu đồ HNX-Index

Chỉ số HNX-Index đã thiết lập một mốc đáy lịch sử trong tháng 11. Một loạt tín hiệu kỹ thuật đang ủng hộ cho xu hướng tăng giá ngắn hạn, khi phân kỳ dương của đường giá và RSI(14) tạo thành phân kỳ tứ đoạn.

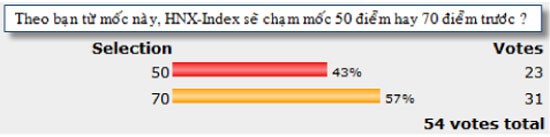

Chỉ số ở trong vùng quá bán quá lâu cùng với những phiên tăng giảm với biên độ lớn thường là tín hiệu tạo đáy rất đáng tin cậy. Điểm tiêu cực duy nhất có lẽ bắt nguồn từ bài học lịch sử cuối năm 2008, đầu năm 2009: với những tín hiệu kỹ thuật tăng giá tương tự, nhưng khối lượng giao dịch không có sự bứt phá khi đi lên sau đó, mà lại điều chỉnh giảm mạnh thêm 2 tháng nữa trước khi tạo đáy. Do vậy, nếu không có sự bứt phá về khối lượng, nguy cơ "sóng cụt" với tín hiệu giả có thể xuất hiện. Chúng tôi đã tiến hành khảo sát tâm lý NĐT với câu hỏi: "Từ mốc giá hiện tại, theo bạn, HNX-Index sẽ về vùng giá 70 điểm hay xuống 50 điểm trước?". Kết quả là 57% độc giả chọn mốc 70 điểm.

Tóm lại, những yếu tố cơ bản của nền kinh tế sẽ không thay đổi nhiều trong ngắn hạn. Tuy vậy, chúng ta kỳ vọng về một đợt phục hồi sau chuỗi giảm điểm vừa qua khi những chỉ báo kỹ thuật đang hội tụ theo chiều hướng tích cực, nhất là đặt trong bối cảnh có khả năng tiền đồng sẽ được nới lỏng trong ngắn hạn.

Việc tạo đáy dài hạn của thị trường sẽ phụ thuộc nhiều vào các yếu tố vĩ mô và niềm tin của NĐT. Nếu NĐT (đặc biệt là nhóm NĐT tổ chức) cho rằng, các tín hiệu vĩ mô phát đi là không rõ ràng thì họ sẽ tiếp tục chờ đợi và thị trường khó có cơ hội tăng đột biến.

Đầu tư cũng giống như cuộc sống, nó là một cuộc thi chạy "marathon" chứ không phải là cuộc thi chạy nước rút. Đôi khi chúng ta nên làm một việc thận trọng là chờ đợi những cơ hội tốt hơn. Với nhà đầu cơ lướt sóng, sức mạnh của mẫu đồ thị chính là những chỉ báo quan trọng cho việc đánh nhanh, rút gọn, mà không quan tâm tới những yếu tố cơ bản đang diễn ra. Hãy tùy cơ ứng biến với chiến thuật của mình.