Mới đây, chính quyền Trung Quốc đã cho phép các ngân hàng thực hiện một số phương pháp mới trong ghi nhận và phân bổ các khoản nợ, trong đó có việc cơ cấu lại nợ, nới lỏng thời hạn thanh toán và phân bổ lại các khoản cho vay vào các hạng mục khác, thay vì nợ quá hạn.

Một số ngân hàng còn trì hoãn việc công bố lịch sử tín dụng của khách hàng với cơ quan xếp hạng tín dụng trung ương, đồng thời cho phép con nợ chậm trả lãi trong thời gian tối đa 6 tháng.

Động thái trên được đánh giá sẽ giúp các doanh nghiệp Đại lục, cũng như hệ thống nhà băng tránh khỏi những đổ vỡ, nhất là khi nền kinh tế lớn thứ hai thế giới đang chịu tác động tiêu cực khi dịch Covid-19 chưa có dấu hiệu được kiểm soát.

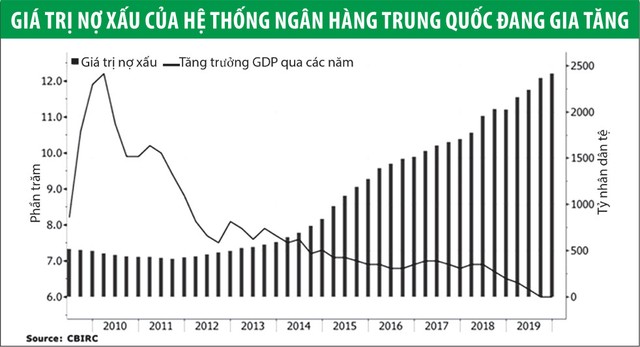

Song, điều này cũng làm dấy lên những lo ngại về việc che giấu số liệu, nợ xấu gia tăng nhanh chóng, kéo theo các rủi ro tiềm ẩn của hệ thống ngân hàng hiện quản lý khối tài sản lên tới 41.000 tỷ USD này.

Một số chuyên gia còn lo ngại Trung Quốc tái diễn tình trạng thiếu minh bạch trong hệ thống tài chính và “o bế” vấn đề sức khoẻ của các ngân hàng, kéo lùi nỗ lực minh bạch thị trường tài chính trong những năm qua.

“Tuy những động thái mới giúp các ngân hàng cũng như doanh nghiệp dễ thở hơn, nhưng cũng làm các tiêu chuẩn bị hạ thấp, khiến một số ngân hàng Trung Quốc trở nên ít tin cậy hơn trong dài hạn”, Harry Hu, chiến lược gia tín dụng tại S&P Global Ratings nhận định.

Đầu tháng 2/2020, S&P cho biết, sau năm 2019 với nhiều khó khăn, việc dịch bệnh diễn ra khiến nền kinh tế Trung Quốc chịu thêm tổn thương.

Điều này khiến hệ thống ngân hàng chịu nhiều áp lực, tỷ lệ nợ xấu có thể tăng hơn 3 lần, lên mức khoảng 6,3% tổng dư nợ, tương đương tăng thêm 5.600 tỷ nhân dân tệ (800 tỷ USD) nợ xấu.

Giá cổ phiếu của các nhà băng Đại lục có màn biểu diễn còn tệ hơn cả chỉ số chung thị trường tại Hồng Kông kể từ đầu năm tới nay.

Bốn ngân hàng có vốn nhà nước lớn nhất đang giao dịch với P/B ở mức trung bình 0,5 lần, mức gần thấp nhất trong lịch sử.

Theo giới chuyên gia, việc hệ thống nhà băng được “bật đèn xanh” trong việc xử lý nợ xấu chỉ là một phần trong chiến lược hỗ trợ tăng trưởng kinh tế năm 2020 của giới chức Đại lục.

Theo đó, quý I/2020 nhiều khả năng sẽ trở thành một trong những quý hiếm hoi mà tăng trưởng GDP sụt giảm, khi hoạt động sản xuất - kinh doanh trên toàn quốc đang bị đình trệ.

Bên cạnh đó, việc bơm thêm hàng tỷ nhân dân tệ vào hệ thống ngân hàng tạo điều kiện để các nhà băng rộng tay cho vay, nhà quản lý tiền tệ hạ lãi suất, giảm thuế và tạo dư địa cho nhiều chính sách tài khóa khác.

Việc thay đổi các chính sách xử lý nợ xấu là bước chuyển đột ngột của giới chức Trung Quốc, khi nền kinh tế lớn thứ hai thế giới đã dành 3 năm qua để giải bài toán này bằng cách xiết chặt kỷ luật, chấm điểm tín dụng khắt khe và phần nào hạn chế các rủi ro tại hệ thống tài chính.

Thực tế cho thấy, việc dịch bệnh bùng phát buộc Trung Quốc phải thay đổi các ưu tiên. Trong cuộc họp báo đầu tuần, Ye Yanfei, quan chức tại Ủy ban Quản lý ngân hàng và bảo hiểm cho biết, nhà quản lý sẽ mềm mỏng hơn với câu chuyện nợ xấu.

“Cứu các doanh nghiệp hiện tại chính là cứu các nhà băng”, Ye Yanfei phát biểu.