Nửa đầu năm trầm lắng của khối tư vấn CTCK

Khác hẳn không khí sôi động trong nửa đầu năm 2018 với hàng loạt “bom tấn” doanh nghiệp nhà nước tiến hành IPO và đưa cổ phiếu lên sàn chứng khoán như PV OIL, Lọc hóa dầu Bình Sơn, PV Power, Tập đoàn Cao su, hoạt động IPO nửa đầu năm nay khá trầm lắng. Chỉ có một vài doanh nghiệp nhỏ tiến hành đấu giá cổ phần ra công chúng.

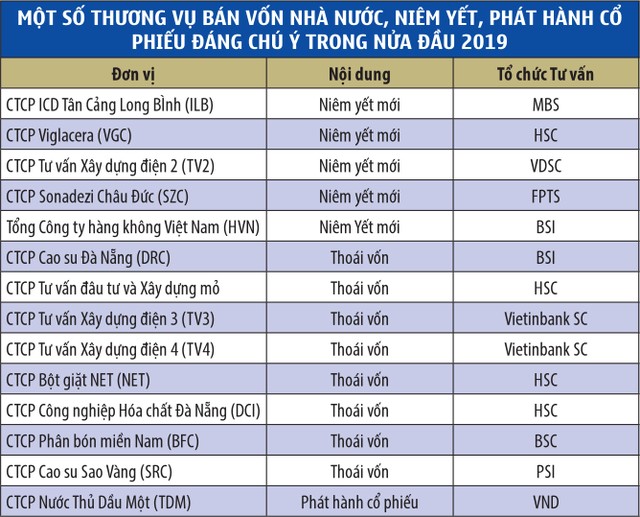

Hoạt động niêm yết mới nhìn chung cũng chững lại. Trên Sở Giao dịch chứng khoán TP.HCM (HOSE), chỉ có 8 doanh nghiệp niêm yết mới sau 6 tháng, giảm hơn 50% so với cùng kỳ năm ngoái. Trong số đó, chỉ có 5 doanh nghiệp mới được chấp thuận niêm yết trong năm nay. Trên Sở Giao dịch chứng khoán Hà Nội (HNX), cũng chỉ có 8 doanh nghiệp niêm yết và 50 doanh nghiệp đăng ký giao dịch mới, giảm mạnh so với cùng kỳ 2018.

Thị trường chứng khoán suy yếu cả về điểm số và thanh khoản khiến nhiều doanh nghiệp tạm hoãn kế hoạch niêm yết, chào bán cổ phiếu để chờ đợi một thời điểm thuận lợi hơn. Bên cạnh đó, những khó khăn trong định giá doanh nghiệp nhà nước, nhất là giá trị lợi thế thương mại, tài sản đất đai đã khiến hoạt động bán vốn, cổ phần hóa chững lại. Kết quả là doanh thu hoạt động tư vấn của nhiều công ty chứng khoán giảm mạnh trong nửa đầu năm 2019.

Tại Công ty cổ phần Chứng khoán TP.HCM (HSC), báo cáo tài chính quý II/2019 cho biết, doanh thu nghiệp vụ tư vấn tài chính trong nửa đầu năm nay của Công ty chỉ đạt 34,8 tỷ đồng, giảm 43,3% so với cùng kỳ năm trước.

Mặc dù là tổ chức thực hiện nhiều thương vụ tư vấn lớn trong nửa đầu năm nay như tư vấn niêm yết và bán vốn của Bộ Xây dựng tại Công ty cổ phần Viglacera (VGC) - một trong những thương vụ bán vốn có quy mô lớn nhất thị trường trong giai đoạn này; tư vấn bán vốn cho Tập đoàn Hóa chất Việt Nam (Vinachem) tại Công ty cổ phần Bột giặt NET (NET), Công ty cổ phần Tư vấn đầu tư và xây dựng mỏ, Công ty cổ phần Công nghiệp Hóa chất Đà Nẵng (DCI…, doanh thu tư vấn của HSC vẫn không thoát đà giảm.

Đây cũng là tình hình chung tại nhiều công ty chứng khoán thuộc Top đầu thị phần trong mảng nghiệp vụ này. Công ty cổ phần Chứng khoán Ngân hàng Đầu tư và Phát triển (BSI) - tổ chức tư vấn niêm yết cho Tổng công ty Hàng không Việt Nam (HVN) và tư vấn bán vốn cho Vinachem tại Công ty cổ phần Cao su Đà Nẵng (DRC) đã báo cáo doanh thu mảng tư vấn tài chính 6 tháng chỉ đạt 345 triệu đồng, giảm 66% so với cùng kỳ năm ngoái.

Công ty cổ phần Chứng khoán Bảo Việt (BVS), Công ty cổ phần Chứng khoán Ngân hàng Công Thương (CTS) và Công ty cổ phần Chứng khoán FPTS (FTS) cũng báo cáo doanh thu tư vấn tài chính giảm lần lượt 22,9%; 13,1% và 9,4% so với cùng kỳ năm 2018.

Chỉ một vài công ty chứng khoán có kết quả tích cực hơn. Cụ thể, Công ty cổ phần Chứng khoán Sài Gòn (SSI) báo cáo doanh thu tư vấn tài chính 6 tháng đạt 19 tỷ đồng, tương đương cùng kỳ năm 2018. Sáu tháng đầu năm nay, SSI đã thực hiện hàng loạt thương vụ tư vấn phát hành và phân phối trái phiếu doanh nghiệp như đợt phát hành của Công ty cổ phần Tập đoàn Đất Xanh, Công ty cổ phần Đầu tư Con Cưng, Công ty cổ phần Điện Gia Lai… và mới đây nhất là tư vấn phát hành riêng lẻ cho Công ty cổ phần Tập đoàn Xây dựng Hòa Bình (HBC).

Sự sôi động hơn của mảng việc tư vấn phát hành trái phiếu doanh nghiệp cũng được đánh giá là nguyên nhân quan trọng giúp Công ty Chứng khoán MB (MBS) và Công ty Chứng khoán Bản Việt (VCI) vào nhóm nhỏ công ty chứng khoán ghi nhận kết quả hoạt động mảng tư vấn tăng trưởng trong nửa đầu năm 2019. Tại MBS, doanh thu hoạt động tư vấn tài chính đạt 68,3 tỷ đồng, tăng 42,6% so với cùng kỳ năm 2018. Trong đó, riêng quý II/2019 ghi nhận 52,8 tỷ đồng. Còn tại VCI, doanh thu tư vấn tài chính đạt 17,2 tỷ đồng, tăng gấp 3,3 lần nửa đầu năm ngoái.

Triển vọng sáng trong nửa cuối năm

Theo dự thảo Quyết định mới về danh mục doanh nghiệp thực hiện cổ phần hóa đang chờ Thủ tướng Chính phủ phê duyệt, từ nay đến năm 2020, sẽ cổ phần hóa 93 doanh nghiệp nhà nước, bao gồm hàng loạt đơn vị lớn như Ngân hàng Nông nghiệp và Phát triển nông thôn, Tổng công ty Bưu chính Viễn thông Việt Nam, MobiFone, Tổng công ty Xi măng…

Trong số này, chỉ có 4 doanh nghiệp Nhà nước sẽ nắm trên 65% cổ phần, 62 doanh nghiệp dự kiến nắm giữ từ 50 - 65%, còn lại sẽ thoái vốn xuống dưới 50%. Điều này đồng nghĩa với việc bên cạnh khối lượng công việc tư vấn chào bán cổ phần lần đầu ra công chúng (IPO), nguồn việc tư vấn chào bán chiến lược cho khối doanh nghiệp nhà nước cổ phần hóa, bán vốn sẽ dồi dào.

Hoạt động thoái vốn nhà nước sau thời gian đình trệ được dự báo sớm sôi động trở lại để bắt kịp kế hoạch đề ra. Cuối tháng 6/2019, Tổng công ty Đầu tư và kinh doanh vốn Nhà nước (SCIC) đã công bố danh sách dự kiến bán vốn 2019 với 108 doanh nghiệp, bao gồm nhiều tên tuổi lớn như FPT, BMI, VNM, BMP… Nhiều đơn vị thuộc Vinachem cũng đang nỗ lực thoái vốn theo đúng phương án tái cấu trúc được phê duyệt.

Bên cạnh đó, nhu cầu tư vấn niêm yết, phát hành cổ phiếu, trái phiếu... của khối doanh nghiệp tư nhân ngày càng gia tăng trong bối cảnh Ngân hàng Nhà nước thực hiện kiểm soát chặt tăng trưởng tín dụng, nhất là tín dụng vào lĩnh vực bất động sản, dẫn đến các doanh nghiệp khó khăn trong việc tiếp cận vốn ngân hàng phải tìm kiếm các nguồn thay thế. Trong đó, phát hành cổ phiếu, trái phiếu được đánh giá là những giải pháp ưu tiên.

Số liệu của Viện Nghiên cứu kinh tế và chính sách (VEPR) cho biết, 6 tháng đầu năm 2019, khối lượng trái phiếu doanh nghiệp phát hành đạt 89.483 tỷ đồng, tăng 134% so với cùng kỳ năm 2018. Đây là bối cảnh hết sức thuận lợi cho mảng tư vấn của các công ty chứng khoán khai thác, tìm kiếm lợi nhuận.

Thực tế, lợi ích của hoạt động tư vấn tài chính mang lại cho công ty chứng khoán sẽ không chỉ dừng ở phí tư vấn - vốn được đánh giá chỉ là phần nổi của tảng băng chìm. Lợi ích lớn hơn, lâu dài hơn đến từ việc xây dựng được mối quan hệ tốt với doanh nghiệp mà các mảng kinh doanh khác của công ty chứng khoán có thể khai thác như môi giới, cho vay ký quỹ, tự doanh…

Cụ thể, trong khi bộ phận tư vấn tiếp tục chào bán các dịch vụ như quản lý cổ đông, công bố thông tin, tổ chức sự kiện truyền thông, đại hội cổ đông… sau cổ phần hóa, niêm yết, thì bộ phận môi giới thực hiện lưu ký và hỗ trợ giao dịch, cung cấp dịch vụ ký quỹ cho ban lãnh đạo, cổ đông lớn, cổ đông nội bộ. Còn bộ phận tự doanh có thể đầu tư vào chính doanh nghiệp khi nhận thấy triển vọng kinh doanh tốt, qua đó đem lại hiệu quả.

Bởi vậy, mảng tư vấn doanh nghiệp luôn được lãnh đạo các công ty chứng khoán quan tâm phát triển. Những công ty chứng khoán trở thành “bà mối” mát tay cho nhiều thương vụ “khủng” đồng nghĩa với việc nằm trong Top đầu về thị phần môi giới, quy mô doanh thu, lợi nhuận như SSI, VCSC, BSC, BVSC, HSC…

Nhìn ở khía cạnh ngược lại, những công ty chứng khoán ở Top đầu càng có lợi thế trong tham gia các thương vụ tư vấn lớn. Bởi lẽ, công ty chứng khoán phải có uy tín, thương hiệu và mối quan hệ sâu, rộng, am hiểu doanh nghiệp mới có thể đưa ra phương án tư vấn phù hợp nhất, đôi khi khác biệt với cả dự kiến ban đầu của khách hàng.

Đơn cử như trong đợt chào bán riêng lẻ 25 triệu cổ phiếu của Công ty cổ phần Tập đoàn Xây dựng Hòa Bình (HBC) cho Hyundai Elevator (HDEL) do SSI làm tư vấn vừa qua, lãnh đạo Khối Ngân hàng đầu tư của SSI chia sẻ, ban đầu, SSI chỉ được chỉ định là bên tư vấn tìm kiếm đối tác, không thực hiện tư vấn phương án chi tiết. Tuy vậy, khi nhận thấy phương án do HBC đưa ra chưa thể hiện đúng tiềm năng của Công ty và phù hợp khẩu vị của nhà đầu tư, SSI đã chủ động đề xuất phương án mới và được chấp nhận. Thậm chí, đến giai đoạn đàm phán, SSI đã được HBC giao trọng trách làm cầu nối đàm phán tất cả các điều khoản, đảm bảo lợi ích tối đa cho cổ đông.

Tuy vậy, không chỉ những tên tuổi lớn hưởng lợi, với làn sóng cổ phần hóa, thoái vốn, niêm yết, huy động vốn được dự báo sôi động, những công ty chứng khoán nhỏ hơn cũng đang có nhiều cơ hội lựa chọn cho mình phân khúc thị trường phù hợp, từng bước xây dựng tên tuổi để hướng đến các thương vụ lớn hơn.

Nhóm công ty chứng khoán có vốn nước ngoài, cổ đông lớn nước ngoài như MBKE, KIS Việt Nam, Mirae Asset, KB Việt Nam… dù chưa có nhiều dấu ấn trong mảng tư vấn cũng đứng trước cơ hội mở rộng mảng dịch vụ này. Cơ hội đến từ việc Chính phủ đang có định hướng thúc đẩy các doanh nghiệp có vốn đầu tư nước ngoài (FDI) lên niêm yết/đăng ký giao dịch trên thị trường chứng khoán Việt Nam.