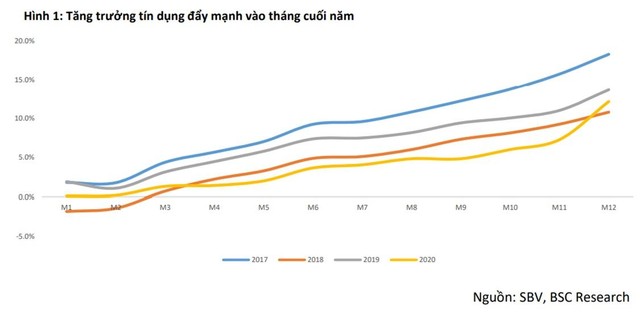

Năm 2021, Ngân hàng Nhà nước (NHNN) đặt mục tiêu tăng trưởng tín dụng 12%. Phó Thống đốc Đào Minh Tú cho biết chỉ tiêu trên có thể mở rộng lên 13-14%, cân đối phù hợp với tình hình thị trường và nền kinh tế.

Phần lớn chuyên gia phân tích cũng dự báo tín dụng sẽ tăng trưởng cao hơn mức 12% năm trước. Công ty chứng khoán BSC kỳ vọng tín dụng tăng 14% dựa trên 3 lý do. Thứ nhất là nền kinh tế sẽ phục hồi, các doanh nghiệp quay trở lại sản xuất kinh doanh.

Thứ hai là mặt bằng lãi suất thấp sẽ hỗ trợ tăng trưởng. Và thứ ba là đẩy mạnh đầu tư công kích thích giải ngân cho vay vào các dự án xây dựng cầu đường.

Đồng quan điểm, Trung tâm Phân tích Chứng khoán SSI (SSI Research) cũng ước tính tăng trưởng tín dụng năm nay khoảng 13-14% nhờ 3 yếu tố.

Thứ nhất là việc điều chế vaccine Covid thành công sẽ thúc đẩy khôi phục hoạt động thương mại sản xuất, giúp hoạt động cho vay tăng trở lại.

Thứ hai là sự chuyển dịch từ huy động vốn qua trái phiếu doanh nghiệp sang vay nợ ngân hàng sau khi Nghị định 81/2020 thắt chặt việc phát hành trái phiếu. Thứ ba là phân khúc tài chính tiêu dùng khôi phục sẽ mở rộng dư nợ.

|

Triển vọng tăng trưởng tín dụng cao hơn trong năm 2021 là một trong những yếu tố thúc đẩy thu nhập lãi thuần, đóng góp vào lợi nhuận của các ngân hàng. Theo công ty chứng khoán VNDirect, kinh tế hồi phục cũng sẽ giúp các nhà băng có thể thu được phần thu nhập lãi của các khoản cho vay tái cơ cấu, cải thiện tỷ lệ thu nhập lãi thuần (NIM).

Thu nhập ngoài lãi cũng được kỳ vọng tiếp tục cải thiện nhờ thu nhập thuần từ phí tăng trở lại. Hoạt động ngoại thương phục hồi sẽ thúc đẩy thu nhập từ thanh toán quốc tế và dịch vụ L/C. Trong khi đó, hoạt động kinh tế trong nước sôi động và sự phát triển của ngân hàng điện tử sẽ mở rộng hơn quy mô giao dịch thanh toán nội địa.

Mặt khác, theo SSI Research, bancassurance sẽ đóng góp ổn định trong thu nhập của các ngân hàng. Các hợp đồng bancassurance độc quyền lớn đã hoàn tất vào cuối năm 2020 cho phép các ngân hàng ghi nhận phí up-front trong thời gian tới. Sang 2021, một số ngân hàng cũng thực hiện chốt đối tác bancassurance độc quyền.

Điển hình như trường hợp của MSB - đơn vị đầu tiên của thị trường ngân hàng hợp tác với công ty bảo hiểm bán sản phẩm Banca.

Ngày 3/3 vừa qua, MSB và Prudential Việt Nam đã chính thức gia hạn mối quan hệ hợp tác chiến lược phân phối bảo hiểm thông qua ngân hàng trong vòng 15 năm, đưa Prudential trở thành đối tác duy nhất của MSB trên toàn quốc.

MSB nằm trong top 5 ngân hàng về doanh thu bán chéo bảo hiểm trong năm 2020 và cũng là ngân hàng có tỷ lệ tái tục khá cao, khoảng 80% so với trung bình thị trường - 60%. Ngoài ra, lãi suất tiền gửi thấp sẽ hỗ trợ tăng thu nhập từ phí bảo hiểm, đặc biệt là các sản phẩm liên kết đầu tư.

Bên cạnh đó, một số hoạt động như thoái vốn tại công ty tài chính, công ty con cũng sẽ mang về thu nhập khác cho ngân hàng, bên cạnh hoạt động đầu tư, kinh doanh chứng khoán.

MSB đang tìm kiếm đối tác bán cổ phần công ty tài chính FCCOM, VPBank đang thoái vốn tại FE Credit hay SHB đang chào bán SHBFinance…

Dự tính những giao dịch này cũng đem về một lượng vốn dồi dào củng cố chất lượng tài sản cho ngân hàng và mở ra những cơ hội hợp tác cho mảng tài chính cá nhân.

Công ty chứng khoán BSC dự báo tổng thu nhập hoạt động (TOI) của toàn ngành ngân hàng sẽ cao hơn 12,7% so với năm 2020, trong đó thu nhập lãi thuần (NII) tăng 17,5% và thu nhập phí dịch vụ tăng 11,6%.

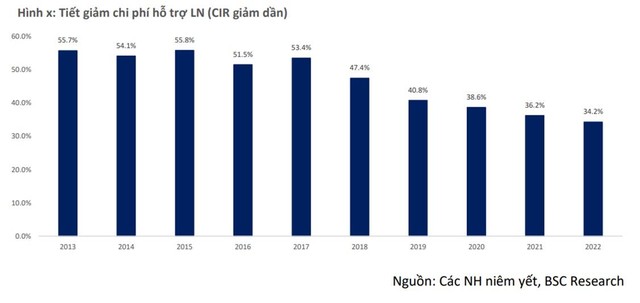

Tỷ lệ chi phí trên thu nhập (CIR) toàn ngành được nhận định sẽ giảm xuống 36,2% từ mức 55% của 2020.

BSC cho rằng việc tăng hiệu quả hoạt động của nhân viên, bán chéo các sản phẩm ngân hàng và đầu tư hệ thống ngân hàng số sẽ tiếp tục được đẩy mạnh, qua đó giảm chi phí. Đơn cử, MSB liên tục giảm CIR trong 3 năm gần đây.

Chỉ số này của MSB năm 2020 giảm hơn 10% so với năm 2019. Ngoài ra, việc chuyển đổi số và vận hành dự án Ngân hàng số cũng là nhân tố giúp các ngân hàng giảm CIR.

Theo nguồn tin từ ban lãnh đạo MSB, nhà băng này đang đẩy mạnh chiến lược số hóa với 2 dự án ngân hàng số TNEX và chuyển đổi số ngân hàng truyền thống, đồng thời kết hợp bán chéo bancassurance nhằm tối ưu chi phí.

Chi phí hoạt động của mảng ngân hàng số thuần túy TNEX của MSB được biết là thấp hơn 97% so với ngân hàng truyền thống.

|

Lợi nhuận trước thuế toàn ngành ngân hàng được BSC dự báo tăng 28% năm 2021, trong khi SSI Research ước tính con số này là 21%.

Một số ngân hàng đã lên kế hoạch cho năm nay. Đơn cử, MSB đặt mục tiêu lợi nhuận trước thuế tăng 30%, tất cả các chỉ tiêu khác như tổng tài sản, tín dụng và tiền gửi khách hàng tăng tương đương.

SeABank đặt mục tiêu lãi sau thuế tăng 36% so với kế hoạch năm 2020, OCB lên kế hoạch lãi trước thuế tăng 15% so với chỉ tiêu năm 2020. Ở khối quốc doanh, Vietcombank muốn lãi trước thuế tăng 12%, VietinBank là 10-12%.

Các khoản nợ tái cơ cấu, quan điểm của BSC, sẽ không có nhiều ảnh hưởng đến chất lượng tài sản chung của toàn ngành. Số liệu của NHNN, đến hết tháng 11/2020, các tổ chức tín dụng đã cơ cấu lại thời hạn trả nợ 341.800 tỷ đồng dư nợ, không tăng nhiều so với mức 321,000 tỷ đồng vào cuối tháng 9.

Theo thống kê của BSC, hiện nay dư nợ tái cơ cấu của toàn hệ thống ở mức 2,6% tổng dư nợ, và khoảng 80-90% số này được đánh giá sẽ quay trở lại bình thường trong thời gian tới.

Đơn cử như trường hợp của MSB, tổng lượng nợ tái cơ cấu của nhà băng này năm 2020 chỉ khoảng hơn 1.500 tỷ, xuất phát từ chất lượng tệp khách hàng, kết hợp với các phương án linh hoạt trong việc hỗ trợ nguồn vốn mới đồng thời giãn nợ, ân hạn thời gian trả gốc.

Công ty chứng khoán cho rằng các khoản nợ nằm trong diện tái cơ cấu sẽ không cần giãn nợ và giảm lãi suất nhờ sự phục hồi của nền kinh tế.

Việc sửa đổi Thông tư 01 sẽ đi theo hướng hỗ trợ giảm áp lực dự phòng khi nợ xấu của các khoản nợ tái cơ cấu có thể trích lập trong vòng 3 năm. Trong trường hợp xấu nhất, nếu không có sửa đổi Thông tư 01, và giả định là 50% các khoản nợ tái cơ cấu trở thành nợ xấu, các ngân hàng có thể sử dụng nguồn dự phòng để xử lý.

Với những triển vọng tích cực của ngành ngân hàng, bộ phận phân tích của công ty chứng khoán cho rằng triển vọng cổ phiếu ngân hàng khả quan trong năm 2021. Dù câu chuyên phục hồi một phần được phản ánh vào giá, cổ phiếu ngân hàng vẫn còn khả năng tăng giá.

Theo SSI Research, PB (giá/giá trị sổ sách) trung bình ngân hàng năm 2019 là 1,27x với ROE (Lợi nhuận trên vốn) trung bình là 18,6%. Năm 2020, ước tính PB dự phóng trung bình là 1,4x với ROE trung bình là 17,2% và PB trung bình năm 2021 sẽ là 1,53x.