Ngày 21/6/2018, MSCI đã công bố kết quả nâng hạng thị trường, bao gồm những kết luận sau:

Một là, Argentina, có tỷ trọng 19,1% trong rổ MSCI FM Index, sẽ được nâng hạng lên thị trường mới nổi vào năm 2019 và gia nhập chỉ số MSCI Emerging Market Index (MSCI EM Index).

Hai là, Kuwait, có tỷ trọng 17,7% trong rổ MSCI FM Index vào tháng 5/2018, được vào danh sách theo dõi để đánh giá nâng hạng lên thị trường mới nổi.

Ba là, Ả rập Xê út sẽ bỏ qua giai đoạn nâng hạng lên thị trường cận biên để gia nhập trực tiếp vào thị trường mới nổi bằng quá trình điều chỉnh hai giai đoạn trong năm 2019.

Bốn là, Việt Nam chưa được vào danh sách theo dõi lên thị trường mới nổi do vẫn còn nhiều yếu tố cần cải thiện như hạn chế sở hữu nước ngoài và mức độ công bố thông tin còn hạn chế.

Theo đó, tỷ trọng của Việt Nam trong MSCI FM Index sẽ tăng lên sau khi Argentina chính thức rời chỉ số này vào tháng 6/2019 và tăng cao hơn nếu Kuwait được kết luận nâng hạng lên thị trường mới nổi vào tháng 6/2019, chính thức rời chỉ số MSCI FM Index vào tháng 6/2020.

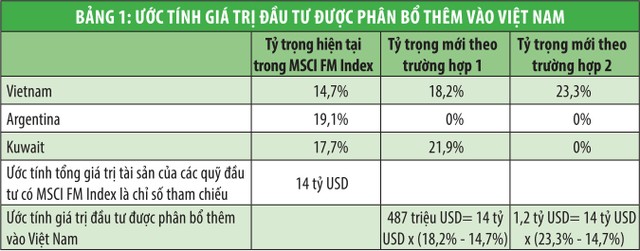

Dựa theo tỷ trọng rổ chỉ số MSCI FM Index tại thời điểm cuối tháng 5/2018 và giả định rằng, tỷ trọng của các thị trường ở lại (bao gồm Việt Nam) tăng lên tương đương theo tỷ trọng hiện có, tỷ trọng của Việt Nam trong MSCI FM Index sẽ tăng từ mức 14,7% hiện tại lên 18,2% trong trường hợp Kuwait không được nâng hạng lên thị trường mới nổi (trường hợp 1) và lên 23,3% trong trường hợp Kuwait được nâng hạng lên thị trường mới nổi (trường hợp 2).

Mặt khác, theo một báo cáo từ MSCI hồi tháng 4/2018, tổng tài sản của các quỹ có chỉ số tham chiếu (benchmark) là MSCI FM Index có giá trị lên đến 14 tỷ USD. Giả định con số 14 tỷ USD này không thay đổi sau khi Argentina và Kuwait rời MSCI FM Index, lượng đầu tư được phân bổ thêm cho Việt Nam sẽ là gần 500 triệu USD trong trường hợp 1 và khoảng 1,2 tỷ USD trong trường hợp 2 (xem Bảng 1). Đây là những con số khá lớn nếu so sánh với lượng đầu tư nước ngoài ròng vào thị trường cổ phiếu Việt Nam năm 2017 là gần 1,3 tỷ USD và từ đầu năm 2018 đến nay khoảng hơn 500 triệu USD.

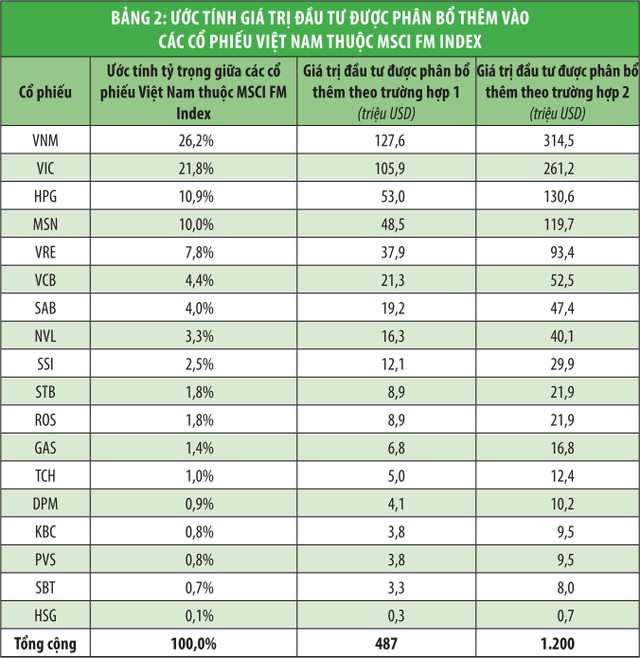

Dòng vốn mới sẽ dần tiến vào Việt Nam trong 2 - 3 năm tới khi các quỹ đầu tư tiến hành điều chỉnh danh mục theo tỷ trọng mới của MSCI FM Index. Điều này sẽ dẫn đến việc các cổ phiếu Việt Nam thuộc rổ chỉ số MSCI FM Index nhận được lượng đầu tư lớn mới từ nước ngoài, đặc biệt là các cổ phiếu vốn hóa lớn như VNM, VIC, HPG, MSN, VRE, VCB, SAB (xem Bảng 2).

Tùy thuộc vào diễn biến thực tế mà các tính toán trên có được hiện thực hóa hay không. Dưới đây là những yếu tố có thể gây ra sự chênh lệch giữa thực tế và ước tính.

Thứ nhất, MSCI điều chỉnh tỷ trọng mới cho các thị trường trong rổ FM Index theo phương pháp khác, thay vì chỉ dựa trên tỷ trọng hiện nay như giả định ở trên.

Thứ hai, lãi suất ở Mỹ đang tăng lên và có thể khiến một bộ phận nhà đầu tư tiếp tục rút vốn khỏi các thị trường mới nổi và thị trường cận biên. Hoặc các nhà đầu tư vốn muốn có vị thế ở thị trường Argentina hay Kuwait sẽ rút vốn đầu tư khỏi các quỹ thị trường cận biên vì các thị trường này sẽ không còn nằm trong MSCI FM Index. Trong trường hợp này, tổng giá trị tài sản của các quỹ đầu tư có chỉ số tham chiếu là MSCI FM Index sẽ giảm so với con số 14 tỷ USD kể trên.

Thứ ba, liên quan đến ước tính phân bổ lượng đầu tư mới cho các cổ phiếu Việt Nam, nếu MSCI bổ sung các cổ phiếu khác vào rổ thì lượng phân bổ thêm cho các cổ phiếu hiện hữu có thể sẽ giảm tương ứng so với các tính toán ở trên.