Khối lượng phát hành 9 tháng tăng mạnh

Thị trường trái phiếu doanh nghiệp đã vượt qua giai đoạn khó khăn nhất. Lũy kế 9 tháng đầu năm, tổng giá trị phát hành trái phiếu doanh nghiệp đạt 277.450 tỷ đồng, tăng 73% so với cùng kỳ năm trước. Khối lượng phát hành mới có xu hướng tháng sau cao hơn tháng trước, cho thấy thị trường đang phục hồi tích cực, đặc biệt là từ tháng 3/2024 trở lại đây.

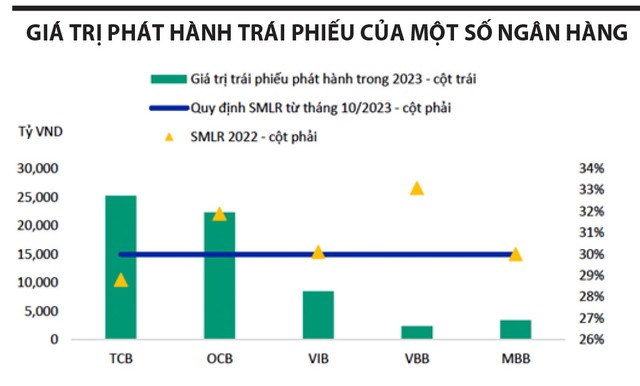

Ngân hàng vẫn là ngành chiếm vị thế áp đảo về giá trị phát hành trái phiếu mới. Tính riêng tháng 9/2024, số liệu của Hiệp hội Thị trường trái phiếu (VBMA) cho thấy, khối lượng phát hành của ngành ngân hàng chiếm tỷ trọng 72% tổng khối lượng phát hành mới. Các ngân hàng thương mại đã tăng cường huy động trên kênh trái phiếu trong bối cảnh mặt bằng lãi suất duy trì ở mức thấp; trong đó, nhiều ngân hàng phát hành kỳ hạn dài giúp tăng cường các chỉ số an toàn.

Một số doanh nghiệp bất động sản đã đẩy mạnh phát hành sau giai đoạn khó khăn của thị trường nhờ những quy định mới có hiệu lực, hỗ trợ dòng tiền và thanh khoản của các doanh nghiệp ngành này. Ngân hàng và bất động sản vẫn chiếm tới 85% tổng khối lượng phát hành mới trong những tháng đầu năm nay.

Do vậy, nếu loại trừ trái phiếu ngân hàng và một vài giao dịch lớn của một số doanh nghiệp bất động sản thì giá trị phát hành trái phiếu mới trong 9 tháng đầu năm vẫn còn khiêm tốn, nhất là so với giai đoạn trước năm 2022.

|

Nguồn: Sở Giao dịch chứng khoán Hà Nội (HNX), dữ liệu ngân hàng, Vietnam Investors Service |

Có một số yếu tố chính ảnh hưởng đến khối lượng phát hành mới:

Thứ nhất, nhu cầu hấp thụ vốn của nền kinh tế thấp. Thị trường trái phiếu doanh nghiệp là kênh huy động vốn tồn tại song song bên cạnh tín dụng ngân hàng. Tăng trưởng tín dụng trong những tháng đầu năm rất chậm (3 tháng đầu năm chỉ đạt 0,26%), mức thấp kỷ lục đã chứng tỏ mức độ hấp thụ vốn của doanh nghiệp và nền kinh tế hiện ở mức rất thấp. Do vậy, nhu cầu phát hành trái phiếu tương ứng đang ở mức thấp, mặc dù có mức tăng trưởng so với năm 2023 (là năm khó khăn nhất của thị trường) nhưng quy mô chỉ tập trung chủ yếu ở nhóm ngân hàng và vài doanh nghiệp bất động sản lớn, chứng minh sự thận trọng trong nhu cầu đầu tư mở rộng dẫn đến nhu cầu tín dụng thấp của các doanh nghiệp.

Thứ hai, tỷ lệ chậm trả ảnh hưởng đến niềm tin của nhà đầu tư cũng như khả năng phát hành trái phiếu mới của các doanh nghiệp từng có lịch sử chậm trả.

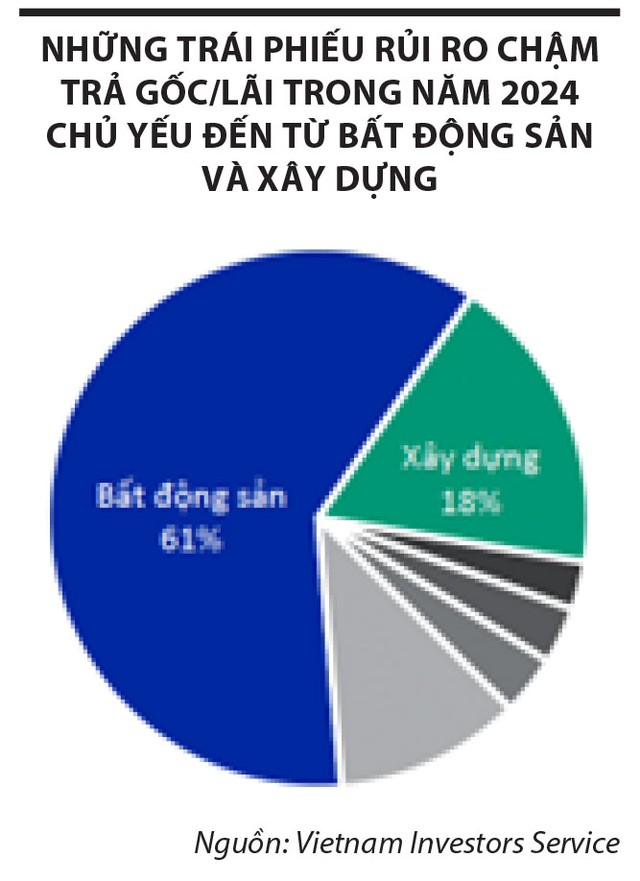

Tỷ lệ chậm trả trái phiếu đã tăng mạnh trong 2023, mặc dù đã chậm dần vào quý IV/2023, nhưng vẫn ở mức cao (khoảng 15%). Đặc biệt, trong năm 2023, theo Bộ Tài chính, có tới 139 doanh nghiệp chậm thanh toán gốc, lãi với tổng giá trị 86.300 tỷ đồng, tác động không nhỏ đến tâm lý nhà đầu tư.

Thứ ba, thị trường bất động sản vẫn còn nhiều khó khăn, dẫn đến nhu cầu vốn cho lĩnh vực này còn hạn chế và nhà đầu tư vẫn chưa sẵn sàng đối với sản phẩm trái phiếu dành cho lĩnh vực bất động sản. Bất động sản, xây dựng vẫn là nhóm ngành có tỷ lệ chậm trả cao nhất tính đến cuối năm 2023, ảnh hưởng đến niềm tin của nhà đầu tư với trái phiếu doanh nghiệp do các công ty trong lĩnh này phát hành.

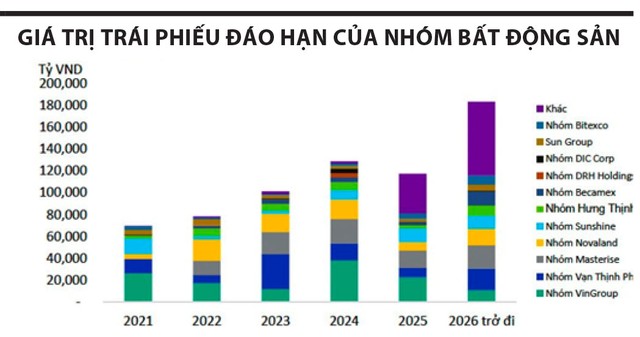

Khối lượng đáo hạn trái phiếu bất động sản đạt đỉnh vào năm 2024, tạo áp lực dòng tiền rất lớn cho các chủ đầu tư và gây ra rủi ro tái cấp vốn cho các doanh nghiệp bất động sản, trong bối cảnh chưa có giải pháp tháo gỡ pháp lý dự án tại Hà Nội và TP.HCM.

Thứ tư, các quy định mới về trái phiếu bắt đầu có hiệu lực từ ngày 1/1/2024 sau giai đoạn tạm hoãn năm 2023 khiến nhiều tổ chức phát hành và nhà đầu tư mới đang bắt đầu làm quen và thích nghi.

Ngày 16/9/2022, Chính phủ đã ban hành Nghị định số 65/2022/NĐ-CP (Nghị định 65) sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP, trong đó có nội dung tăng cường quản lý hoạt động phát hành trái phiếu, nhằm nâng cao chất lượng trái phiếu doanh nghiệp và giảm thiểu rủi ro cho các nhà đầu tư, đảm bảo thúc đẩy thị trường trái phiếu doanh nghiệp phát triển bền vững, công khai, minh bạch. Nghị định này đã siết chặt tiêu chí xác định nhà đầu tư chuyên nghiệp; mục đích sử dụng vốn khi phát hành trái phiếu; tăng mệnh giá trái phiếu chào bán; sửa đổi quy định về việc thay đổi điều kiện, điều khoản trái phiếu; bổ sung các trường hợp mua lại trái phiếu. Cùng với đó là các quy định khác về thời gian phân phối và hồ sơ chào bán trái phiếu…

|

Nhiều trợ lực cho thị trường

Thị trường trái phiếu doanh nghiệp tại Việt Nam đang đối mặt với nhiều thách thức, tuy nhiên có những cơ sở để kỳ vọng thị trường trái phiếu sẽ có những tín hiệu tích cực trong thời gian tới.

Thứ nhất, tăng trưởng tín dụng kỳ vọng khởi sắc trong những tháng cuối năm. Năm 2024, hàng loạt sắc luật mới như Luật Đất đai, Luật Kinh doanh bất động sản, Luật Nhà ở, Luật Các tổ chức tín dụng có hiệu lực, kỳ vọng sẽ hỗ trợ thêm về mặt chính sách cho các doanh nghiệp. Về vĩ mô, sau giai đoạn tăng trưởng chậm năm 2023, nhờ chính sách tiền tệ nới lỏng và mặt bằng lãi suất thấp cũng như thuận lợi của môi trường kinh tế thế giới, các doanh nghiệp được kỳ vọng sẽ tăng trưởng trở lại cũng là cơ sở để thị trường trái phiếu sôi động hơn.

Thứ hai, những tín hiệu tích cực trên thị trường trái phiếu doanh nghiệp giúp củng cố niềm tin của nhà đầu tư đối với thị trường.

Thứ ba, quy định tỷ lệ vốn ngắn hạn cho vay trung dài hạn (SMLR) của ngân hàng và giới hạn cho vay đối với một khách hàng/một nhóm khách hàng sẽ tạo động lực để doanh nghiệp có dư nợ lớn tại các ngân hàng tăng cường hoạt động phát hành trái phiếu như một kênh thay thế.

Với nhóm các ngân hàng thương mại, các ngân hàng sẽ phát hành trái phiếu tăng nguồn vốn dài hạn để duy trì tỷ lệ SMLR dưới ngưỡng quy định. Theo số liệu từ Ngân hàng Nhà nước, tỷ lệ SMLR của nhóm ngân hàng thương mại cổ phần vào cuối tháng 3/2024 ở mức 39,95%, tiếp tục vượt trần 30% áp dụng từ tháng 10/2023.

Bên cạnh đó, Luật Các tổ chức tín dụng, có hiệu lực từ ngày 1/7/2024 đã giảm giới hạn cho vay đối với một khách hàng và một nhóm khách hàng, tạo động lực cho các doanh nghiệp có dư nợ lớn tại các ngân hàng tăng cường hoạt động phát hành trái phiếu như một kênh thay thế.

Thứ tư, xu hướng huy động vốn thông qua trái phiếu bền vững, trái phiếu xanh.

Việc tìm kiếm nguồn tài chính để chuyển đổi là ưu tiên hàng đầu của các tổ chức phát hành khi chính sách chính phủ thúc đẩy dòng vốn vào năng lượng tái tạo, hạt nhân, nguyên liệu phát thải thấp và thu hồi các-bon. Do vậy, thị trường trái phiếu xanh, trái phiếu bền vững là xu thế tất yếu của nền kinh tế. Về triển vọng trái phiếu xanh tại Việt Nam, IFC ước tính, từ năm 2016 đến năm 2030, Việt Nam có thể thu hút khoảng 753 tỷ USD đầu tư vào chống biến đổi khí hậu, trong đó 59 tỷ USD đầu tư vào năng lượng tái tạo và khoảng 80 tỷ USD sẽ được đầu tư vào lĩnh vực công trình xanh, do đó, với các doanh nghiệp đang hoạt động trong các lĩnh vực này có thể tận dụng kênh huy động vốn thông qua trái phiếu xanh, trái phiếu bền vững.

Đó là chưa kể, việc siết chặt tiêu chí xác định nhà đầu tư chuyên nghiệp sẽ định hướng thị trường tập trung vào các nhà đầu tư tổ chức, các quỹ đầu tư… có đầy đủ hiểu biết chuyên môn để đánh giá và thẩm định rủi ro khi đầu tư trái phiếu. Việc yêu cầu xếp hạng tín nhiệm đối với tổ chức phát hành sẽ giúp minh bạch hóa thông tin cho thị trường, tạo điều kiện thuận lợi cho cả tổ chức phát hành và nhà đầu tư trong việc huy động vốn trên thị trường trái phiếu doanh nghiệp.

Ý kiến của bạn sẽ được biên tập trước khi đăng. Xin vui lòng gõ tiếng Việt có dấu