Nỗi lo siết phát hành được giải tỏa

Ông Nguyễn Hoàng Dương, Phó vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính, Bộ Tài chính cho biết, từ năm 2019 đến nay, khối lượng phát hành trái phiếu doanh nghiệp tăng nhanh, bình quân khoảng 467.000 tỷ đồng/năm. Quy mô thị trường đến cuối năm 2021 tương đương 15% GDP.

Mặc dù đạt được những kết quả tích cực về quy mô huy động vốn, nhưng sự phát triển nhanh của thị trường cũng đã phát sinh các rủi ro mới. Theo đó, Nghị định 65/2022/NĐ-CP sửa đổi, bổ sung Nghị định 153/2020/NĐ-CP về chào bán, giao dịch trái phiếu riêng lẻ đã được ban hành vào ngày 16/9/2022.

Với tình trạng dồn nén và chờ đợi định hướng chính sách trong nhiều tháng, Nghị định 65 được ban hành đã tháo gỡ nút thắt tâm lý của các thành viên thị trường, kỳ vọng sẽ khơi thông hoạt động huy động vốn thông qua trái phiếu doanh nghiệp, trong bối cảnh tín dụng ngân hàng chưa đáp ứng nhu cầu vốn của doanh nghiệp, nhất là các ngành có nhu cầu vốn trung và dài hạn như bất động sản, năng lượng.

Thực tế, hoạt động phát hành trái phiếu doanh nghiệp của ngành bất động sản từ đầu năm 2022 đến nay rất yếu, thậm chí có những tháng chỉ có 1 - 2 đợt phát hành. Bởi vậy, Nghị định 65 ra đời sẽ tạo động lực cho các nhà phát hành đủ điều kiện nhanh chóng xây dựng phương án chào bán trái phiếu.

“Trước khi ban hành Nghị định 65, Chính phủ không có động thái nào thắt chặt hoạt động phát hành trái phiếu doanh nghiệp, mà chỉ cố gắng giám sát để hành vi vi phạm không xuất hiện trên thị trường. Nghị định 65 cũng không thêm quy định về phát hành trái phiếu doanh nghiệp, mà chỉ phục vụ việc minh bạch hoá thị trường, đảm bảo quyền lợi của nhà đầu tư, bảo vệ cả quyền lợi doanh nghiệp về chính sách. Tôi cho rằng, những doanh nghiệp có tài chính tốt, công bố thông tin tốt sẽ tiếp tục phát hành trái phiếu doanh nghiệp bình thường”, ông Dương nói.

Theo thống kê của Công ty Chứng khoán KB Việt Nam, giai đoạn 2022 - 2024, tổng giá trị đáo hạn trái phiếu của doanh nghiệp bất động sản lên tới hơn 360.000 tỷ đồng. Khoản nợ này đang tạo sức ép rất lớn đối với các đơn vị phát hành. Do đó, Nghị định 65 sẽ giúp doanh nghiệp giải tỏa sự chờ đợi và tiếp tục huy động vốn trung và dài hạn trên thị trường trái phiếu.

Áp lực đảo nợ vẫn lớn

Những doanh nghiệp có tài chính tốt, công bố thông tin tốt sẽ tiếp tục phát hành trái phiếu doanh nghiệp bình thường.

Nghị định 65 quy định, mục đích phát hành trái phiếu là để thực hiện các chương trình, dự án đầu tư, cơ cấu lại nợ của chính doanh nghiệp hoặc mục đích phát hành trái phiếu theo quy định của pháp luật chuyên ngành.

Trước đây, mục đích phát hành trái phiếu bao gồm: để thực hiện các chương trình, dự án đầu tư; tăng quy mô vốn hoạt động; cơ cấu lại nguồn vốn của chính doanh nghiệp hoặc mục đích phát hành trái phiếu theo quy định của pháp luật chuyên ngành.

Khác với các dự thảo trước đó, Nghị định 65 vẫn cho phép các doanh nghiệp được phát hành trái phiếu để đảo nợ, nhưng chỉ cho chính doanh nghiệp đó.

FiinRatings nhìn nhận, quy định này sẽ củng cố nhu cầu tìm kiếm các kênh vốn khác để đảo nợ của các doanh nghiệp, đặc biệt là với các doanh nghiệp bất động sản vốn sở hữu nhiều công ty con/liên kết để phát triển dự án.

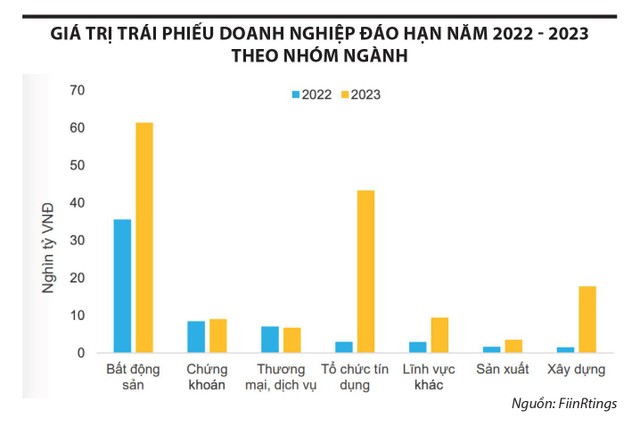

Chỉ tính riêng ngành bất động sản đã chiếm 59% tổng giá trị trái phiếu đáo hạn, tính riêng trong năm 2022 là 35.560 tỷ đồng và sang năm là 61.370 tỷ đồng. Các con số này giảm đáng kể so với trước nhờ hoạt động mua lại, song áp lực đảo nợ vẫn lớn.

Thời gian tới được dự báo sẽ là giai đoạn khó khăn để các doanh nghiệp xoay xở dòng tiền trả nợ gốc và lãi trái phiếu, do thị trường trái phiếu doanh nghiệp đã thu hẹp đáng kể từ đầu năm 2022 đến nay và lãi suất có khả năng tăng trong thời gian tới. Lãi suất tăng sẽ làm gia tăng gánh nặng chi phí lãi vay của doanh nghiệp, nhất là thuộc lĩnh vực thâm dụng vốn nhưng gặp trở ngại tiếp cận dòng vốn tín dụng như bất động sản.

Hạn chế nhà đầu tư cá nhân chuyên nghiệp “giả”

|

Theo số liệu của Bộ Tài chính, thị trường trái phiếu doanh nghiệp sơ cấp trong 7 tháng đầu năm 2022 ghi nhận 46,14% nhà đầu tư là các tổ chức tín dụng, 22,43% là các công ty chứng khoán, nhà đầu tư cá nhân chuyên nghiệp chiếm 10,11% tổng giá trị mua.

Nhưng dữ liệu của thị trường thứ cấp cho thấy, số lượng trái phiếu doanh nghiệp được nắm giữ bởi các cá nhân lên tới 32,6%, chủ yếu nhờ vào các giao dịch mua trung gian với công ty chứng khoán. Thực tế, trên thị trường có hiện tượng môi giới chứng khoán mời gọi nhà đầu tư cá nhân không chuyên đầu tư vào các lô trái phiếu doanh nghiệp như một dạng tiền gửi tiết kiệm lãi suất cao.

Đây là lý do Nghị định 65 đã sửa đổi quy định về kiểm định tư cách nhà đầu tư cá nhân chuyên nghiệp. Cụ thể, nhà đầu tư cá nhân chuyên nghiệp cần đảm bảo danh mục chứng khoán niêm yết, đăng ký giao dịch phải đạt giá trị bình quân từ 2 tỷ đồng trở lên trong thời gian tối thiểu 6 tháng liền kề, không bao gồm giá trị vay ký quỹ và giá trị chứng khoán thực hiện giao dịch mua bán lại. Kết quả xác nhận nhà đầu tư cá nhân chuyên nghiệp sẽ có giá trị trong vòng 3 tháng kể từ ngày xác định.

FiinRatings đánh giá, Nghị định 65 chưa thể xử lý triệt để lỗ hổng pháp lý về vấn đề này, song điều khoản nghiêm ngặt chắc chắn sẽ khiến các hình thức lách luật trở nên đắt đỏ hơn đáng kể. Cùng với đó, quy định tại Điều 6 nâng mệnh giá trái phiếu doanh nghiệp từ 100.000 đồng lên 100 triệu đồng cũng sẽ khiến cơ cấu nhà đầu tư cá nhân trong thời gian tới giảm đi nhiều so với thực tế hiện nay. Quy định mới về nhà đầu tư cá nhân chuyên nghiệp được kỳ vọng giúp giảm thiểu khả năng gian lận thông qua tài khoản vay ký quỹ, hợp đồng ủy thác/góp vốn đầu tư...

Ngay sau khi nghị định mới được ban hành, một số doanh nghiệp niêm yết đã công bố dừng phương án phát hành trái phiếu do chưa đáp ứng các quy định.

Giảm rủi ro mất cân đối nguồn vốn hệ thống ngân hàng

FiinRatings cho rằng, các ngân hàng thương mại sẽ được hưởng lợi từ chính sách mới của Nghị định 65, khi rủi ro mất cân đối nguồn vốn giảm.

Thực tế cho thấy, tín dụng bất động sản có đến 94% nguồn vốn là cho vay trung và dài hạn, nhưng lại đang đè nặng lên hệ thống ngân hàng thương mại vốn có bản chất huy động ngắn hạn. Nhu cầu vốn của ngành bất động sản gây sức ép trong khi các ngân hàng được nới hạn mức tăng trưởng tín dụng không nhiều, khiến áp lực ngày một tăng cao.

Hơn nữa, trong thời gian tới, các tổ chức tín dụng sẽ tiếp tục phải giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn xuống 34% từ mức 37% hiện nay theo lộ trình của Ngân hàng Nhà nước. Trong khi đó, tính đến hết tháng 6/2022, dư nợ trái phiếu doanh nghiệp đang lưu hành đạt gần 1,5 triệu tỷ đồng, nhưng mới chỉ bằng một phần ba tổng dư nợ tín dụng vay trung và dài hạn của hệ thống ngân hàng. Như vậy, thị trường trái phiếu doanh nghiệp vẫn còn nhiều dư địa để phát triển.

“Nghị định 65 tạo hành lang pháp lý và chế tài rõ ràng sẽ khuyến khích thêm nhiều doanh nghiệp tiếp cận kênh trái phiếu, từ đó giảm tải gánh nặng đối với nguồn tín dụng hiện nay”, FiinRatings nhận xét.