Lãi suất cao, dễ tiếp cận với nhà đầu tư cá nhân

Từ đầu năm 2018 đến nay, thị trường trái phiếu doanh nghiệp trong nước bất ngờ sôi động. Nhiều doanh nghiệp, đặc biệt doanh nghiệp hoạt động trong lĩnh vực bất động sản đẩy mạnh phát hành trái phiếu doanh nghiệp với lãi suất vào khoảng 10 - 12%/năm. Thậm chí, trong nửa đầu năm nay, nhiều doanh nghiệp chào bán trái phiếu với mức lãi suất rất hấp dẫn, lên tới 14,5%/năm, cao gấp đôi so với mức lãi suất tiết kiệm trung hạn của ngân hàng.

Dưới góc nhìn của Công ty Chứng khoán Vietcombank (VCBS), nguyên nhân các doanh nghiệp bất động sản tích cực huy động vốn qua kênh trái phiếu có thể bắt nguồn từ định hướng của Ngân hàng Nhà nước trong việc đẩy mạnh chuyển dịch sang cơ cấu tín dụng bền vững, giữ tỷ trọng vừa phải với khu vực cho vay bất động sản.

Ngoài ra, các doanh nghiệp bất động sản cũng muốn tăng tính chủ động về nguồn vốn, nhất là khi có nhiều lo ngại về chu kỳ chi phí vốn giá rẻ sắp kết thúc. Việc huy động qua kênh trái phiếu cũng giúp doanh nghiệp bất động sản giảm áp lực đảm bảo tiến độ dự án như huy động qua kênh khác (ngân hàng hay khách hàng). Trái phiếu do nhóm doanh nghiệp bất động sản phát hành được đánh giá có mức độ rủi ro cao hơn so với nhóm doanh nghiệp sản xuất, vì vậy lãi suất cũng cao hơn.

“Gửi tiết kiệm lãi suất 11%/năm vào trái phiếu Đất Xanh” là thông tin từ bản chào bán trái phiếu của một vài nhân viên môi giới gửi khách hàng. Thông tin cụ thể hơn từ các môi giới này, Đất Xanh dự kiến phát hành 200 tỷ đồng trái phiếu, mệnh giá 1 tỷ đồng/trái phiếu, lãi suất 11%/năm, kỳ hạn 24 tháng. Nhà đầu tư được thanh toán lãi 6 tháng/lần và được quyền bán lại trước hạn tối đa 30% tại thời điểm tròn 12 tháng kể từ ngày phát hành.

Kèm theo đó là thông tin tóm tắt về doanh nghiệp và giá trị tài sản đảm bảo trên giá trị trái phiếu phát hành là 150%. Nguồn vốn huy động được dùng để mua quỹ đất/dự án/công ty, tăng quy mô vốn cho hoạt động kinh doanh và bổ sung vốn lưu động. Tuy nhiên, tài sản đảm bảo là gì thì không được nêu chi tiết trong bản chào bán trái phiếu.

“Nhà đầu tư cổ phiếu hay chứng khoán phái sinh mỗi ngày bỏ ra không ít thời gian cho việc nghiên cứu cổ phiếu, ví dụ như doanh nghiệp hoạt động có tốt không hay đâu là thời điểm thích hợp để đóng/mở vị thế.

Cần một thời gian tích lũy khá để có thể kiếm được mức lợi nhuận tốt từ hai sản phẩm này. Trái phiếu doanh nghiệp thì ngược lại. Tỷ suất sinh lời của nhà đầu tư khi mua trái phiếu cao hơn lãi suất gửi tiết kiệm ngân hàng (chỉ dao động 7 - 8%/năm). Nhà đầu tư không cần quá sát sao theo dõi biến động hàng ngày của thị trường như đầu tư cổ phiếu, không những vậy mà rủi ro còn thấp hơn”, bản chào viết.

Đó chỉ là một trong rất nhiều thư điện tử mà nhân viên môi giới ở nhiều công ty chứng khoán gửi đến nhà đầu tư cá nhân để chào mua trái phiếu doanh nghiệp mà công ty chứng khoán đứng ra làm tổ chức trung gian phát hành. Trong tháng 5 vừa qua, Công ty Chứng khoán VNDIRECT mở bán trái phiếu của Tập đoàn Hà Đô (HDG) với mức lãi suất từ 9,4 - 9,8%/năm.

Giá trị phát hành là 250 tỷ đồng và tài sản đảm bảo là 11,5 triệu cổ phiếu HDG (nếu tính theo giá thị trường tại thời điểm đó là hơn 440 tỷ đồng). VNDIRECT còn cung cấp thêm thông tin, toàn bộ tài sản đảm bảo sẽ được phong tỏa và quản lý bởi VNDIRECT.

Cũng theo bản chào này, nguồn tiền trả nợ sẽ đến từ nguồn phải thu khách hàng mua căn hộ dự án Hà Đô Centrosa Garden quận 10, TP.HCM (dự kiến hơn 3.000 tỷ đồng đến năm 2020).

Theo tiết lộ của Phó giám đốc một công ty chứng khoán, hiện một số ngân hàng lớn sau khi mua sỉ (lô lớn) trái phiếu doanh nghiệp thì phân nhỏ ra để bán lẻ lại cho các nhà đầu tư cá nhân. Nhiều công ty chứng khoán đang tư vấn cho các đợt phát hành trái phiếu quy mô nhỏ, khoảng 200 - 300 tỷ đồng cho doanh nghiệp.

Chẳng hạn như đợt phát hành 100 tỷ đồng trái phiếu của Camimex, bán hoàn toàn cho nhà đầu tư cá nhân. Để nhà đầu tư cá nhân dễ tiếp cận hơn, mệnh giá trái phiếu được nhiều tổ chức “chia nhỏ” xuống mức 100.000 đồng/trái phiếu.

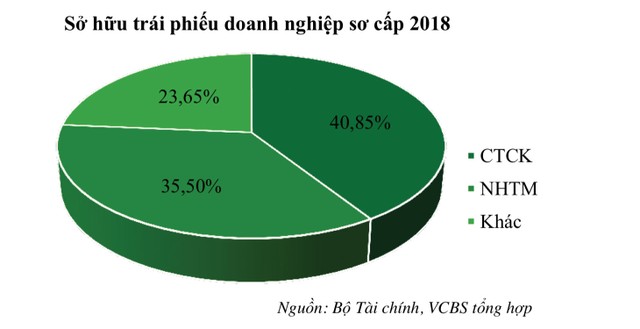

Sở hữu trái phiếu doanh nghiệp sơ cấp 2018.

Dễ rủi ro

Không khó hiểu khi đối tượng các tổ chức phát hành, đơn vị tư vấn cho thương vụ phát hành trái phiếu doanh nghiệp lại hướng tới đối tượng khách hàng cá nhân và cũng không khó giải thích về việc các nhà đầu tư cá nhân bị thu hút bởi kênh trái phiếu.

Thị trường cổ phiếu kém sôi động từ quý II/2018 tới nay và được nhận định sẽ diễn biến khó lường khiến kênh đầu tư này đang kém hấp dẫn với nhiều nhà đầu tư cá nhân. Năm 2018, bình quân các quỹ đầu tư cổ phiếu lỗ 18% năm 2018, nhưng quỹ trái phiếu lại đạt được lợi suất vượt trội, thậm chí có quỹ đạt mức quanh 10%, được xem là ấn tượng. Lợi suất trái phiếu doanh nghiệp trên thị trường sơ cấp hiện cũng rất tốt so với kênh tiết kiệm ngân hàng.

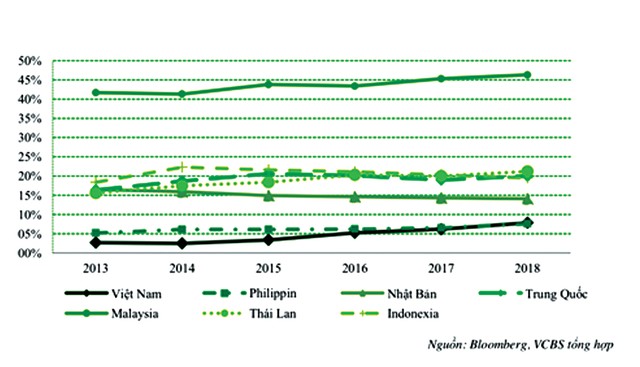

Quy mô thị trường trái phiếu trong nền kinh tế của Việt Nam

và một số nước trong châu lục.

Thị trường trái phiếu doanh nghiệp Việt Nam vẫn còn tiềm năng phát triển rất lớn. Theo VCBS, số dư trái phiếu doanh nghiệp trong năm 2018 tăng lên đến hơn 436.773 tỷ đồng, tiếp tục cho thấy mức độ mở rộng của thị trường trái phiếu doanh nghiệp. Dù vậy, quy mô của thị trường trái phiếu doanh nghiệp so với nền kinh tế của Việt Nam vẫn chưa đáng kể so với các thị trường trong khu vực.

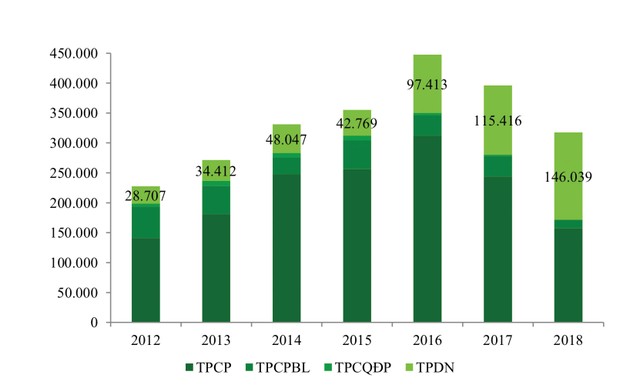

Trái phiếu phát hành.

Tuy nhiên, với sự phát triển bùng nổ của trái phiếu doanh nghiệp thời gian qua và việc hướng tới khách hàng cá nhân, điều băn khoăn là liệu đa số nhà đầu tư cá nhân hiện nay có đủ điều kiện, công cụ, thông tin… để đánh giá được chất lượng tài sản đảm bảo, khả năng sinh lời, khả năng thu hồi vốn từ tổ chức phát hành hay không?

Trong nhiều thương vụ, trái phiếu doanh nghiệp không hề có tài sản đảm bảo, hoặc tài sản đảm bảo là các dự án, tài sản hình thành trong tương lai, hoặc cổ phiếu - nghĩa là những tài sản có độ biến động rất cao. Trong tình huống vì ham lợi nhuận cao mà mua trái phiếu không có tài sản đảm bảo, khách hàng cá nhân sẽ chịu rủi ro rất lớn. Khi ấy, ngân hàng, công ty chứng khoán chỉ đóng vai trò môi giới, còn các quyền, nghĩa vụ, sinh lợi hay rủi ro… dĩ nhiên thuộc về trái chủ.

Cũng có ý kiến cho rằng, về cơ bản, khi phân phối trái phiếu, tổ chức tư vấn phát hành thường sẽ phân tích rất kỹ về khả năng trả nợ của tổ chức phát hành. Nhà đầu tư ngoài việc tự tìm hiểu tình hình kinh doanh, vị thế của tổ chức phát hành, tài sản đảm bảo, cần tham khảo rất kỹ các đánh giá của đơn vị tư vấn…

Tuy nhiên, ý kiến chuyên gia cho rằng, Việt Nam hiện đang thiếu các tổ chức xếp hạng tín nhiệm doanh nghiệp, nên chưa có hệ tham chiếu về uy tín, năng lực của tổ chức phát hành. Do vậy, việc thị trường đang phát triển theo hướng “tự phát” sẽ tiềm ẩn rủi ro khó lường với nhà đầu tư cá nhân, những người không có đủ thông tin và công cụ để thẩm định về năng lực thực sự của tổ chức phát hành.