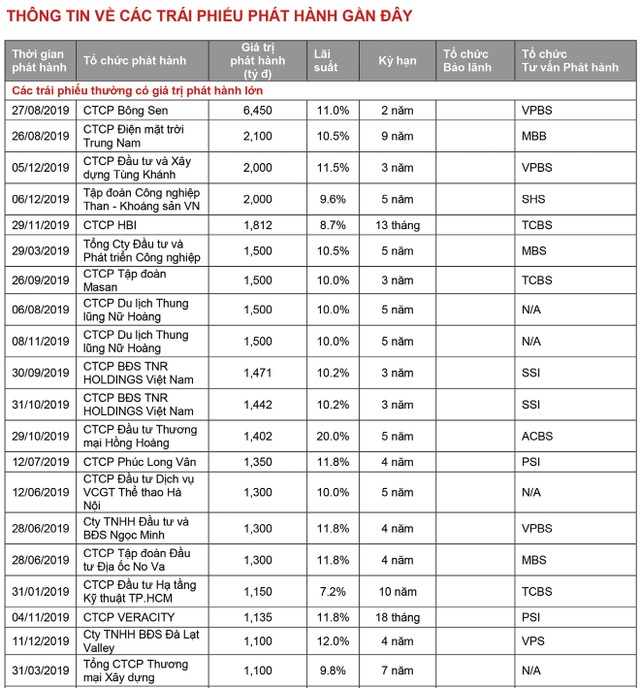

Thời điểm này, thị trường ghi nhận một số doanh nghiệp đang đẩy mạnh gọi vốn trái phiếu.

Vinfast đang chào bán trái phiếu với lãi suất 8,5%/năm qua các đại lý phát hành; Hưng Thịnh Land chào bán trái phiếu có lãi suất 10%/năm.

Masan vừa công bố kế hoạch chào bán 3.000 tỷ đồng trái phiếu doanh nghiệp. Đây là loại trái phiếu có kỳ hạn 3 năm, lãi suất thanh toán năm đầu tiên là 9,3%/năm…

Điểm khá mới trên thị trường trái phiếu doanh nghiệp đầu năm 2020 là bắt đầu có sự nhập cuộc của các công ty chứng khoán ngoại, thay vì chỉ giới hạn ở các nhà tư vấn nội như trước đây.

Công ty Chứng khoán Mirae Asset Việt Nam không giấu tham vọng sẽ chiếm lĩnh thị phần lớn ở lĩnh vực ngân hàng đầu tư thông qua các giao dịch huy động vốn bằng trái phiếu cho doanh nghiệp Việt Nam.

Năm 2019, định chế tài chính này đã vượt mặt các công ty chứng khoán Việt Nam để giành ngôi quán quân về thị phần cho vay ký quỹ.

Với lợi thế nguồn lực tài chính dồi dào và chi phí vốn thấp từ Hàn Quốc, cuộc đua cung cấp dịch vụ thu xếp vốn, tư vấn phát hành trái phiếu cho các doanh nghiệp Việt Nam được dự báo sẽ nóng bỏng trong năm 2020, đặc biệt khi các chính sách thắt chặt phát hành trái phiếu riêng lẻ theo Dự thảo sửa đổi Nghị định 163/2018/NĐ-CP và triển khai Luật Chứng khoán sửa đổi đang treo lơ lửng trên đầu doanh nghiệp.

Bên mua đa dạng

Sự sôi động ở mảng ngân hàng đầu tư được hậu thuẫn đáng kể bởi sự tham gia của bên mua đang ngày càng đa dạng

Nếu như trước đây, nhà đầu tư trái phiếu doanh nghiệp chủ yếu là các định chế tài chính trong và ngoài nước, trái phiếu cũng thường được nắm giữ đến ngày đáo hạn, các giao dịch mua bán thứ cấp chỉ ở quy mô rất nhỏ nhằm cơ cấu lại danh mục đầu tư trước các kỳ báo cáo, thì nay, theo Công ty Chứng khoán Techcombank (TCBS), bên cạnh các tổ chức tín dụng đã xuất hiện nhiều loại hình nhà đầu tư mới, năng động và tiềm năng gia nhập thị trường.

Trong đó, các công ty bảo hiểm xuất hiện với tư cách là những nhà đầu tư chuyên nghiệp với nguồn tiền dồi dào.

Tính đến hết năm 2018, tổng số tiền bảo hiểm tích lũy đầu tư vào nền kinh tế là hơn 324.000 tỷ đồng, tăng hơn 30% so với năm 2017.

Do đặc thù kinh doanh nên các công ty bảo hiểm chủ yếu tập trung vào các sản phẩm an toàn như trái phiếu chính phủ hay tiền gửi ngân hàng.

Tuy nhiên, để có thể tối ưu hóa danh mục đầu tư trong khi vẫn duy trì sự an toàn, nhiều công ty đang xem xét đa dạng hóa các sản phẩm đầu tư của mình, trong đó có trái phiếu doanh nghiệp trong bối cảnh lãi suất trái phiếu chính phủ đang chững lại trong những năm gần đây.

Đầu tư vào kênh trái phiếu doanh nghiệp vẫn chiếm tỷ trọng thấp trong danh mục đầu tư của các công ty bảo hiểm tại Việt Nam, ước tính dưới 10%. Nếu chính sách đầu tư và các quy định quản lý đầu tư được điều chỉnh thì đây sẽ là một nhóm khách hàng vô cùng tiềm năng.

Nhóm khách hàng tiềm năng khác là các nhà đầu tư cá nhân. Người dân Việt Nam thường gửi tiền nhàn rỗi vào ngân hàng để tìm kiếm lợi nhuận cố định và an toàn, hay đầu tư vàng hoặc bất động sản để bảo toàn giá trị, nhưng thói quen này đang dần thay đổi.

Dữ liệu của TCBS cho thấy, đến cuối năm 2019, chỉ riêng giá trị trái phiếu doanh nghiệp phân phối cho nhà đầu tư cá nhân là khách hàng của TCBS đã lên đến hơn 84.000 tỷ đồng. Tuy nhiên, con số trên còn rất nhỏ so với quy mô tổng tài sản của các nhà đầu tư. Bởi chỉ riêng số dư tiền gửi tiết kiệm tính đến cuối tháng 9/2019 là 4,8 triệu tỷ đồng, theo Ngân hàng Nhà nước.

Gần đây, sự xuất hiện của các quỹ đầu tư trái phiếu cũng góp phần kích hoạt giao dịch sôi động của thị trường.

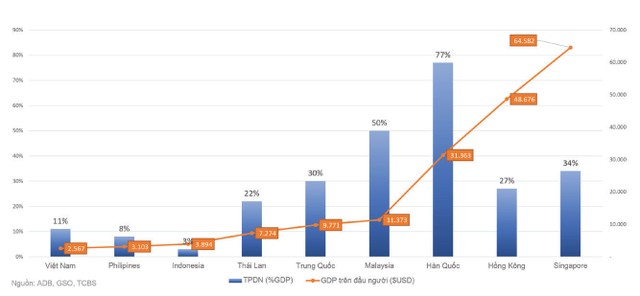

thị trường trái phiếu doanh nghiệp châu á 2019 (% GDP),

Rất có thể, với sự nhập cuộc của các tổ chức tài chính trung gian nước ngoài đến từ Hàn Quốc như đã đề cập ở trên, sự tham gia của các nhà đầu tư nước ngoài sẽ có bước đột phá trong năm 2020.

Trước đây, nhà đầu tư thường e ngại về tính minh bạch thông tin, các công cụ phòng ngừa rủi ro tỷ giá và nền tảng giao dịch để tăng thanh khoản cho sản phẩm đầu tư…, nhưng khi những vấn đề này đã có đơn vị trung gian tài chính lo liệu, họ sẽ sẵn sàng đưa tiền vào với lợi suất hấp dẫn hơn so với đầu tư ở các thị trường bản địa.

Cầu phát hành lớn

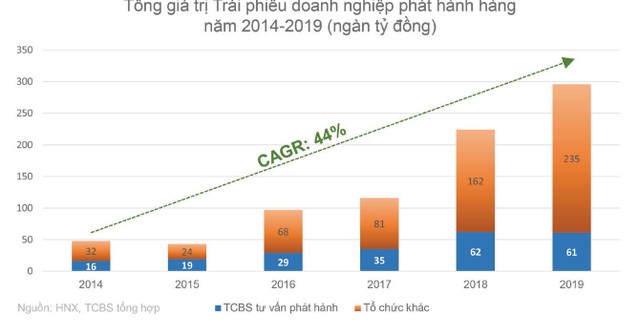

Lâu nay, huy động vốn của doanh nghiệp Việt Nam, đặc biệt là vốn trung dài hạn đang phụ thuộc lớn vào tín dụng ngân hàng, tăng trưởng tín dụng hàng năm thường ở mức cao (gần 20%/năm trong giai đoạn 2015 - 2017).

tổng giá trị trái phiếu doanh nghiệp phát hành hàng năm 2014-2019 ( ngàn tỷ đồng).

Tuy nhiên, Ngân hàng Nhà nước gần đây đã kiểm soát tăng trưởng tín dụng và đến năm 2019, tốc độ tăng trưởng tín dụng toàn ngành ngân hàng chỉ còn 12,5%.

Thêm vào đó, những chính sách mới như Thông tư 22/2019/TT-NHNN của Ngân hàng Nhà nước điều chỉnh tăng hệ số rủi ro cho vay lĩnh vực bất động sản từ 150% lên 200% và giảm dần tỷ lệ sử dụng vốn ngắn hạn cho vay trung và dài hạn từ 40% xuống còn 30% từ sau ngày 1/10/2022 sẽ định hướng các ngân hàng thương mại về đúng chức năng là kênh cung cấp vốn lưu động cho hoạt động sản xuất - kinh doanh.

Do đó, trái phiếu doanh nghiệp sẽ trở thành kênh huy động vốn trung và dài hạn quan trọng trong thời gian tới.

Việc phát triển thị trường trái phiếu doanh nghiệp sẽ giúp các doanh nghiệp giảm phụ thuộc vào tín dụng ngân hàng, giảm tình trạng mất cân đối vốn trung dài hạn trên bảng cân đối kế toán.

TCBS và SSI đều nhận định, đây là kênh huy động vốn quan trọng với các doanh nghiệp trong lĩnh vực bất động sản khi giá trị phát hành của nhóm này chiếm 43% toàn thị trường năm 2019.

Đề xuất sửa đổi Nghị định 163/2018/NĐ-CP đang được xem xét trong bối cảnh cơ quan quản lý đang xây dựng các văn bản hướng dẫn Luật Chứng khoán sửa đổi (có hiệu lực từ ngày 1/1/2021), với mục đích tạo thêm nhiều cơ chế bảo vệ hơn cho các nhà đầu tư, góp phần thúc đẩy sự phát triển bền vững của thị trường trái phiếu.

Theo đó, Luật Chứng khoán mới sẽ kiểm soát chặt chẽ hơn hoạt động chào bán trái phiếu riêng lẻ bằng cách tăng mức vốn điều lệ yêu cầu tối thiểu của tổ chức phát hành từ 10 tỷ đồng lên 30 tỷ đồng và quy định trái phiếu phát hành riêng lẻ của công ty đại chúng chỉ được chào bán và giao dịch giữa các nhà đầu tư chứng khoán chuyên nghiệp (nhà đầu tư tổ chức và nhà đầu tư cá nhân có danh mục chứng khoán niêm yết tối thiểu 2 tỷ đồng hoặc có thu nhập chịu thuế năm gần nhất tối thiểu 1 tỷ đồng).

“Dự thảo sửa đổi Nghị định 163/2018/NĐ-CP hiện đưa ra quá nhiều quy định thắt chặt. Hiệp hội Kinh doanh trái phiếu (VBMA) đã họp, thảo luận và đề xuất rất nhiều lần. Thúc đẩy sự phát triển bền vững của thị trường là cần thiết, nhưng siết chặt quá, doanh nghiệp sẽ không thể triển khai được cách thức huy động vốn hữu hiệu này”, các thành viên VBMA nhận xét.