Nhiều yếu tố hỗ trợ thị trường nửa cuối năm

TPS dự kiến lượng vốn vay margin trong nửa cuối năm sẽ tăng lên đáng kể khi trong giai đoạn cuối 2023 và nửa đầu năm, hàng loạt CTCK đều đã thông qua kế hoạch tăng vốn mạnh mẽ trong 2024 như ACBS, HSC, SSI, SHS, VCI,... Điều đó cho thấy dư địa cho vay margin trong thời gian tới sẽ còn rất lớn và sẽ hỗ trợ cho đà tăng thị trường chứng khoán.

Bên cạnh đó, hai quý cuối năm sẽ giai đoạn tiền đề cho xu hướng Uptrend của thị trường từ câu chuyện nâng hạng thị trường đang sáng hơn; hệ thống KRX đang gấp rút hoàn thiện, kỳ vọng được triển khai từ tháng 9/2024. Ngoài ra, các sắc luật quan trọng như Luật Đất đai, Kinh doanh Bất động sản,... có hiệu lực từ quý III sẽ tạo động lực tăng điểm cho thị trường.

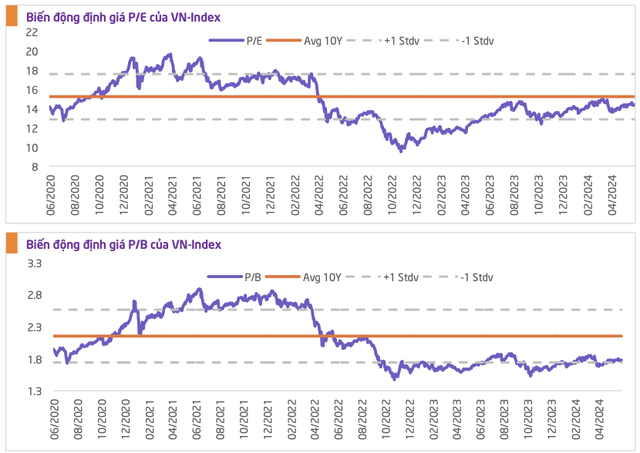

Xét về định giá, VN-Index hiện đang giao dịch tại mức P/E 14,4x. Mức định giá hiện tại vẫn còn hấp dẫn khi so với triển vọng phục hồi lợi nhuận của các doanh nghiệp trong năm nay và so với mức trung bình 10 năm là 15,2x. Định giá P/B của VN-Index hiện ở mức 1,8x và đang thấp hơn mức trung bình 10 năm là 2,2x.

|

Trong khi đó, các kênh đầu tư khác sẽ kém thu hút hơn so với chứng khoán.

Đối với vàng, giá vàng đang chứng kiến một xu hướng giảm sút đáng kể tính từ tháng 5 cho tới hiện nay, đà giảm này vẫn chưa có dấu hiệu dừng lại. TPS đưa ra kịch bản giá vàng có thể về lại mức giá nền 2.000 USD và chấm dứt xu thế tăng của giá vàng tính từ năm 2015 cho đến nay.

Đối với trái phiếu, việc trái phiếu phát hành mới vẫn duy trì ở mức khá thấp do các doanh nghiệp gặp khó khăn trong việc phát hành mới và cần tất toán, tái cấu trúc nợ. Thêm vào đó, nợ phải trả tính đến cuối năm ở mức khá lớn. TPS đánh giá, thị trường trái phiếu sẽ có khởi sắc hơn trong giai đoạn cuối năm, nhưng vẫn tồn tại rất nhiều khó khăn khiến nhà đầu tư thận trọng hơn.

3 kịch bản VN-Index nửa cuối 2024

|

Ở kịch bản tích cực, thanh khoản vẫn duy trì ở ngưỡng trung bình của 20 tuần gần nhất (trên đồ thị tuần). Việc này cho thấy thị trường chỉ cần giữ vững được vùng trên 1.270 – 1.280 điểm, tích lũy và sau đó tìm động lực bật tăng với điều kiện thanh khoản tuần bùng nổ phải cao hơn ít nhất 20% so với ngưỡng trung bình của 20 phiên trước đó.

Nếu kịch bản này xảy ra thì đà tăng của VN-Index sẽ dễ gặp rung lắc ở vùng 1.320 điểm và 1.350 điểm, nhưng cũng có khả năng có một nhịp kiểm định lại vùng hỗ trợ 1.300 điểm một lần nữa trước khi chính thức tạo đáy và bắt đầu một xu thế tăng mới.

Ở kịch bản này, thanh khoản là yếu tố quan trọng nhất để khẳng định được xu thế tăng đó có bền vững hay không. Nếu thị trường tăng mạnh về giá nhưng thanh khoản không tăng tương ứng thì đà tăng khó có thể duy trì được lâu dài và dễ dẫn đến việc bên bán thực hiện chốt lời gây ra tâm lý bán mạnh trên thị trường chung.

Nhìn chung vùng giá 1.360 - 1.400 điểm sẽ là vùng giá mà VN-Index hướng đến trong kịch bản tích cực.

Ở kịch bản cơ sở, thị trường sẽ có một nhịp chỉnh trong ngắn hạn do áp lực bán tăng lên từ các nhà đầu tư đã có lợi nhuận trong tháng 4 và thị trường tiếp tục phá vỡ 1.300 điểm không thành công, điều này dấy lên những nghi ngại cho nhà đầu tư hiện hữu. Đặc điểm của giai đoạn này thường thanh khoản sẽ giảm, duy trì quanh ngưỡng trung bình của 20 phiên gần nhất trên đồ thị ngày nhưng thường là thấp hơn ngưỡng này.

Thị trường nếu đóng cửa dưới 1.270 điểm trên đồ thị tuần trong tháng 6, tạo thành một cặp nến tạo đỉnh khi thân nến tuần nhấn chìm cây nến đầu tuần 03/06 thì kịch bản cơ sở sẽ được kích hoạt. Vùng giá mà VN-Index có thể tìm đến nằm trên đường trendline chéo ở ngưỡng 1.210 điểm. Tại vùng này, TPS thị trường sẽ có phản ứng tích cực và tạo được đáy tiếp quanh vùng giá này (+/- 20 điểm).

Ở kịch bản tiêu cực, thanh khoản trong các phiên giảm điểm càng mạnh thì nhịp điều chỉnh sẽ kết thúc nhanh. Ngược lại, nếu thanh khoản giảm nhẹ kèm giá giảm nhẹ tương ứng thì thị trường sẽ mất nhiều thời gian để hấp thụ hết lượng bán nhỏ giọt này.

TPS đánh giá kịch bản tiêu cực một không dễ xảy ra ở giai đoạn hiện tại. Kịch bản này cần phải có sự bán tháo mạnh trên diện rộng trên toàn bộ các ngành của thị trường. Làn sóng bán tháo mạnh này thường sẽ kéo theo việc call margin và tiếp tục đẩy giá xuống những vùng giá thấp hơn.

Vùng giá 1.180 điểm (+/- 20 điểm) là vùng giá TPS kỳ vọng thị trường sẽ không phá vỡ và VN-Index có thể tạo đáy được quanh vùng giá này.