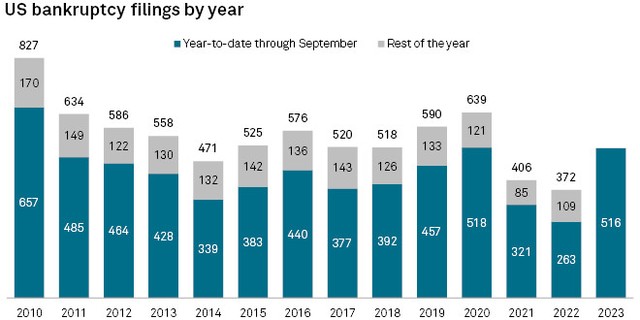

Các chuyên gia cảnh báo rằng làn sóng vỡ nợ và phá sản doanh nghiệp có thể làm tăng nguy cơ xảy ra suy thoái kinh tế khi lãi suất cao gây thiệt hại cho cả doanh nghiệp và người tiêu dùng. Theo S&P Global, đã có 516 doanh nghiệp đã nộp đơn xin phá sản ở Mỹ trong 9 tháng đầu năm 2023, vượt qua tổng số đơn xin phá sản được ghi nhận vào năm 2021 và 2022.

Các vụ vỡ nợ doanh nghiệp của Mỹ cũng đang gia tăng. Theo một báo cáo riêng của S&P Global, đã có 127 công ty vỡ nợ ở Mỹ trong 10 tháng đầu năm nay, cao hơn 13% so với mức trung bình 5 năm.

|

Số vụ phá sản doanh nghiệp ở Mỹ |

Collin Martin, chiến lược gia của Charles Schwab ước tính rằng chi phí đi vay của một số công ty đã tăng gấp đôi hoặc gần gấp ba vào năm 2023 so với những năm trước, gây thiệt hại nặng nề cho bảng cân đối kế toán của các công ty.

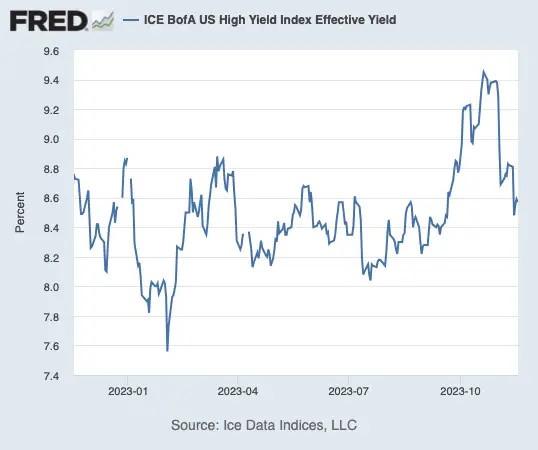

Minh họa cho chi phí đi vay ngày càng tăng mà các công ty phải đối mặt, chỉ số lợi suất cao ICE BofA cho thấy lợi suất thực tế của nợ doanh nghiệp dưới mức đầu tư đã tăng lên hơn 9% trong tháng 10 và giao dịch quanh mức 8,5% vào tuần trước.

|

Chỉ số lợi suất cao ICE BofA |

Và mặc dù lãi suất trái phiếu đã giảm nhẹ, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm đã chạm mức cao nhất 16 năm vào tháng 9, điều này ảnh hưởng đến chi phí đi vay trên toàn nền kinh tế.

“Khi các tập đoàn đang quản lý bảng cân đối kế toán của mình và tìm cách phát hành hoặc tái cấp vốn cho nợ, họ phải phát hành nợ với lãi suất cao hơn đáng kể so với những gì họ đã thấy trong nhiều năm qua và điều đó ảnh hưởng lớn đến lợi nhuận. Với tiền lãi mà họ phải trả, điều này có thể ảnh hưởng đến lợi nhuận doanh nghiệp trong môi trường mà doanh thu đã chậm hơn", chiến lược gia Collin Martin cho biết.

Điều này càng đặc biệt khó khăn đối với các công ty zombie, những công ty không có sẵn tiền mặt để trả nợ. Nhiều công ty zombie đã cố gắng tồn tại trong môi trường lãi suất cực thấp, khi chi phí đi vay gần bằng 0 và các công ty có thể tiếp tục đảo nợ và tái cấp vốn nợ một cách tương đối dễ dàng.

Nhưng điều đó đã thay đổi khi lãi suất cao hơn, và dường như nó ít nhất cũng đóng góp một phần nhỏ vào làn sóng khủng hoảng ngày càng gia tăng trong khu vực doanh nghiệp.

Theo Fitch Ratings, tỷ lệ vỡ nợ của trái phiếu lãi suất cao tại Mỹ dự kiến sẽ đạt 4,5% - 5% vào cuối năm nay, gấp hơn sáu lần tỷ lệ vỡ nợ 0,7% được ghi nhận trong số tất cả các tổ chức phát hành trái phiếu lãi suất cao vào năm 2021.

Nỗi lo suy thoái

Chiến lược gia Collin Martin cho biết tổng số vụ phá sản và vỡ nợ ở Mỹ có thể sẽ tăng mạnh vào năm 2024. Charles Schwab ước tính Mỹ có thể chứng kiến tình trạng vỡ nợ và phá sản lên đến đỉnh điểm vào cuối quý I/2024.

Và sự gia tăng các vụ vỡ nợ và phá sản của các công ty từ hiện tại đến lúc đó sẽ bổ sung thêm vào danh sách những trở ngại có thể khiến nền kinh tế Mỹ rơi vào suy thoái. Các công ty đang vật lộn với việc phá sản hoặc gánh nặng nợ nần nặng nề có thể cắt giảm lực lượng lao động để cố gắng phục hồi sức khỏe tài chính. Đây cũng là điều tiêu cực đối với giá tài sản, đặc biệt là đối với trái phiếu lãi suất cao và các khoản vay ngân hàng, những thứ có thể gây tổn hại cho giá cổ phiếu.

“Nếu các công ty đang gặp khó khăn, đó sẽ là điều tiêu cực đối với giá cổ phiếu. Và nếu bạn là nhà đầu tư và tài sản của bạn đang giảm giá, hiệu ứng tài sản giảm sút có thể ảnh hưởng đến thói quen chi tiêu của chúng ta. Cộng thêm các lực thua lỗ kép này và giảm chi tiêu… nó có thể là điều gì đó khiến nền kinh tế chậm lại", chiến lược gia Collin Martin cho biết.

Những dấu hiệu khác cho thấy nền kinh tế có thể sẽ sớm chậm lại cũng đang bắt đầu xuất hiện. Người tiêu dùng đang cạn kiệt số tiền tiết kiệm dư thừa tích lũy trong thời kỳ đại dịch, việc bắt đầu lại các khoản thanh toán khoản vay dành cho sinh viên sẽ gây áp lực lên chi tiêu và lãi suất trái phiếu tăng vọt sẽ làm tăng chi phí đi vay trên toàn nền kinh tế.