Hé lộ những thỏa thuận “trói chân” Habeco

Trong kế hoạch thoái vốn Habeco, ngoài câu chuyện định giá cổ phiếu là bao nhiêu, điều được nhà đầu tư quan tâm là, Carlsberg sẽ được mua thêm đến mức nào tại Habeco khi cổ đông Nhà nước - Bộ Công thương thực hiện thoái vốn?

Những ngày qua, có rất nhiều thông tin được đưa ra, không nói rõ thỏa thuận là gì nhưng đều chung một thông điệp Carlsberg được ưu tiên mua cổ phần tại Habeco. Mấu chốt nằm ở những điều khoản trong hợp đồng chiến lược ký kết giữa hai bên, mà cho đến nay vẫn nằm trong vòng bí mật.

"Nhiều thông tin nói rằng, Bộ Công thương không muốn bán Habeco cho Carlsberg, nhưng nói thế là không chuẩn"

Một nguồn tin có trách nhiệm cho Báo Đầu tư Chứng khoán biết, thỏa thuận hợp tác chiến lược ký với Carlsberg từ khi Habeco cổ phần hóa năm 2008, trong đó có quy định về quyền ưu tiên mua cổ phần tại Habeco, tập trung ở 2 nội dung: mua theo hình thức thỏa thuận nhà đầu tư chiến lược nước ngoài duy nhất và thỏa thuận về quyền ưu tiên mua.

Cụ thể hơn, với thỏa thuận liên quan đến nhà đầu tư chiến lược nước ngoài duy nhất, bên bán (là Bộ Công thương) không được bán cổ phần cho nhà đầu tư chiến lược khác, trừ trường hợp nhà đầu tư đó mua lại cổ phần từ bên thứ 3 (cổ đông khác) trên thị trường hoặc thông qua phiên đấu giá công khai.

Đối với nội dung này, khái niệm nhà đầu tư chiến lược được hiểu là hãng sản xuất khác hoặc nhà đầu tư sở hữu trên 5% cổ phần của Habeco, hoặc bên dự định có quan hệ liên minh chiến lược với Habeco. Còn đấu giá công khai được hiểu là “Đấu giá công khai tại Sở Giao dịch chứng khoán Hà Nội”.

Với thỏa thuận quyền mua ưu tiên, Carlsberg cũng đã có ràng buộc với phía Việt Nam, trong đó bên bán muốn chuyển nhượng toàn bộ hoặc một phần cổ phần thì phải đảm bảo nguyên tắc: nếu mua theo hình thức đàm phán trực tiếp thì số cổ phần đó phụ thuộc vào quyền ưu tiên mua đầy đủ của bên Mua (là Carlsberg), tức là phải chào cho Carlsberg trước.

Trong trường hợp có quy định của pháp luật mà bên bán (Bộ Công thương) phải chuyển nhượng số cổ phần của mình theo hình thức đấu giá công khai, thì đồng thời hoặc ngay sau phiên đấu giá công khai, bên bán sẽ phải chào bán hoặc để lại trong số cổ phần còn lại cho bên mua quyền ưu tiên số lượng cổ phần sao cho nếu so với số cổ phần được đấu giá thì bằng tỷ lệ giữa số cổ phần mà Carlsberg đã mua ở thời điểm cổ phần hóa so với số cổ phần đã bán cho nhà đầu tư khác ở cùng thời điểm.

Điều lưu ý là, tại thời điểm cổ phần hóa, Carlsberg sở hữu 15% vốn điều lệ và các nhà đầu tư khác mua 3,21% vốn điều lệ.

Như vậy, nhìn vào thỏa thuận trên có thể thấy, Carlsberg sẽ được hưởng quyền ưu tiên mua khi Nhà nước thoái vốn tại Habeco. Với trường hợp bán đấu giá công khai, số cổ phần còn lại sau phiên đấu giá sẽ gần như chắc chắn thuộc về Carlsberg.

Cái vướng của Bộ Công thương

Sau cổ phần hóa, năm 2010, Bộ Công thương từng một lần đưa ra đấu giá công khai 3% vốn điều lệ Habeco, nhưng sau đó bị hủy bỏ. Sau đó, phía Habeco cũng từng tính đến việc cho phép Carlsberg mua thêm để nâng sở hữu lên 30% vốn điều lệ, nhưng đến nay phương án này vẫn chưa được Habeco tổ chức họp đại hội đồng cổ đông để thông qua.

"Carlsberg gần đây tuyên bố sẵn sàng mua Habeco bằng mọi giá, nhưng thực ra đây chỉ là thông tin truyền thông"

Một số nguồn tin cho biết, trong nhiều năm qua, Bộ Công thương đã nhiều lần đàm phán lại với phía Carlsberg để thay đổi một số điều khoản trong thỏa thuận chiến lược đã ký. Trong thời gian vừa qua, hai bên cũng đã tiếp tục ngồi lại với nhau để tìm phương án, nhưng chưa có tiếng nói chung.

“Nhiều thông tin nói rằng, Bộ Công thương không muốn bán Habeco cho Carlsberg, nhưng nói thế là không chuẩn. Lý do của việc muốn đàm phán để thay đổi thỏa thuận đã có là vì phía Việt Nam muốn được bán với giá cao nhất có thể, mà giá này chỉ có thể hình thành khi có sự cạnh tranh. Hiện tại, Carlsberg đã có hơn 17% vốn điều lệ Habeco, nếu đơn vị này sở hữu tới 30% vốn điều lệ, thì các nhà đầu tư chiến lược khác sẽ ngần ngại nếu muốn vào Habeco. Carlsberg gần đây tuyên bố sẵn sàng mua Habeco bằng mọi giá, nhưng thực ra đây chỉ là thông tin truyền thông. Thực tế, với những gì đã ghi trong cam kết, nếu không thay đổi điều khoản, sẽ khó khăn hơn cho bên bán nếu muốn tối đa hóa lợi ích”, nguồn tin có trách nhiệm cho biết.

Động thái mới của Carlsberg

Gần đây, Carlsberg đã có công văn gửi Bộ Công thương, với nội dung muốn được duy trì các quyền ưu tiên đã xác lập trong hợp đồng đã ký từ năm 2008. Thế nhưng, Bộ Công thương dường như vẫn muốn tìm một phương án bán mới, phù hợp với mục tiêu cao nhất là tối ưu hóa lợi ích cho bên bán.

Ngày 31/10/2016, phía Carlsberg đã có cuộc làm việc với Bộ Công thương. Được biết, tại cuộc làm việc này, Carlsberg đưa ra 3 điều kiện cho phía Bộ Công thương nếu muốn hủy thỏa thuận cũ.

Theo đó, Carlsberg đề xuất Bộ Công thương phân số cổ phần còn lại thành 2 gói cổ phần là block A và block B, với block A gồm 20% vốn điều lệ Habeco, block B là phần còn lại, tương đương 61,79% vốn điều lệ Habeco. Việc bán cổ phần sẽ chia làm 2 bước, bao gồm bán đấu giá công khai block A ra bên ngoài, trong đó Carlsberg được quyền tham gia đấu giá và block B sẽ bán thỏa thuận cho Carlsberg.

Thị phần bia tại thị trường Việt Nam: Sabeco xấp xỉ 40%, Heineken hơn 21%, Habeco, 20%, Carlsberg 10,8%.

Cũng theo thỏa thuận này, phía Bộ Công thương cần xác lập có lộ trình chi tiết cho Carlsberg biết về kế hoạch thoái vốn.

Tuy nhiên, đây mới là đề xuất của Carlsberg, hiện Bộ Công thương chưa có ý kiến phản hồi. Câu chuyện tìm tiếng nói chung dường như cần thêm nhiều thời gian nữa, khi một bên muốn tối ưu hóa lợi ích thu được khi bán vốn tại Habeco, một bên đang có trong tay quyền mua ưu tiên và mua lớn khi Nhà nước thoái vốn.

“Mục sở thị” sức khỏe tài chính Carlsberg

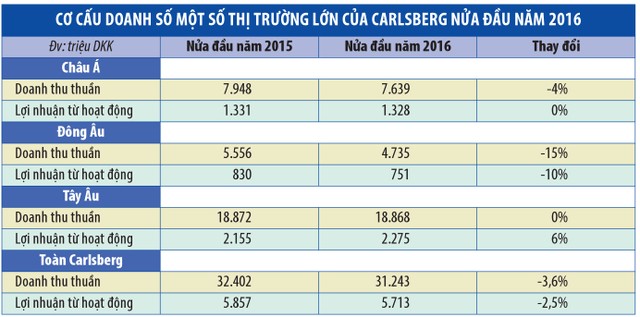

Phải 1 tuần nữa mới có báo cáo tài chính quý III/2016 của Carlsberg. Tuy nhiên, báo cáo nửa đầu năm 2016 của Carlsberg cho thấy, tại ngày 30/6/2016, vốn chủ hợp nhất của Carlsberg Brewery A/S là 45.654 triệu Drone Đan Mạch - DKK, tương đương xấp xỉ 6,73 tỷ USD, trong đó riêng số dư tiền và tương đương tiền là 3.642 triệu DKK (537 triệu USD), chưa kể các khoản phải thu trị giá 4.270 triệu DKK, 7.382 triệu DKK tài sản tài chính.

Với quy mô này, nếu có quyền mua toàn bộ hay mua chi phối Habeco (vốn hóa hiện tại chỉ hơn 16.533 tỷ đồng, chưa đầy 800 triệu USD), khoản tiền Carlsberg bỏ ra không có gì khó khăn, so với tổng tài sản DN này đang quản lý.

Về tình hình kinh doanh, châu Á là một trong những thị trường lớn của Carlsberg, nhưng diễn biến kinh doanh đang có xu hướng sụt giảm trong nửa đầu năm nay. Theo đó, 6 tháng đầu năm, Carlsberg bán được 1.900 triệu lít bia và 200 triệu lít đồ uống khác trong tổng số 6.420 triệu lít bia và 1.180 triệu lít đồ uống Tập đoàn bán ra toàn cầu. Chiếm tỷ trọng lớn, nhưng so với cùng kỳ năm 2015, khối lượng bia bán ra tại thị trường này đã giảm 4%, dẫn tới doanh số khu vực giảm 4% tương ứng.

Việt Nam là một trong những thị trường tăng trưởng khá về quy mô nửa đầu năm nay, đạt mức 8% (theo Carlsberg). Tuy nhiên, khối lượng bán ra của Carlsberg trong khoảng thời gian này giảm, mà theo Công ty, là do ảnh hưởng của yếu tố Tết cổ truyền.

Với cơ cấu thị trường bia hiện nay, gồm xấp xỉ 40% thị phần thuộc về Tổng công ty cổ phần Bia - Rượu - Nước giải khát Sài Gòn (Sabeco), hơn 21% thuộc về Heineken, 20% thuộc về Habeco và 10,8% là Carlsberg, chiếm được Habeco, Carlsberg sẽ có cơ hội nắm được trên 30% thị phần của Việt Nam - là con số không nhỏ của thị trường hơn 93 triệu dân.

Thế nhưng, Carlsberg có thể mua thêm cổ phần Habeco với tỷ lệ nào vẫn đang là câu hỏi ngỏ. Habeco là một trong số ít DN Việt Nam đã xây dựng nên và sở hữu thương hiệu lớn Bia Hà Nội. Dư luận dõi theo Bộ Công thương, dõi theo “ván bài Habeco - Carlsberg”, chờ đợi một lời giải cân bằng và hữu ích cho quốc gia.