Số liệu của Ngân hàng Nhà nước cho biết, sau năm 2022 cung tiền chỉ tăng 5,5% thì đến năm 2023, cung tiền đã tăng 15% so với cuối năm 2022. Ông có bình luận gì về các con số này?

Tăng trưởng cung tiền từ 5,5% trong năm 2022 lên khoảng 15% trong năm 2023 có thể được giải thích qua nhiều yếu tố, như nỗ lực thúc đẩy tăng trưởng kinh tế, linh hoạt kích thích kinh tế khi lạm phát được kiểm soát.

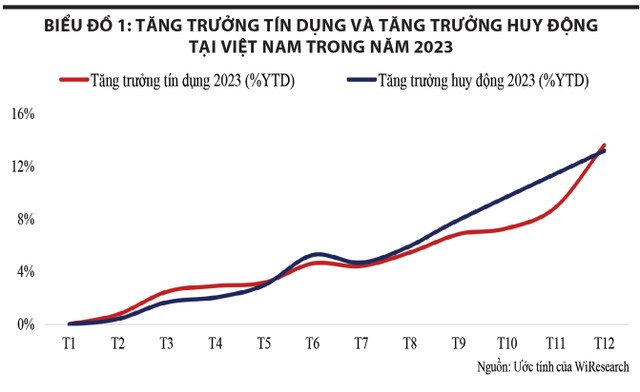

Cần phải lưu ý là, tăng trưởng cung tiền của năm 2023 chỉ tăng vọt trong 3 tháng cuối năm, khi số liệu thống kê cho thấy chỉ trong quý IV, có hơn 800.000 tỷ đồng tiền gửi tăng thêm, bằng tổng số tiền gửi 9 tháng cộng lại. Mức tăng tiền gửi trong năm 2023 đạt mức kỷ lục trong nhiều năm qua, bất chấp lãi suất duy trì ở mức thấp.

|

Ông Lê Hoài Ân, CFA, chuyên gia đào tạo và tư vấn hoạt động ngân hàng, CTCP Giải pháp tài chính tích hợp |

Trong nền kinh tế hiện đại thì tiền gửi có thể được sinh ra từ tiền vay, chứ không nhất thiết phải có tiền gửi thì mới có tiền vay. Điều này có nghĩa là việc thúc đẩy giải ngân tín dụng vào những tháng cuối năm cũng là yếu tố quan trọng thúc đẩy tiền gửi, từ đó làm gia tăng cung tiền.

Tuy nhiên, việc tiền gửi tăng trưởng nhanh và đồng bộ với mức tăng trưởng tín dụng trong tháng qua như vậy thì khả năng vốn vay giải ngân vẫn chưa đi vào các hoạt động kinh tế thực và không loại trừ khả năng việc tăng trưởng cung tiền chảy một phần vào chứng khoán và vàng.

Cũng theo Ngân hàng Nhà nước, năm 2024, với mục tiêu tăng trưởng tín dụng là 15%, ước tính khoảng 2 triệu tỷ đồng sẽ được đưa vào nền kinh tế. Có những ý kiến quan ngại, 2 triệu tỷ đồng được bơm vào sẽ gây rủi ro lạm phát. Quan điểm của ông về vấn đề này ra sao?

|

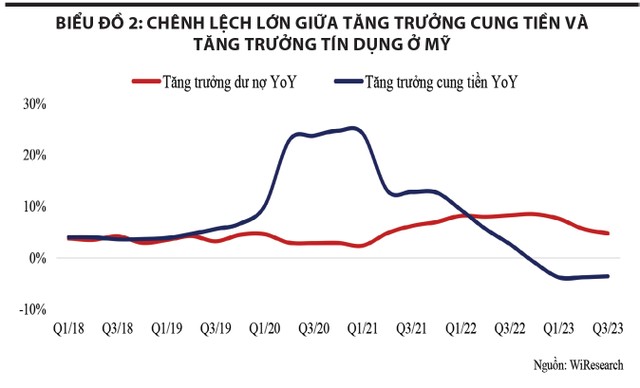

Đầu tiên chúng ta cần hiểu rằng, cách thức tăng cung tiền ở Việt Nam khác so với cách thức tăng cung tiền ở Mỹ. Cung tiền ở Mỹ là bơm trực tiếp vào thị trường thông qua hoạt động OMO, trong khi tăng trưởng cung tiền ở Việt Nam chủ yếu thông qua hệ thống ngân hàng.

Nói cách khác, kênh OMO ở Việt Nam chủ yếu thực hiện chức năng điều tiết cung tiền hơn là bơm tiền. Ví dụ, nếu năm 2023, có đến hơn 1,6 triệu tỷ đồng tiền gửi mới làm tăng cung tiền thì lượng bơm ròng từ thị trường OMO cho nền kinh tế là chưa đến 100.000 tỷ đồng trong tổng cung tiền. Điều đó cho thấy hoạt động cung tiền ở Việt Nam vẫn chủ yếu thông qua kênh ngân hàng thương mại.

|

Với quy mô dư nợ 13,5 triệu tỷ đồng vào cuối năm 2023 thì mức tăng trưởng tín dụng thêm là 15% sẽ tương đương với mức 2 triệu tỷ đồng. Không phải lượng tiền 2 triệu tỷ đồng sẽ được bơm trực tiếp vào nền kinh tế, mà sẽ được bơm thông qua kênh tín dụng, tức là thông qua việc cho vay của hệ thống ngân hàng.

Việc tăng trưởng tín dụng cao có tạo ra lạm phát hay không sẽ phụ thuộc nhiều vào khả năng hấp thụ vốn của nền kinh tế. Nếu cung tiền được bơm vào nền kinh tế mà không thể tạo ra giá trị thì sẽ gây ra các áp lực cho lạm phát. Không phải ngẫu nhiên mà Ngân hàng Nhà nước đã nới mức lạm phát mục tiêu năm 2024 dao động trong khoảng 4 - 4,5%, trong điều kiện lạm phát đã được kiểm soát tốt trong năm 2023 và bối cảnh lạm phát ở các quốc gia đã bắt đầu giảm tốc mạnh.

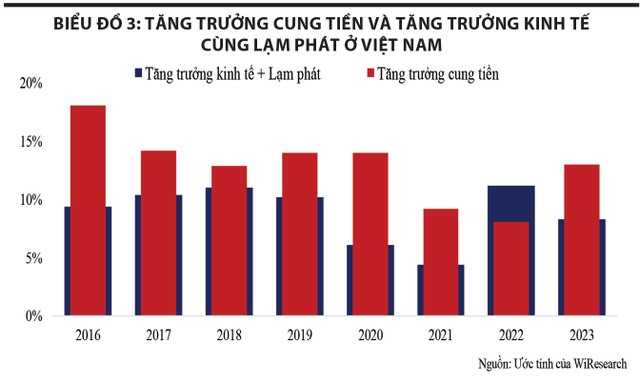

Nếu cung tiền cần tăng bằng với GDP tính theo giá hiện hành thì ở mức trên 8% (GDP 5,05% cộng với lạm phát trên 3%), nhưng thực tế năm 2023, cung tiền đã tăng tới 15%. Diễn biến thực tế trên thị trường cho thấy không giống với lý thuyết. Phải chăng, cách tính toán cung tiền ở Việt Nam đang khác biệt với các quốc gia khác?

|

Thực tế thì mức cung tiền của Việt Nam đến khoảng giữa tháng 12/2023 chỉ vào khoảng 9 - 10%, điều đó khá tương đồng với công thức kinh tế chuẩn, khi lạm phát trên 3% và tăng trưởng kinh tế trên 5%. Việc gia tăng cung tiền đột ngột trong những ngày cuối năm 2023 chưa thực sự phản ánh vào chỉ số giá, do đó, sẽ chưa tác động đến lạm phát trong ngắn hạn.

Hơn nữa, dựa trên mức tăng trưởng tín dụng mạnh như vậy, GDP của Việt Nam lẽ ra phải tăng bật trong quý IV/2023. Do đó, khả năng phần đẩy mạnh giải ngân tín dụng thực tế vẫn chưa đi vào trong nền kinh tế, từ đó, khả năng lại làm giảm vòng quay tiền của Việt Nam trong năm 2023 so với 2022.

Mỗi quốc gia có nền kinh tế và cấu trúc tài chính khác nhau, dẫn đến cách tiếp cận và mục tiêu chính sách tiền tệ khác nhau. Trong khi Mỹ có thể tập trung vào việc kiểm soát lạm phát và ổn định kinh tế vĩ mô, Việt Nam có thể ưu tiên hơn cho việc kích thích tăng trưởng. Việc theo dõi tương quan tăng trưởng cung tiền và tăng trưởng tín dụng ở Việt Nam cũng là một tín hiệu quan trọng cho các nhà đầu tư có thể đánh giá xem liệu có những giai đoạn nào mà dòng cung tiền chưa được hấp thụ của nền kinh tế có thể đi vào các thị trường tài chính hay không.

Liên quan đến câu chuyện cung tiền là vòng quay của tiền. Được biết, vòng quay tiền của Việt Nam rất thấp, trong năm 2022 là 0,64 vòng, năm 2021 là 0,6 vòng, năm 2020 là 0,51 vòng, trong khi ở Mỹ, vòng quay tiền M2 từ 1,6 - 2 vòng/năm. Theo tính toán của ông, vòng quay tiền trong năm 2023 là bao nhiêu?

Vòng quay tiền là một chỉ số quan trọng, phản ánh tốc độ tiền tệ lưu chuyển trong nền kinh tế. Vòng quay tiền thấp ở Việt Nam so với Mỹ cho thấy sự khác biệt trong cấu trúc và hiệu suất vận hành của hệ thống tài chính. Nhiều nhà nghiên cứu đã đặt ra câu hỏi liệu vòng quay tiền tại Việt Nam trong năm 2023 sẽ thay đổi như thế nào trong bối cảnh thanh khoản tăng và lãi suất giảm.

Vòng quay tiền thấp trong những năm gần đây ở Việt Nam có thể là kết quả của nhiều yếu tố, bao gồm sự thận trọng trong chi tiêu của người dân và doanh nghiệp, cũng như sự tích tụ tài sản tài chính. Trong năm 2023, khi thanh khoản của hệ thống cải thiện, kèm theo đó là lượng cung tiền gia tăng mạnh trong nền kinh tế mà chưa được hấp thụ ngay thì có thể sẽ góp phần làm giảm vòng quay tiền.

Việc vòng quay tiền ở Việt Nam thấp hơn hẳn so với vòng quay tiền ở Mỹ cũng là một hiện tượng mà chúng ta cần lưu ý. Hãy tưởng tượng về chỉ số vòng quay hàng tồn kho (Giá vốn hàng bán/Hàng tồn kho) ở doanh nghiệp. Đây là chỉ số đại diện cho mức độ lưu chuyển hàng tồn kho của doanh nghiệp. Khi chỉ số này giảm qua các năm thì có thể vì lý do hàng tồn kho thiếu luân chuyển, hoặc có một thành phần tồn kho luân chuyển kém, được tích lũy dần theo thời gian, từ đó ảnh hưởng đến vòng quay chung của toàn bộ toàn kho.

Tương tự như vậy, câu hỏi đặt ra là liệu có chăng một lượng cung tiền trong nền kinh tế đã không được sử dụng một cách hiệu quả và đang được tích lũy trong xã hội. Khi vòng quay tiền của Mỹ gấp đôi con số hiện tại của chúng ta đồng nghĩa với việc nếu hệ thống tài chính vận hành hiệu quả hơn, Việt Nam chỉ cần một lượng cung tiền ít hơn một nửa mà vẫn có thể phục vụ quy mô GDP hiện tại.