Ưu đãi đặc biệt

Standard Chartered Việt Nam vừa ra mắt chương trình vay mua nhà xanh với nhiều ưu đãi hấp dẫn dành cho khách hàng mua nhà trong danh sách các dự án xanh của Ngân hàng. Đây là một trong những sáng kiến phát triển bền vững mà Standard Chartered Việt Nam đã và đang triển khai nhằm tạo ra các tác động tích cực lên môi trường và thúc đẩy phát triển bền vững tại Việt Nam.

Chương trình bao gồm các gói vay linh hoạt, với mức lãi suất từ 5,19%/năm và sẽ được điều chỉnh theo từng thời kỳ. Giá trị tối đa của khoản vay là 75% giá trị tài sản thế chấp, với thời hạn vay lên đến 25 năm. Khách hàng được hỗ trợ 100% phí định giá và phí dịch vụ pháp lý, đồng thời được tặng bảo hiểm nhà cho căn hộ thế chấp trong suốt thời hạn vay.

“Chúng tôi chú trọng vào việc cho ra mắt các chương trình, sản phẩm và dịch vụ thúc đẩy quá trình phát triển bền vững, qua đó giúp khách hàng có thêm nhiều lựa chọn cũng như thể hiện một phong cách sống xanh”, ông Harmander Mahal, Giám đốc Khối Ngân hàng bán lẻ, Khối Dịch vụ Khách hàng ưu tiên, Khối Doanh nghiệp vừa và nhỏ tại Việt Nam và nhóm 4 nước châu Á, Standard Chartered chia sẻ.

Dẫu vậy, 5,19%/năm là mức lãi suất chưa phải thấp nhất. Cũng là ngân hàng nước ngoài với 100% vốn tại Việt Nam, Shinhan Việt Nam đang dẫn đầu về lãi suất cho vay mua nhà thấp nhất là 3,9%/năm. Cụ thể, từ ngày 21/1/2022, khách hàng có thể chọn gói lãi suất 3,9%/năm cố định 6 tháng, 7,6%/năm cố định 36 tháng, hoặc 7,9%/năm cố định 60 tháng. Ngân hàng hỗ trợ vay đến 70% giá trị tài sản bảo đảm bảo, với thời hạn lên tới 30 năm.

Đối với các ngân hàng thương mại cổ phần, MSB áp dụng mức lãi suất từ 4,99%/năm đối với khách vay mua nhà kể từ ngày 10/1/2022 đến hết 31/12/2022. Khách hàng chỉ được hưởng lãi suất cố định trong 3 tháng đầu với khoản vay có thời hạn trên 24 tháng, nhưng MSB sẽ tài trợ đến 90% giá trị căn nhà, trả góp trong vòng 35 năm, được hỗ trợ giải ngân ngay khi chưa hoàn thiện thủ tục sang tên sổ đỏ.

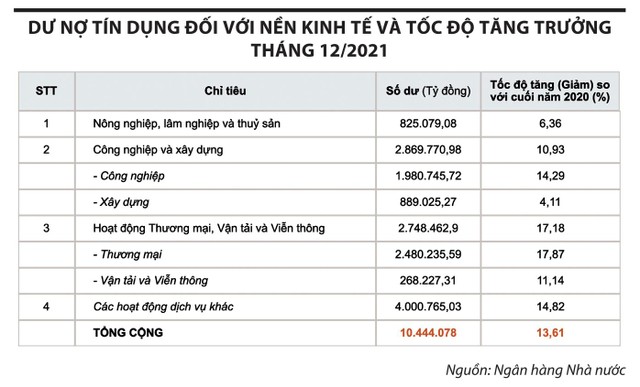

Số liệu của Ngân hàng Nhà nước cho thấy, tính đến hết tháng 1/2022, trong 10,7 triệu tỷ đồng dư nợ tín dụng đối với nền kinh tế, dư nợ trong lĩnh vực công nghiệp và xây dựng tăng 2,34%, đạt 2,9 triệu tỷ đồng. Trong khi đó, lĩnh vực nông lâm thủy sản đạt 838.000 tỷ đồng, tăng 1,63% - mức tăng trưởng thấp nhất trong các lĩnh vực được Ngân hàng Nhà nước thống kê.

Đại diện MSB cho biết, Ngân hàng cam kết mang đến cho khách hàng những giải pháp thuận tiện, có ích nhất cùng chính sách hấp dẫn, nhằm đáp ứng tối đa nhu cầu ngày càng cao của khách hàng. Đặc biệt, trong bối cảnh dịch Covid-19, MSB sắp xếp đội ngũ nhân viên hỗ trợ tận nơi ở của khách hàng với thủ tục đơn giản, phê duyệt khoản vay chưa đến 1 ngày.

Tại PVcomBank, lãi suất cho vay mua nhà là 5%/năm, áp dụng cho 6 tháng vay đầu tiên, những tháng kế tiếp là 12%/năm. Hạn mức cho vay lên tới 85% giá trị tài sản bảo đảm, thời hạn vay tối đa 20 năm.

Sacombank và VIB là hai ngân hàng trong nhóm có lãi suất cho vay mua nhà cao. Hai ngân hàng này áp dụng lãi suất lần lượt là 8,5%/năm và 8,3%/năm, nhưng khách hàng có thể vay tối đa 100% giá trị tài sản bảo đảm và thời hạn cho vay lên đến 25 - 30 năm, giúp khách hàng giảm bớt gánh nặng tài chính hàng tháng. Tương tự, Bac A Bank cho vay với lãi suất 8,99%/năm, thời hạn vay tối đa 25 năm, hạn mức cho vay tối đa 90% tài sản bảo đảm.

Giám đốc một chi nhánh của TPBank cho hay, lãi suất cho vay bất động sản của Ngân hàng là 7,5%/năm trong năm đầu tiên và các năm sau áp dụng lãi suất thả nổi. Quý I/2022 là kỷ lục giải ngân cho vay bất động sản, bao gồm các dự án, đất thổ cư của doanh nghiệp cũng như cá nhân.

Số liệu của Ngân hàng Nhà nước cho thấy, tính đến tháng 1/2022, dư nợ tín dụng đối với nền kinh tế trong lĩnh vực xây dựng là 904.654,83 tỷ đồng, tăng 1,76% so với cuối năm 2021. Trước đó, tính đến tháng 12/2021, dư nợ tín dụng đối với nền kinh tế trong lĩnh vực xây dựng là 889.025,27 tỷ đồng, tăng 4,11% so với cuối năm 2020.

|

Kiểm soát chặt chẽ

Thực hiện chỉ đạo của Ngân hàng Nhà nước về kiểm soát tín dụng, ngày 25/3/2022, Tổng giám đốc Sacombank có văn bản về việc kiểm soát tăng trưởng tín dụng năm 2022 gửi tới giám đốc khu vực, giám đốc chi nhánh, trưởng phòng giao dịch yêu cầu triển khai và điều hành hoạt động cấp tín dụng tại đơn vị.

Cụ thể, văn bản của Sacombank nêu rõ, cấp tín dụng theo đúng định hướng đối với các ngành và lĩnh vực kinh tế, theo đó, tập trung vào các lĩnh vực sản xuất, ưu tiên nông nghiệp, nông thôn, xuất khẩu, công nghiệp hỗ trợ, doanh nghiệp nhỏ và vừa, doanh nghiệp ứng dụng công nghệ cao và các ngành thương mại, dịch vụ có giá trị gia tăng cao như xuất khẩu, dịch vụ, logistics… Không cấp tín dụng đối với lĩnh vực bất động sản (ngoại trừ cho vay cán bộ, công nhân viên và người mua/xây/sửa bất động sản để ở). Đồng thời, Tổng giám đốc Sacombank yêu cầu các đơn vị không thực hiện huy động và cho vay cầm cố sổ cùng lúc. Việc kiểm soát tín dụng này được tiến hành đến ngày 30/6/2022.

Văn bản nhấn mạnh: “Phòng kế hoạch, Trung tâm tín dụng phối hợp theo dõi và báo cáo cho Ban lãnh đạo hàng ngày… Báo cáo Tổng giám đốc các trường hợp vi phạm quy định để xử lý”.

|

Trong diễn biến có liên quan, Techcombank vừa qua có thông báo về việc kiểm soát hạn mức giải ngân đối với các khoản vay mua bất động sản đã có giấy chứng nhận và vay thứ cấp mua bất động sản (gồm chưa/đã có giấy chứng nhận). Theo đó, để đảm bảo tuân thủ quy định của Ngân hàng Nhà nước về tỷ lệ tăng trưởng tín dụng, Bộ phận Phát triển giải pháp cho vay thế chấp, Khối Ngân hàng Bán lẻ thông báo tới các đơn vị kinh doanh và Bộ phận xử lý tín dụng tập trung về việc giải ngân các khoản vay mua bất động sản đã có giấy chứng nhận và vay thứ cấp mua bất động sản (gồm chưa/đã có giấy chứng nhận) như sau:

Thứ nhất, tạm dừng giải ngân các khoản vay mua bất động sản đã có giấy chứng nhận và vay thứ cấp mua bất động sản (gồm chưa/đã có giấy chứng nhận) kể từ ngày 25/3/2022.

Thứ hai, với các khoản vay tạm dừng giải ngân nêu trên, đơn vị kinh doanh trao đổi và đàm phán với khách hàng để dời lịch giải ngân các khoản vay này sang ngày 1/4/2022.

Thứ ba, với các hồ sơ đơn vị kinh doanh đánh giá thực sự ảnh hưởng đến tiến độ thanh toán, cam kết của khách hàng, đơn vị kinh doanh gửi tổng hợp cho Bộ phận Phát triển kinh doanh vùng/miền để tổng hợp và gửi lại Bộ phận Phát triển giải pháp cho vay. Căn cứ vào số liệu thực tế, Bộ phận Phát triển giải pháp cho vay sẽ phản hồi cụ thể nếu còn hạn mức giải ngân.

TS. Lê Xuân Nghĩa, chuyên gia kinh tế cho biết, hiện 16 ngân hàng có dư nợ tín dụng cao đang được Ngân hàng Nhà nước “theo dõi”.