Thanh toán điện tử phát triển

Chia sẻ tại Hội thảo Banking Vietnam 2019 với chủ đề “Tài chính toàn diện trong xu thế phát triển của nền kinh tế không dùng tiền mặt” do Ngân hàng Nhà nước (NHNN) và Tập đoàn Dữ liệu Quốc tế (IDG) phối hợp tổ chức, ông Nghiêm Thanh Sơn, Phó Vụ trưởng Vụ Thanh toán, NHNN thông tin, việc mở và sử dụng tài khoản của cá nhân tiếp tục tăng lên; đến cuối năm 2018 đã đạt khoảng 79,7 triệu tài khoản cá nhân (tăng 15,3% so với cuối năm 2017) và đến cuối quý I/2019 đã đạt gần 81,4 triệu tài khoản.

Phát triển dịch vụ tài khoản cá nhân góp phần thu hút vốn nhàn rỗi từ mọi tầng lớp dân cư và tạo điều kiện mở rộng dịch vụ thanh toán không dùng tiền mặt (TTKDTM).

Thực tế cho thấy, Việt Nam có những điều kiện thuận lợi để phát triển thanh toán điện tử qua điện thoại di động do có tỷ lệ tiếp cận dịch vụ viễn thông và sử dụng điện thoại di động ở mức khá cao.

Đến nay, số lượng thuê bao di động ở Việt Nam có phát sinh lưu lượng ước đạt hơn 133 triệu thuê bao, trong đó thuê bao 3G phát sinh lưu lượng đạt khoảng 51,6 triệu thuê bao; tức là khoảng trên 1,4 thuê bao/người dân và hơn 0,5 thuê bao sử dụng 3G/người dân.

“Với định hướng phát triển thanh toán điện tử, hiện nay đã có 76 tổ chức cung ứng dịch vụ thanh toán triển khai dịch vụ thanh toán qua Internet và 41 tổ chức cung ứng dịch vụ thanh toán thực hiện qua điện thoại di động.

Trong năm 2018, số lượng giao dịch qua kênh Internet là hơn 255 triệu giao dịch, với giá trị khoảng 16 triệu tỷ đồng (tăng tương ứng 33,6% và 19,5% so với năm 2017); số lượng giao dịch qua kênh điện thoại di động là hơn 185 triệu giao dịch, với giá trị khoảng 1,86 triệu tỷ đồng (tăng tương ứng 41% và 169% so với năm 2017)”, ông Sơn cho biết.

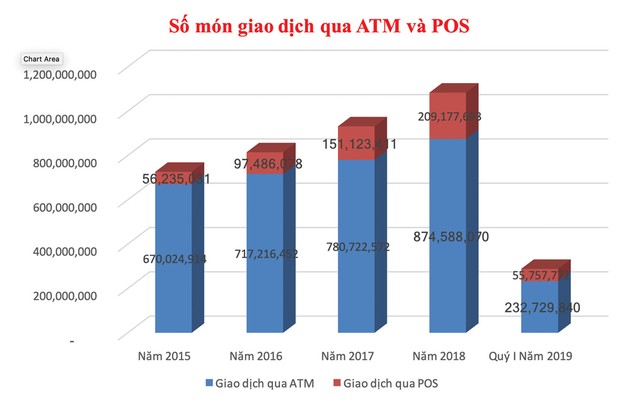

Cũng theo ông Sơn, dịch vụ thanh toán thẻ tiếp tục được các ngân hàng quan tâm phát triển. Đến cuối năm 2018, cả nước có 56 tổ chức phát hành thẻ với số lượng thẻ lưu hành đạt mức 97 triệu thẻ (tăng khoảng 8,3% so với cuối năm 2017), số lượng thẻ phát hành dù theo nguồn tài chính hay theo phạm vi đều có xu hướng tăng.

Các ngân hàng thương mại đã tích hợp thêm nhiều tính năng vào thẻ ngân hàng để sử dụng thanh toán hàng hóa, dịch vụ; đồng thời, chất lượng dịch vụ thẻ cũng như độ an toàn trong thanh toán thẻ được các ngân hàng chú trọng và nâng cao.

Đáng chú ý, NHNN đã xây dựng và tổ chức triển khai hiệu quả Kế hoạch phát triển thanh toán thẻ ngân hàng qua thiết bị chấp nhận thẻ giai đoạn 2017 - 2020.

Tính đến cuối năm 2018, các tổ chức trung gian thanh toán đã hợp tác với 34 ngân hàng triển khai dịch vụ cổng thanh toán. Tổng số giao dịch qua cổng thanh toán trong năm 2018 đạt hơn 66 triệu món với giá trị giao dịch đạt hơn 45 nghìn tỷ đồng (tăng 242,18% về số lượng và tăng 212,38% về giá trị so với năm 2017).

Tổng số ví điện tử của các tổ chức là gần 9 triệu ví với tổng số tiền trên các ví điện tử là gần 780 tỷ đồng. Tổng số lượng giao dịch bằng ví điện tử đạt hơn 200 triệu món với tổng giá trị giao dịch đạt trên 90 nghìn tỷ đồng (tăng 15,39% về số lượng và giảm 4,04% về giá trị so với năm 2017).

“Tính đến cuối năm 2018, có trên 3,5 triệu khách hàng sử dụng dịch vụ hỗ trợ thu hộ, chi hộ tại hơn 7,7 nghìn đơn vị chấp nhận thanh toán dịch vụ hỗ trợ thu hộ, chi hộ. Trong năm 2018, số lượng giao dịch qua dịch vụ hỗ trợ thu hộ, chi hộ đạt hơn 72 triệu món với tổng giá trị giao dịch gần 65 nghìn tỷ đồng (tăng 315,14% về số lượng và tăng 203,18% về giá trị so với năm 2017)”, ông Sơn nói.

TS. Nguyễn Trí Hiếu, chuyên gia kinh tế nhận định: “Những kết quả đáng kể đạt được về tài chính toàn diện và thanh toán không dùng tiền mặt ở Việt Nam sẽ phần nào thúc dòng tiền chảy hiệu quả và minh bạch trong nền kinh tế”.

Thử thách hiện hữu

Bên cạnh những kết quả đáng ghi nhân, bà Nguyễn Thị Hiền, Phó viện trưởng Viện Chiến lược ngân hàng, NHNN cho biết, những khó khăn trong thúc đẩy tài chính toàn diện và phát triển thanh toán không dùng tiền mặt tại Việt Nam vẫn tồn tại.

Theo đó, người dân nông thôn, vùng sâu, vùng xa có tỷ lệ tiếp cận thấp hơn so với tỷ lệ chung của toàn nền kinh tế (27% so với 31% - theo Ngân hàng Thế giới); doanh nghiệp nhỏ và vừa gặp khó khăn tiếp cận dịch vụ tín dụng so với doanh nghiệp lớn.

Ngoài ra, tỷ lệ người trưởng thành thực hiện giao dịch thanh toán điện tử vẫn còn ở mức thấp so với khu vực (Việt Nam ở mức 23%, thấp hơn rất nhiều so với con số 67,9% của Trung Quốc, 34,6% của Indonesia, 70,4% của Malaysia, 38,9% của Philippines, 79,8% của Thái Lan và 96,3% của Nhật Bản).

Những hạn chế này, theo bà Hiền, bắt nguồn từ sự thiếu hiểu biết tài chính và thói quen dùng tiền mặt của người dân Việt Nam.

Theo nhận định mới nhất của WB, đến năm 2020, Việt Nam có lượng giao dịch phi tiền mặt trên bình quân đầu người (number of cashless transaction per capita) thấp nhất trong khu vực, chỉ đạt 4,9%, trong khi đó ở Trung Quốc là 26,1%; Thái Lan là 59,7% và Malaysia là 89%.

Hơn thế nữa, người dân, đặc biệt người dân vùng nông thôn, vùng sâu, vùng xa có năng lực hiểu biết tài chính khá thấp so với các nước trên thế giới và trong khu vực. Cuộc điều tra của Standard & Poor’s năm 2014 cho thấy, chỉ 1/4 dân số trưởng thành có năng lực hiểu biết tài chính. Điều tra mới nhất của OECD và ADBI năm 2016 cũng chỉ ra chỉ số hiểu biết tài chính của Việt Nam thấp hơn so với một số nước được lựa chọn so sánh trong khu vực và quốc tế.

“Việc kém hiểu biết tài chính khiến người dân, đặc biệt người dân vùng nông thôn, vùng sâu vùng xa e ngại chấp nhận thanh toán điện tử, khó hình thành thói quen không dùng tiền mặt, khiến thói quen tiêu dùng tiền mặt vẫn phổ biến ở cả thành thị và nông thôn Việt Nam”, bà Hiền nhận định.

Bên cạnh đó, hạ tầng thanh toán, tính kết nối liên thông giữa các hệ thống thanh toán chưa cao. Việc xây dựng hệ thống thanh toán bù trừ điện tử tự động cho các giao dịch bán lẻ giá trị thấp (ACH) còn chậm, giảm hiệu quả xử lý các giao dịch thanh toán bán lẻ liên ngân hàng, khiến dịch vụ, phương tiện thanh toán cá nhân chưa thực sự tiện lợi.

Cơ sở hạ tầng thanh toán như hệ thống POS/ATM phát triển và phân bố chưa đều, tập trung chủ yếu ở khu vực thành thị, chưa phát triển rộng ở địa bàn nông thôn.

“Trong khi đó, vẫn tồn tại những vấn đề về an toàn, an ninh và bảo mật thông tin, dữ liệu khách hàng khi cung cấp dịch vụ thẻ thanh toán và các dịch vụ tài chính điện tử; hành lang pháp lý hiện hành còn nhiều lỗ hổng”, bà Hiền thừa nhận.

Một minh chứng cho vấn đề này là quy định nhận biết khách hàng (KYC) hiện còn quá chặt. Với ứng dụng tiên tiến của công nghệ sinh trắc học và mã số định danh duy nhất của công dân (mã số thẻ chứng minh nhân dân/thẻ căn cước) thì nhận biết khách hàng điện tử (eKYC) có thể giúp người dân ở nhà sử dụng sản phẩm, dịch vụ ngân hàng mà không phải đến gặp mặt trực tiếp với tổ chức tín dụng để thực hiện KYC. Tuy nhiên, pháp lý hiện hành vẫn chưa có quy định cụ thể nào đối với eKYC để thay thế KYC trong nhiều trường hợp khả thi.

Ông Nguyễn Kim Anh, Phó Thống đốc NHNN Việt Nam kỳ vọng ngành ngân hàng Việt Nam nói chung, cũng như từng tổ chức tín dụng nói riêng sẽ nhận thức được tầm quan trọng của tài chính toàn diện và xu thế phát triển của nền kinh tế không dùng tiền mặt để đưa ra những định hướng, chiến lược phát triển công nghệ - dịch vụ ngân hàng phù hợp…

“Tận dụng tốt nhất những giải pháp công nghệ để hoàn thiện mô hình quản trị, cũng như phát triển sản phẩm dịch vụ, có thể cung cấp dịch vụ đến ngày càng nhiều khách hàng với chất lượng tốt hơn, thuận tiện hơn với chi phí thấp hơn. Đây chính là nền tảng quan trọng cho sự phát triển bền vững của hệ thống ngân hàng, mang lại những giá trị tốt nhất cho khách hàng, tổ chức tín dụng và toàn thể nền kinh tế”, Phó Thống đốc Kim Anh nhấn mạnh.

![[Infographics] Những lợi ích của thanh toán không dùng tiền mặt](https://image.tinnhanhchungkhoan.vn/300x200/Uploaded/2025/gtnwae/2019_01_23/NewFolder/zzzxltient-b_HQEW.jpg)