Tín dụng bật tăng mạnh giúp các ngân hàng thắng lớn, trong khi đa phần thua lỗ từ mảng đầu tư chứng khoán, sụt giảm doanh thu thu hồi nợ.

“Mảng tối” kinh doanh chứng khoán, ngoại hối

Bức tranh lợi nhuận ngành ngân hàng năm 2022 đã lộ diện sau khi các ngân hàng lần lượt công bố báo cáo tài chính quý IV/2022. Điểm chung của tất cả ngân hàng là mảng đầu tư chứng khoán kinh doanh và đầu tư đều thua lỗ, sụt giảm. Đây cũng là mảng tối nhất trong báo cáo tài chính quý IV/2022 của các ngân hàng.

Trong số các ngân hàng TMCP quốc doanh, VietinBank lỗ lớn nhất từ mảng chứng khoán đầu tư và kinh doanh, với mức lỗ lên tới 126 tỷ đồng (năm 2021 lãi 720 tỷ đồng). Vietcombank lỗ 83 tỷ đồng từ mảng này, giảm 20% so với năm 2021. Tại BIDV, lãi thuần từ mua bán chứng khoán kinh doanh và đầu tư là 227 tỷ đồng, giảm 71% so với năm trước.

Tại khối ngân hàng TMCP tư nhân, năm 2022, hàng loạt ngân hàng cũng lỗ nặng ở mảng đầu tư chứng khoán. ACB ghi nhận 388 tỷ đồng khoản lỗ từ mua bán chứng khoán kinh doanh (cùng kỳ lãi 450 tỷ đồng) và chỉ vỏn vẹn 20,6 tỷ đồng lãi thuần từ mua bán chứng khoán đầu tư (giảm 91,5%). VIB cũng ghi nhận lỗ 176 tỷ đồng từ hoạt động mua bán chứng khoán đầu tư trong khi cùng kỳ lãi 197 tỷ đồng.

Tương tự, hoạt động mua bán chứng khoán kinh doanh của Techcombank lỗ 241 tỷ đồng, thay vì lãi 152 tỷ đồng như năm trước; lãi thuần từ mua bán chứng khoán đầu tư cũng giảm tới 76,4%, về còn 425 tỷ đồng. Tại SHB, lãi thuần từ chứng khoán đầu tư là 144 tỷ đồng, giảm 85%; lãi thuần từ hoạt động kinh doanh khác là 861 tỷ đồng, giảm 19% so với cuối năm 2021…

Ngoài ra, thị trường ngoại hối biến động mạnh năm qua (đặc biệt từ tháng 9/2022) cũng làm nên sự khác biệt trong kết quả kinh doanh các ngân hàng. Lợi thế về nguồn ngoại tệ dồi dào cũng như thị phần giúp các ngân hàng thương mại có vốn nhà nước thắng lợi ở mảng kinh doanh ngoại hối năm qua. Lãi thuần từ hoạt động kinh doanh ngoại hối của Vietcombank năm 2022 đạt 5.761 tỷ đồng, tăng mạnh 31,7% so với năm 2021. Tại BIDV, con số này là 3.140 tỷ đồng, tăng gần 66% và tại VietinBank là 3.570 tỷ đồng, tăng 97%.

Trong khi đó, hàng loạt ngân hàng TMCP tư nhân kém vui về mảng kinh doanh này trong năm 2022. VPBank lỗ tới 618 tỷ đồng từ mảng kinh doanh ngoại hối, cao gấp 8 lần năm 2021. Techcombank lỗ 275 tỷ đồng từ kinh doanh ngoại hối, thay vì lãi 231 tỷ đồng năm 2021. VIB cũng lỗ 275 tỷ đồng từ kinh doanh ngoại hối, tăng 217% so với mức lỗ năm 2021. Tại SHB, HDBank, lãi thuần từ kinh doanh ngoại hối giảm lần lượt 19% và 25%.

|

Ngân hàng vẫn thắng lớn nhờ tăng cho vay, giảm dự phòng

Thị trường chứng khoán, ngoại hối năm qua không thuận lợi, song tín dụng tăng trưởng mạnh đã giúp nhiều ngân hàng tăng trưởng lợi nhuận mạnh mẽ. Bên cạnh đó, lãi thuần từ mảng dịch vụ (đặc biệt là thanh toán, bảo hiểm) tăng mạnh cũng giúp các ngân hàng liên tiếp ghi nhận kỷ lục mới về lợi nhuận.

Trong 26 ngân hàng niêm yết, có tới 6 ngân hàng có lợi nhuận vượt 20.000 tỷ đồng và 9 ngân hàng có lợi nhuận vượt 10.000 tỷ đồng trong năm 2022. Có 10 ngân hàng có mức tăng trưởng lợi nhuận từ mức 40% trở lên. Ở chiều ngược lại, có 4 ngân hàng sụt giảm lợi nhuận năm qua là OCB, ABBank, KienLongBank và NCB.

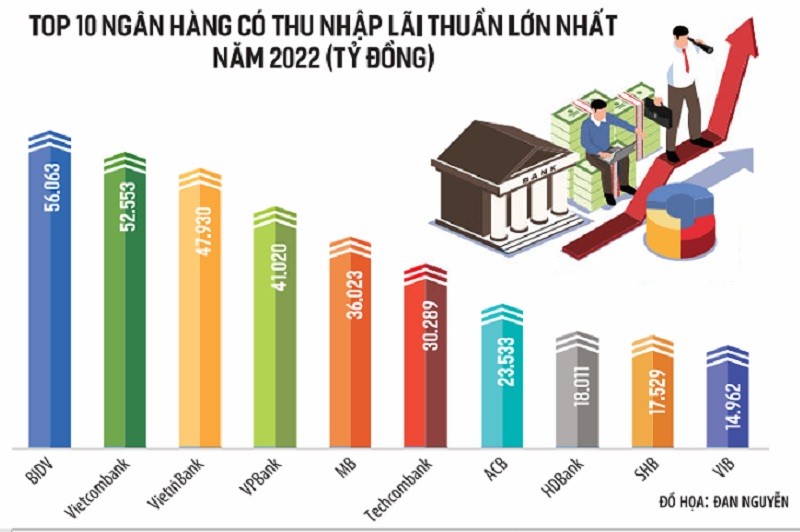

Năm 2022, nhiều ngân hàng ghi nhận tín dụng tăng trưởng mạnh nhất trong vòng nhiều năm trở lại đây. Tại Vietcombank, tín dụng tăng 19,5% giúp thu nhập lãi thuần đạt tới 52.553 tỷ đồng, tăng 26,2% so với năm 2021. Thu nhập lãi thuần tăng mạnh trong khi trích lập dự phòng rủi ro giảm tới 17,5%, còn 9.446 tỷ đồng là nguyên nhân chính giúp Vietcombank tăng trưởng lợi nhuận tới hơn 36%, giữ vững vị trí quán quân lợi nhuận, bỏ xa các ngân hàng khác.

Tại BIDV - ngân hàng có thị phần cho vay lớn nhất - thu nhập lãi thuần lên tới 56.063 tỷ đồng, tăng gần 20%. Dự phòng rủi ro giảm 18,6%, về chỉ còn gần 24.000 tỷ đồng, giúp BIDV đạt được tốc độ tăng trưởng lợi nhuận lên tới 70%, mức cao nhất trong số các ngân hàng lớn trên thị trường.

Tại một số ngân hàng có tăng trưởng thu nhập lãi thuần khiêm tốn, mức tăng trưởng lợi nhuận cũng thấp hơn nhiều so với mặt bằng chung. Chẳng hạn, thu nhập lãi thuần năm 2022 của Techcombank chỉ tăng 13,5% khiến lợi nhuận trước thuế chỉ tăng vỏn vẹn 10%. Tại ACB, thu nhập lãi thuần năm 2022 dù tăng 26,6%, nhưng lợi nhuận tăng tới 43% chủ yếu do giảm trích lập dự phòng. ACB chỉ phải trích lập dự phòng 70 tỷ đồng, tăng 8% so với năm 2021. Các ngân hàng có tốc độ tăng trưởng lợi nhuận cao còn lại như VPBank, MB, SHB… đều nhờ tăng trưởng tín dụng cao.

Bên cạnh mảng kinh doanh chính là tín dụng, năm 2022, các ngân hàng thương mại tiếp tục ghi nhận doanh thu lớn trong mảng dịch vụ, đặc biệt là khối ngân hàng TMCP tư nhân. Lãi thuần từ mảng dịch vụ của VPBank tăng 58,6%, Techcombank tăng 33,6%, SHB tăng 51%, HDBank tăng hơn 53%, ACB tăng 21,8%... Trong khi đó, với một số ngân hàng như Vietcombank, BIDV, MB…, lãi thuần từ dịch vụ giảm nhẹ do giảm một số loại phí hỗ trợ khách hàng.

Một “điểm trừ” của bức tranh toàn cảnh ngân hàng năm 2022 là nợ xấu gia tăng. Tuy vậy, chất lượng tài sản của hệ thống ngân hàng đã tốt hơn nhờ vốn điều lệ và vốn chủ sở hữu được nâng cao, tỷ lệ bao phủ nợ xấu được cải thiện, Hệ số An toàn vốn (CAR) của các ngân hàng cũng cao hơn trước.