Dù Cục Dự trữ liên bang Mỹ (Fed) đã quyết định ngừng tăng lãi suất trong cuộc họp gần nhất và giá dầu sụt giảm mạnh làm giảm mối lo về lạm phát gia tăng, Chính phủ Mỹ nối lại đàm phán thương mại với Trung Quốc, nhưng những diễn biến từ bên ngoài vẫn chưa đủ sức kéo thị trường chứng khoán trong nước sôi động hơn.

Ông Đỗ Bảo Ngọc, Phó tổng giám đốc Công ty Chứng khoán Kiến Thiết Việt Nam cho rằng, theo quy luật, khối ngoại thường không giải ngân nhiều vào cuối năm – thời điểm trước kỳ nghỉ Giáng sinh và Tết.

Năm nay, cộng thêm diễn biến lãi suất USD có xu hướng tăng, khiến dòng vốn ngoại phần nào rút ra khỏi các thị trường mới nổi. Thị trường chứng khoán Việt Nam được đánh giá là chịu sự tác động thấp nhất của động thái rút vốn này, nhưng nếu khối ngoại không giải ngân thêm cũng là yếu tố không thuận lợi cho thị trường.

Các thị trường chứng khoán trên thế giới đều đang có sự suy giảm, kể cả thị trường lớn là Mỹ, diễn biến này cũng ảnh hưởng đến thị trường Việt Nam. Tổng hòa các yếu tố, ông Ngọc cho rằng, khó có thể kỳ vọng lớn ở việc khối ngoại sẽ cải thiện giao dịch trong khoảng thời gian này.

Tuy nhiên, theo ông Ngọc, khả năng vào quý I/2019 sẽ tích cực hơn bởi yếu tố chu kỳ - hàng năm khối ngoại đều giải ngân khá tốt, mua ròng nhiều trong thời gian này. Ngoài ra, trong năm 2018, Fed đã có nhiều đợt tăng lãi suất khiến việc rút vốn tại các thị trường mới nổi sẽ rõ rệt hơn về cuối năm, nhưng cũng chính vì vậy, khả năng năm 2019, tốc độ tăng lãi suất có thể sẽ giãn ra, ảnh hưởng từ lãi suất tăng lên dòng vốn ngoại cũng sẽ ít đi.

Đồng thời, bắt đầu một kế hoạch kinh doanh mới, dòng vốn ngoại, nhất là từ các quỹ đầu tư cũng phải tìm nơi để đầu tư sinh lời và áp lực giải ngân là đáng kể.

Nhìn về dài hạn, ông Ngọc cho rằng, thời kỳ “tiền rẻ” đã qua, các nền kinh tế đang quay về thời kỳ bình thường hóa lãi suất. Các nước lớn cũng sẽ tăng dần lãi suất, câu chuyện đầu tư sẽ đi vào thực chất hơn, chọn lọc hơn. Điều này đồng nghĩa với việc doanh nghiệp tăng trưởng tốt mới thu hút được vốn, khó có chuyện “lên là lên cả làng”.

Chỉ số VN-Index đã giảm khá sâu so với mức đỉnh lịch sử 1.200 điểm được lập trong tháng 4/2018, hiện dao động quanh mốc 900 điểm với thanh khoản thu hẹp. Ông Ngọc nhận định, thị trường có thể gần hình thành vùng cân bằng, nhưng để tăng trưởng mạnh mẽ trong giai đoạn cuối năm là khó.

Ngoài các yếu tố trên thì khoảng cuối năm, các ngân hàng, công ty chứng khoán cũng có xu hướng thu hẹp danh mục cho vay, quỹ đầu tư cũng tuân thủ nguyên tắc chốt lời. Ẩn số vẫn là thị trường chứng khoán thế giới, nếu xuất hiện yếu tố đột biến và không tích cực, chắc chắn, thị trường chứng khoán Việt Nam sẽ diễn biến cùng chiều.

Báo cáo mới nhất của MBS cho rằng, môi trường kinh tế vĩ mô năm 2019 sẽ không hỗ trợ mạnh mẽ cho thị trường chứng khoán như trong năm 2018.

Tuy nhiên, về cơ bản kinh tế vĩ mô vẫn ổn định và không có diễn biến nào vượt tầm kiểm soát. Mức độ tác động của biến số vĩ mô 2019 lên thị trường chứng khoán sẽ là trung tính. Đối với tỷ giá, MBS nhận định, năm 2017 và 2018, Việt Nam có nguồn cung ngoại tệ rất lớn từ các thương vụ bán vốn nhà nước tại các công ty lớn như Sabeco, PV Power… Dự báo, tỷ giá VND/USD sẽ điều chỉnh tăng tăng dưới 3% trong năm 2019.

Tương tự, ông Vũ Minh Đức, Trưởng phòng cao cấp, Phòng Nghiên cứu và phân tích, Công ty Chứng khoán Bản Việt (VCSC) cũng cho rằng, giai đoạn cuối năm thường không phải nhịp rót vốn của dòng vốn ngoại.

Chu kỳ giải ngân thường là tháng 1 đến tháng 4 hàng năm. Đây là khoảng thời gian các doanh nghiệp rục rịch cho kế hoạch hoạt động cả một năm và tổ chức đại hội đồng cổ đông; các chỉ tiêu của Chính phủ cũng sẽ lần lượt công bố.

Thị trường chứng khoán sẽ phản ánh trước thông tin, do vậy, đầu năm các dòng vốn đã tranh thủ tìm cơ hội giải ngân tốt. Chưa kể đến, thị trường chứng khoán Việt Nam đã giảm khá mạnh, đưa P/E về vùng 16 lần, tương đối hấp dẫn để giải ngân.

Đối với động thái của Fed, VCSC cho rằng, dường như họ vẫn khá kiên quyết cho các đợt nâng lãi suất trong năm 2019. Áp lực tăng lãi suất sẽ diễn ra ở nhiều quốc gia hơn, gây sức ép đến các thị trường mới nổi, trong đó có Việt Nam.

Tuy nhiên, điều này cũng đã được các quỹ “đưa vào kế hoạch” nên sẽ có sự chủ động hơn. Riêng thị trường chứng khoán Việt Nam sẽ có câu chuyện riêng, khác biệt so với các thị trường khác, như là nâng hạng thị trường, các đợt thoái vốn lớn…. do vậy, dòng vốn ngoại năm sau vẫn khá ổn định.

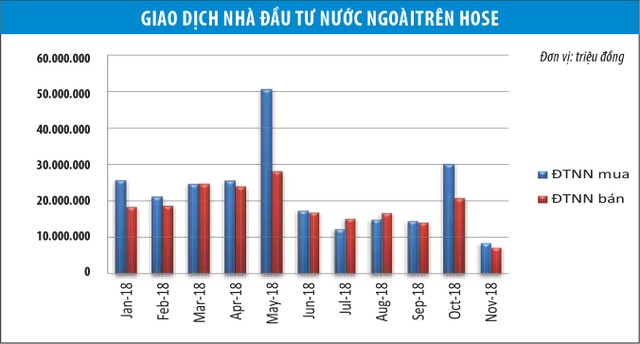

Kết phiên 21/11, khối ngoại tiếp tục có phiên bán ròng mạnh vi giá trị 220 tỷ đồng. Trong đó, trên HOSE, khối ngoại có phiên bán ròng thứ 8 liên tiếp với 2,89 triệu cổ phiếu, tương ứng giá trị 179,75 tỷ đồng. Còn trên HNX, khối ngoại cũng bán ròng khá mạnh với 2,48 triệu cổ phiếu, tương ứng giá trị 43,37 tỷ đồng.

Theo số liệu từ IndexUniverse, VNM ETF bị rút vốn 3,84 triệu USD trong thời gian 12-16/11/2018. Qua đó, tổng lượng vốn từ đầu năm đến nay giảm còn 30,4 triệu USD, nâng lượng vốn bị rút ra trong quý IV/2018 là 15,85 triệu USD.