Theo dữ liệu thống kê trên Bloomberg, có trên 120 mã tăng giá trên 50%. Ông Hoàng Công Tuấn, Trưởng bộ phận Kinh tế, Công ty Chứng khoán MB (MBS) cho rằng, TTCK Việt Nam đã có sự phát triển cơ bản về chất khi dòng tiền thông minh có sự chọn lọc và phân hóa rất cao.

Hiện tượng thị trường tăng nhẹ trong giai đoạn đầu năm và dao động trong biên độ hẹp các tháng gần đây có nguyên nhân đến từ sự thận trọng của dòng tiền đổ vào thị trường cổ phiếu. Trong khi đó, dòng tiền đổ vào kênh trái phiếu, bao gồm trái phiếu chính phủ và trái phiếu doanh nghiệp đang khá dồi dào và sôi động. Theo ông, nguyên nhân nào dẫn tới hiện tượng này?

Trên thực tế, không chỉ tại Việt Nam, mà xu hướng dòng vốn đầu tư đổ vào các thị trường trái phiếu đang xảy ra trên toàn cầu.

Trước các rủi ro biến động trong môi trường kinh tế vĩ mô toàn cầu, bao gồm cuộc chiến tranh thương mại Mỹ - Trung, sự suy giảm tăng trưởng tại một số nền kinh tế lớn như Trung Quốc, Ðức và Anh, các nhà đầu tư có xu hướng ưu tiên lựa chọn kênh trái phiếu để đảm bảo sự an toàn.

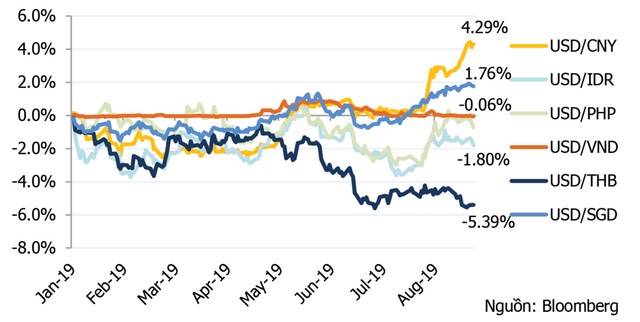

Riêng tại Việt Nam, mặc dù lợi suất trái phiếu chính phủ đã giảm kể từ đầu năm đến nay, song vẫn hấp dẫn các nhà đầu tư do môi trường kinh tế Việt Nam là một điểm sáng trong khu vực trong bối cảnh rủi ro toàn cầu tăng lên với tăng trưởng GDP ở mức cao, tỷ giá hối đoái ổn định, lạm phát được kiểm soát và cán cân thương mại thặng dư.

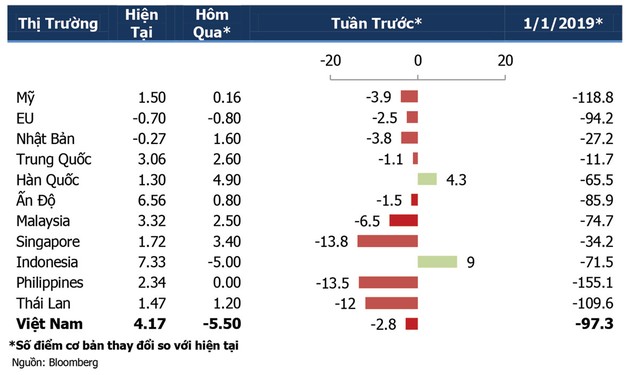

Bên cạnh đó, lợi suất trái phiếu chính phủ Việt Nam vẫn đang khá hấp dẫn với mức lợi suất trái phiếu kỳ hạn 10 năm ở mức 4,17%/năm, so với các quốc gia đang phát triển chỉ thấp hơn Indonesia (7,33%/năm) và Ấn Ðộ (6,56%/năm), trong khi cao hơn Thái Lan (1,47%/năm), Philippines (2,34%/năm), Malaysia (3,32%/năm) (xem bảng).

Lợi suất TPCP 10N tại một số quốc gia tính đến ngày 30/8/2019.

Hiện tại, dòng tiền đang khá dồi dào trên thị trường trái phiếu, song vẫn thận trọng trên thị trường cổ phiếu khiến nhiều nhà đầu tư băn khoăn. Tuy nhiên, tôi nghĩ, cần có một góc nhìn khác về vấn đề này.

Góc nhìn khác là gì? Liệu nhà đầu tư có thể kỳ vọng xu hướng đi ngang của thị trường sẽ sớm kết thúc?

TTCK trong nước từ đầu năm đến nay đã tăng 9,6% tính theo chỉ số VN-Index, tuy nhiên, theo quan sát của chúng tôi trong khoảng 1,5 năm trở lại đây, sự tăng trưởng của thị trường phần nhiều được cấu thành bởi các mã cổ phiếu xuất sắc, phần còn lại có lượng giao dịch thấp hoặc không nhận được sự quan tâm đáng kể của nhà đầu tư.

Có thể thấy, TTCK đã có sự thay đổi cơ bản về chất khi các nhà đầu tư tỏ ra cẩn trọng và chọn lọc hơn rất nhiều trong hoạt động đầu tư.

Theo dữ liệu từ Bloomberg, từ đầu năm đến nay, sàn HOSE có 20 mã tăng giá trên 50%, sàn HNX có trên 30 mã tăng giá trên 50% và sàn UPCoM có khoảng 70 mã tăng giá trên 50%.

Tỷ giá một số đồng tiền trong khu vực so với USD.

Dòng tiền thường tập trung vào các mã tốt do nhà đầu tư ngày càng hiểu biết hơn, sự chọn lựa giải ngân theo đó cũng kỹ càng hơn. Thị trường không còn hiện tượng cùng tăng, cùng giảm, mà có sự phân hóa cao.

Nhưng hiện tượng như tăng theo dòng cổ phiếu, tăng theo thị trường mà thiếu thông tin tích cực về hoạt động kinh doanh đã giảm. Thực tế này có thể khiến một số nhà đầu tư chưa kịp thích ứng cảm thấy khó thu được lợi nhuận trên thị trường. Tuy nhiên, đây là xu hướng phát triển lành mạnh của TTCK.

Kể từ năm 2012 đến nay, chỉ số VN-Index vẫn trong xu hướng đi lên và đã tăng 627 điểm kể từ thời điểm đầu năm 2012.

Trong quá trình đi lên của TTCK, vẫn có những thời điểm thị trường có các nhịp điều chỉnh, song cuối cùng, xu hướng chủ đạo của thị trường vẫn là tăng khi nền kinh tế duy trì được trạng thái tích cực.

Nếu quan sát kỹ thị trường trong thời gian gần đây, có thể thấy, TTCK Việt Nam không còn những nhịp dao động mạnh và dễ dàng như cách đây 3 - 4 năm.

Tâm lý nhà đầu tư đã trở nên vững vàng hơn nên có nhiều thời điểm TTCK quốc tế biến động mạnh bởi các thông tin tiêu cực, song TTCK Việt Nam cũng chỉ chịu ảnh hưởng tâm lý nhẹ trong 1 - 2 phiên rồi trở lại nhịp điệu ổn định vốn có.

Với cách nhìn nhận này, tôi cho rằng, nhà đầu tư nên thích ứng với xu hướng mới này của TTCK, coi đó như sự vận động tất yếu của TTCK và nên có tầm nhìn dài hạn hơn trong hoạt động đầu tư.

Có một thực tế là thanh khoản trên thị trường cổ phiếu đang giảm khá mạnh, giảm khoảng 30% kể từ đầu năm đến nay. Ðây có phải là một thực trạng đáng lo ngại, theo ông?

So với thời điểm cuối năm 2017 và đầu năm 2018, thanh khoản trên thị trường cổ phiếu đúng là đã suy giảm mạnh, nhưng so với thời điểm giữa năm 2017 trở về trước, mức thanh khoản hiện nay 3.000 - 4.000 tỷ đồng/phiên trên sàn cổ phiếu cũng là ổn định, chứ không phải suy giảm.

Dòng tiền chảy vào thị trường cổ phiếu đến từ 2 thành phần, nhà đầu tư nước ngoài chiếm khoảng 15 - 18% tổng giá trị giao dịch trên TTCK, phần còn lại là nhà đầu tư trong nước.

Ðối với dòng vốn nước ngoài, từ đầu năm đến nay, khối ngoại vẫn mua ròng trên TTCK Việt Nam khoảng 10.500 tỷ đồng, thể hiện niềm tin và sự lạc quan của các nhà đầu tư nước ngoài vào triển vọng của nền kinh tế Việt Nam.

Với dòng vốn trong nước, do quan điểm điều hành chính sách tiền tệ thận trọng của Ngân hàng Nhà nước đặt yếu tố ổn định kinh tế vĩ mô lên hàng đầu, nên dòng vốn nóng khó có khả năng quay trở lại TTCK như thời điểm đầu năm 2018.

Trong bối cảnh môi trường vĩ mô toàn cầu có nhiều biến động, việc Ngân hàng Nhà nước chủ động thận trọng trong công tác điều hành chính sách như điều chỉnh giảm tăng trưởng tín dụng từ 18% xuống 14%, giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn theo lộ trình xuống 30% là hợp lý nhằm ổn định vĩ mô và giảm rủi ro cho hệ thống ngân hàng.

Chúng tôi kỳ vọng khi giá trị đồng nội tệ được giữ ổn định, triển vọng tăng trưởng tiếp tục khả quan sẽ tiếp tục là điều kiện quan trọng thu hút dòng vốn ngoại trong dài hạn.

Khi thị trường quốc tế tích cực hơn, dòng tiền quốc tế chảy mạnh hơn thì thanh khoản trên thị trường cổ phiếu Việt Nam sẽ khả quan trở lại.

Với việc Sở Giao dịch chứng khoán TP. HCM mới công bố 3 bộ chỉ số mới xoay quanh nhóm cổ phiếu tốt, nếu thị trường có thêm vài quỹ ETF nữa phát triển trên các chỉ số này thì liệu có xảy ra tình trạng dòng tiền đầu tư trực tiếp vào cổ phiếu và đầu tư gián tiếp qua quỹ ETF sẽ ngày càng tập trung vào các mã mạnh, mã khác sẽ ngày càng bị… bỏ rơi?

Thực tế trên cho thấy, các mã cổ phiếu trên TTCK luôn phải chịu sự sàng lọc mạnh mẽ trong dài hạn. Dòng tiền đầu tư có xu hướng ngày càng khôn ngoan hơn và chỉ chọn lựa vào các mã cổ phiếu tốt nhất.

Theo đó, chỉ những doanh nghiệp có hoạt động cốt lõi tốt, minh bạch, triển vọng tăng trưởng cao và xây dựng được niềm tin với nhà đầu tư mới huy động được vốn.

Khi thị trường tăng, không có nghĩa mọi nhà đầu tư đều được hưởng lợi, mà chỉ có những nhà đầu tư có sự chọn lựa khôn ngoan mới được hưởng lợi. Ðó là câu chuyện của TTCK hiện đại và Việt Nam cũng đang đi theo xu hướng này.

TTCK Việt Nam có rất nhiều mã cổ phiếu yếu, thậm chí có hàng trăm cổ phiếu penny (giao dịch rất thấp hoặc không có giao dịch, giá chỉ vài trăm đồng). Theo ông, nhà quản lý có nên có giải pháp mạnh để “cắt” bớt đi các hàng hóa chất lượng kém trên thị trường?

Nhà đầu tư trả giá tốt cho các cổ phiếu tốt, đó là diễn biến đáng mừng trên TTCK Việt Nam. Bên cạnh đó, đã và sẽ có nhiều mã cổ phiếu yếu ngày càng không nhận được dòng tiền đầu tư, cũng đồng nghĩa với việc các doanh nghiệp phát hành những mã này không thể huy động được vốn.

Những doanh nghiệp có triển vọng yếu, thông tin kém minh bạch niêm yết trên sàn sẽ rất khó huy động vốn hoặc khiến giá cổ phiếu tăng khi năng lực đầu tư và nhận thức của các nhà đầu tư đã gia tăng đáng kể so với trước đây.

Sự thông minh của nhà đầu tư thể hiện qua sự lựa chọn ngày càng khắt khe, nhìn sâu vào bản chất doanh nghiệp trong quá trình đầu tư. Ðiều này sẽ tạo nên sức mạnh thúc đẩy quá trình đào thải tự nhiên các doanh nghiệp yếu kém trên TTCK. Tôi cho rằng, không cần phải có giải pháp hành chính nào can thiệp vào vấn đề này cả.