Những diễn biến đáng chú ý

Ghi nhận đến ngày 6/6/2024, trong tháng 5, thị trường đón nhận 26 đợt phát hành mới với tổng giá trị đạt 23.200 tỷ đồng, tăng 20,6% so với tháng trước đó và tăng 6,1 lần so với cùng kỳ năm trước.

Sự tăng trưởng này chủ yếu đến từ nhóm ngành tổ chức tín dụng với 19 đợt phát hành, trị giá 16.500 tỷ đồng (tăng 76,8% so với tháng trước đó), với BIDV (BID) và Techcombank (TCB) sở hữu lượng phát hành lớn nhất là 5.300 tỷ đồng và 3.000 tỷ đồng.

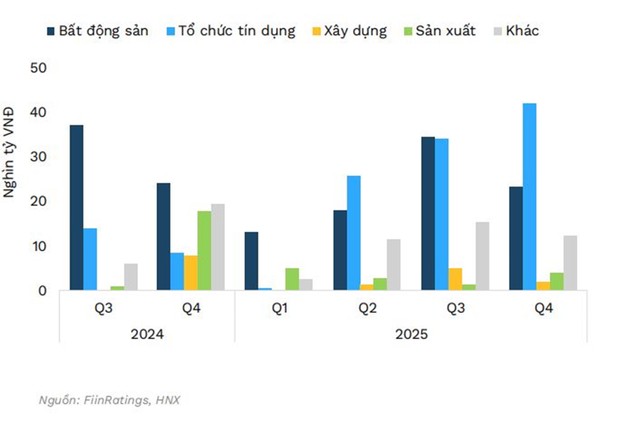

Tận dụng môi trường lãi suất thấp, các tổ chức tín dụng tăng cường phát hành trái phiếu để củng cố các tỷ lệ về an toàn vốn, vốn trung - dài hạn và đáp ứng nhu cầu vốn chuẩn bị cho tăng trưởng tín dụng nửa cuối năm, hướng tới hoàn thành mục tiêu tăng trưởng 14 - 15% cả năm của Ngân hàng Nhà nước (đồ thị 1).

|

Thị trường sơ cấp trong tháng 5/2024 tiếp tục tăng trưởng cả về số đợt và giá trị phát hành. |

Mặt khác, nhóm ngành bất động sản ghi nhận tổng giá trị phát hành là 6.200 tỷ đồng (giảm 30,3% so với tháng trước đó).

Các nhóm ngành khác cũng chứng kiến xu hướng phát hành thấp hơn so với đỉnh điểm tháng 3/2024. Trái phiếu mới phát hành chủ yếu tập trung ở các kỳ hạn 2 - 3 năm và 7 - 8 năm.

Trái phiếu của các tổ chức tín dụng có kỳ hạn bình quân là 5 năm và lãi suất bình quân là 5,4%/năm, cụ thể ngân hàng quốc doanh là BIDV phát hành trái phiếu kỳ hạn dài, trong khi các tổ chức tín dụng tư nhân chủ yếu phát hành kỳ hạn 3 năm.

Nhóm bất động sản chủ yếu ghi nhận loạt trái phiếu thuộc Vingroup với kỳ hạn bình quân 2 năm và và lãi suất phát hành 12 - 12,5%/năm, mục đích để cơ cấu nợ (đồ thị 2).

|

Áp lực đáo hạn đạt đỉnh trong quý III/2024 đối với nhóm bất động sản. |

Giá trị trái phiếu đáo hạn trong quý III và quý IV/2024 đạt lần lượt là 57.900 tỷ đồng và 77.400 tỷ đồng. Trong đó, áp lực thanh toán hiện hữu với nhóm ngành bất động sản trong quý III/2024 khi đạt giá trị 37.000 tỷ đồng, chiếm 64% tổng trái phiếu doanh nghiệp đáo hạn.

Một số lượng lớn doanh nghiệp trong thời gian qua đã có động thái xin giãn, hoãn thanh toán nợ gốc và sửa đổi kế hoạch mua lại trái phiếu, khiến áp lực thanh toán trước mắt được giải tỏa.

Từ đầu năm đến nay, thị trường ghi nhận thêm khoảng 20.000 tỷ đồng trái phiếu doanh nghiệp chậm trả, bao gồm 72% giá trị trái phiếu được giãn, hoãn thời gian đáo hạn từ 1 - 2 năm. Phương án trên tiếp tục giúp các doanh nghiệp có thêm thời gian để tập trung xử lý khó khăn về sản xuất - kinh doanh và cân đối dòng tiền trả nợ, đặc biệt với nhóm bất động sản, khi khả năng trả nợ còn thấp giữa bối cảnh thị trường nhà ở phục hồi chậm.

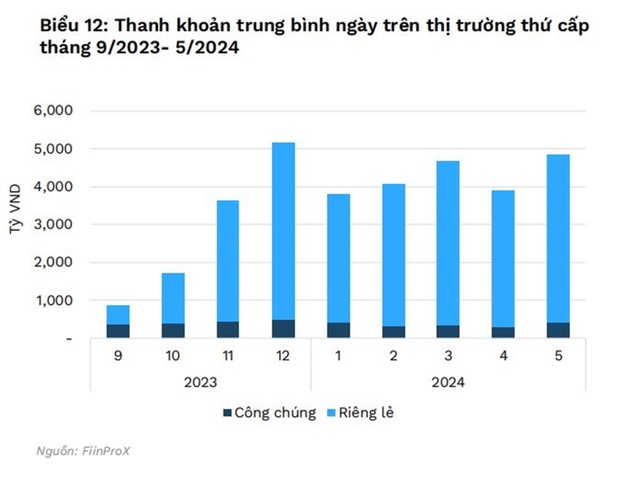

Trên thị trường thứ cấp, ghi nhận giá trị giao dịch khởi sắc ở các nhóm trái phiếu bất động sản và ngân hàng trong tháng 5/2024 (đồ thị 3).

|

Thanh khoản trung bình ngày trên thị trường thứ cấp từ tháng 9/2023 đến tháng 5/2024. |

Tổng giá trị giao dịch trái phiếu (cả trái phiếu phát hành ra công chúng và trái phiếu riêng lẻ) đạt hơn 106.000 tỷ đồng, tăng 43,7% so với tháng 4.

Khối lượng giao dịch qua hình thức khớp lệnh (với toàn bộ là trái phiếu phát hành ra công chúng) giảm 12,8% so với tháng 4 và chiếm tỷ trọng thấp trên tổng thanh khoản thị trường với chỉ 0,23%.

Thanh khoản trung bình ngày trong tháng 5 đạt 4.800 tỷ đồng, gấp 1,24 lần tháng trước đó. Nhóm ngành ngân hàng và bất động sản vẫn chiếm phần lớn khối lượng giao dịch của tháng, với tỷ trọng lần lượt đạt 51,3% và 23,4%.

Lượng trái phiếu ngân hàng được giao dịch tăng đột biến, hơn 80% so với tháng 4, duy trì vị thế hấp dẫn so với các ngành còn lại.

Trái phiếu bất động sản có khối lượng giao dịch tăng tới 18% trong bối cảnh dự báo cho thấy thị trường bất động sản đang bước vào chu kỳ mới với nhiều dự án được khởi động ở khu vực phía Nam như TP.HCM, Bình Dương, Vũng Tàu, Long An và khu vực miền Bắc ở các tỉnh và khu vực quanh Hà Nội.

Bất động sản có tín hiệu phục hồi cũng là tiền đề thúc đẩy cho các ngành nghề liên quan của nền kinh tế. Theo quan sát, giao dịch trái phiếu xây dựng và vật liệu tăng 23,4%, du lịch và giải trí tăng 88,6% trong tháng 5.

Nhóm trái phiếu ngân hàng có tỷ suất lợi tức dao động từ 5 - 9%, trong khi nhóm doanh nghiệp phi ngân hàng có tỷ suất lợi tức từ 7 - 13%. Tuy nhiên, chúng tôi cũng ghi nhận một số mã trái phiếu phi ngân hàng với lợi tức cao hơn nhiều mức phổ biến, cho thấy thị trường thứ cấp đang ngày càng phản ánh mức độ rủi ro vào việc định giá lãi suất trái phiếu.

Sẽ tăng tốc nửa cuối năm

Nhu cầu vốn tín dụng nói chung và phát hành trái phiếu sẽ có sự cải thiện đáng kể trong thời gian nửa cuối năm 2024. Sở dĩ chúng tôi đưa ra nhận định này nhờ vào tín hiệu phục hồi của lĩnh vực sản xuất nói chung, thể hiện qua sự tăng trưởng nhập khẩu nguyên vật liệu trong các tháng gần đây.

Bên cạnh đó, chủ trương nới lỏng chính sách tiền tệ và tín dụng nhằm tiếp tục hỗ trợ phát triển kinh tế và sự hồi phục của doanh nghiệp. Đồng thời, tín hiệu phục hồi ở một số ngành chủ chốt, bao gồm bất động sản nhà ở phân khúc bình dân ở một số địa phương.

Cụ thể, nhập siêu trong tháng 5 và tháng 6 tăng mạnh, chủ yếu ở các mặt hàng tư liệu sản xuất, trong khi nhập khẩu các loại vật phẩm tiêu dùng giảm. Các mặt hàng nguyên vật liệu sản xuất chủ chốt như linh kiện điện tử, máy móc thiết bị, vải và kim loại đều tăng trưởng 2 chữ số so với cùng kỳ năm trước.

Nhập khẩu mạnh nguyên liệu đầu vào cho thấy tín hiệu phục hồi của lĩnh vực sản xuất nói chung cũng như nhu cầu huy động vốn doanh nghiệp sản xuất nói riêng. Hoạt động kinh doanh của các doanh nghiệp yếu đi đáng kể trong năm 2023 do thiếu đơn hàng, dẫn tới nhu cầu vay vốn suy giảm.

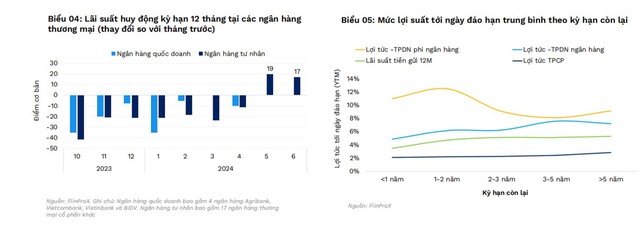

Lĩnh vực sản xuất phục hồi trong năm nay sẽ cải thiện mức độ hấp thụ vốn và tăng trưởng tín dụng chung của nền kinh tế. Dù vậy, xu hướng đảo chiều tăng của lãi suất tiết kiệm sẽ gây áp lực tăng lên chi phí trong thời gian tới nhất là đối với các trái phiếu trả lãi thả nổi (đồ thị 4 và 5).

|

Lãi suất huy động tại các ngân hàng tư nhân đã tạo đáy từ tháng 4, nhưng mặt bằng lãi suất tại các ngân hàng quốc doanh (nhóm Big4) vẫn đi ngang, do đó tạm thời chưa ảnh hưởng đến chi phí lãi đối với các trái phiếu có lãi coupon thả nổi (neo theo mức tham chiếu là lãi suất tiết kiệm trung bình của nhóm ngân hàng Big4).

Theo thống kê của FiinRatings, trong tháng 5 và tháng 6, lãi suất tiết kiệm 12 tháng trung bình của các ngân hàng tư nhân đã tăng lần lượt 19 điểm và 17 điểm cơ bản so với tháng liền trước.

Tuy nhiên, thanh khoản bớt dư thừa trong hệ thống cũng sẽ dẫn tới việc các ngân hàng quốc doanh tăng lãi suất huy động trong thời gian tới, gây rủi ro đối với các trái phiếu trả lãi theo cơ chế thả nổi.

Tổ chức phát hành sẽ phải đối mặt với chi phí lãi cao hơn và cần cân đối dòng tiền để trả lãi. Xu hướng lãi suất đảo chiều cũng sẽ là yếu tố quan trọng ảnh hưởng đến kế hoạch huy động qua kênh trái phiếu của các doanh nghiệp trong năm nay.

Ở chiều ngược lại, đây sẽ là yếu tố thúc đẩy việc phát hành trái phiếu dài hạn với lãi suất cố định trên nền lãi suất còn thấp như hiện nay, đặc biệt là các trái phiếu được bảo lãnh bởi các tổ chức quốc tế uy tín, hoặc những lô trái phiếu bởi các doanh nghiệp có xếp hạng tín nhiệm cao được chào bán cho các nhà đầu tư phi ngân hàng.

Trong đó, trái phiếu ngân hàng được kỳ vọng sẽ có một năm bận rộn hơn các năm trước, dự báo ngân hàng sẽ đẩy mạnh tăng trưởng tín dụng trong nửa cuối năm 2024.

Để đáp ứng tăng trưởng tín dụng, các ngân hàng đang có kế hoạch tăng vốn cổ phần hoặc vốn nợ, trong đó có trái phiếu doanh nghiệp. Ngoài ra, do các ngân hàng vẫn là nhà đầu tư chính của trái phiếu doanh nghiệp trong bối cảnh pháp lý và chính sách hiện nay, nên việc đa dạng hóa hình thức cấp vốn cho các doanh nghiệp của ngân hàng cũng sẽ làm tiền đề cho sự tiếp tục hồi phục của trái phiếu.

|

Ông Nguyễn Tùng Anh Trưởng bộ phận Dịch vụ tài chính bền vững, FinnRatings. |

Liên quan đến rủi ro mất giá đồng VND, áp lực này giảm nhưng vẫn còn lớn. Thực tế cho thấy, tỷ giá tiếp tục tăng mạnh trong tháng 5, tháng 6 và áp lực giảm giá VND vẫn còn lớn trước việc bán ròng mạnh của nhà đầu tư nước ngoài trên thị trường chứng khoán, môi trường lãi suất quốc tế chưa thể giảm nhanh và mạnh, dẫn đến sự kém hấp dẫn cho dòng vốn đầu tư gián tiếp và trạng thái tài khoản vốn của Việt Nam.

Việc kiểm soát thị trường vàng và các biện pháp mạnh mẽ của Ngân hàng Nhà nước trong thời gian qua sẽ góp phần ổn định tỷ giá trong thời gian tới.

Cũng cần lưu ý rằng, thị trường trái phiếu doanh nghiệp ở Việt Nam hiện nay thiếu sự tham gia của các nhà đầu tư nước ngoài, mặc dù họ đã thể hiện sự quan tâm lớn đối với loại hình đầu tư cố định này.

Vì vậy, tình trạng tỷ giá neo cao làm cho các khoản đầu tư vào trái phiếu doanh nghiệp trở nên kém hấp dẫn hơn so với thực tế, đồng thời tạo ra rào cản làm chậm tiến trình gia nhập thị trường của các chủ thể nước ngoài.

Trước sự hồi phục của kinh tế vĩ mô, chúng tôi dự báo nhu cầu đi vay và phát hành trái phiếu của doanh nghiệp sẽ tăng tốc trong nửa cuối năm 2024, giúp tăng trưởng tín dụng hoàn thành mục tiêu 14 - 15% cả năm của Ngân hàng Nhà nước.

Đồng thời, các ngân hàng sẽ cần phát hành một lượng lớn trái phiếu tăng vốn cấp 2. Tuy nhiên, theo ghi nhận của chúng tôi, tính đến ngày 10/6/2024, mới có một số ít ngân hàng công bố kế hoạch với ngày phát hành cụ thể với tổng giá trị khoảng 3.000 tỷ đồng.

Đối với các doanh nghiệp phi ngân hàng, kế hoạch phát hành sẽ phụ thuộc vào tình hình vĩ mô cũng như môi trường lãi suất.