Điều này khiến nhiều người tham gia thị trường cho rằng, sự thua lỗ của mình xuất phát từ nguyên nhân thị trường bị bóp méo. Khi đi vào phân tích kỹ lưỡng, có lẽ những nhà đầu tư thua lỗ nên tự trách mình nhiều hơn, bởi số đông không phải lúc nào cũng đúng.

Từ những biến động mạnh quanh thời gian đáo hạn… và có thể chọn đứng ngoài

Hơn 2 năm vận hành, TTCK phái sinh tại Việt Nam đã thể hiện rõ nét đặc tính cực kỳ biến động và gây bất ngờ đối với nhiều nhà đầu tư. Ðiều này khiến không ít nhà đầu tư nhỏ lẻ rơi vào trạng thái bị động và đây là lý do chính dẫn đến thua lỗ. Với những biến động như vậy, có không ít nhà đầu tư đặt ra nghi vấn các ngày đáo hạn phái sinh có thể bị chi phối và trục lợi từ một số “tay to” trên thị trường.

Tuy nhiên, nếu nhìn vào con số thống kê chính xác thì sẽ thấy, thực tế không hẳn như vậy. Trong các phiên đáo hạn, mặc dù thị trường có sự biến động nhiều hơn, nhưng khó có thể nói là sự biến đông trong phiên đáo hạn có chênh lệch quá mức so với các phiên giao dịch bình thường.

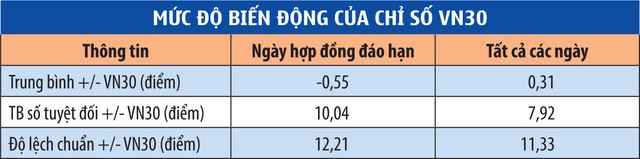

Cụ thể, nếu tính trung bình mức độ tăng/giảm về điểm số thì các phiên đáo hạn có mức thay đổi -0,55 điểm, nghĩa là không phải quá lệch theo hướng giảm, trong khi đó nếu tính chung tất cả các phiên giao dịch, mức thay đổi VN30 trung bình là 0,31 điểm/phiên. Nếu tính theo số tuyệt đối mức độ tăng giảm, mức chênh lệch lớn hơn khi trong ngày đáo hạn có sự thay đổi khoảng 10 điểm/phiên, nhưng nếu tính chung các phiên, độ thay đổi cũng không nhỏ, lên đến 8 điểm/phiên.

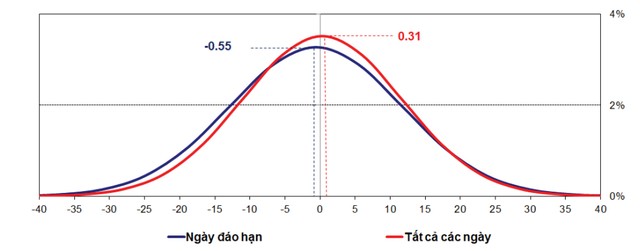

Thống kê kể trên là minh chứng rõ nét nhất cho thấy, sự khác biệt giữa phiên đáo hạn và các phiên giao dịch thông thường là không lớn. Nếu thể hiện lên biểu đồ phân phối sự thay đổi điểm số có thể càng thấy rõ hơn điều này, khi hai biểu đồ phân phối là cực kỳ sát với nhau.

Thực tế ở các thị trường khác trên thế giới, không riêng gì chứng khoán, hiện tượng thị trường biến động trong phiên đáo hạn là chuyện bình thường và không mới. Thậm chí, thuật ngữ “Hiệu ứng ngày đáo hạn” cũng trở nên phổ biến. Nếu bạn tìm kiếm thuật ngữ này bằng tiếng Anh với cụm từ “expiry date affect” sẽ ra hàng loạt tài liệu nghiên cứu học thuật cũng như các bài báo nói về hiện tượng này trên thế giới.

Sự gia tăng biến động tại ngày đáo hạn được quan sát trên nhiều loại tài sản và với sản phẩm xuất phát từ sự tất toán vị thế của nhà đầu cơ và nhà kinh doanh chênh lệch giá. Với các chứng quyền sắp đáo hạn trong thời gian tới (các chứng quyền 3 tháng), hiện tượng biến động ngày đáo hạn cũng sẽ khó tránh khỏi.

Với tính chất thị trường như vậy, nhà đầu tư có thể lựa chọn ra khỏi số đông bằng cách không tham gia thị trường ở những thời điểm này, hoặc chọn mã có kỳ hạn xa hơn. Còn khi tham gia, đương nhiên phải chấp nhận cuộc chơi với tính chất rủi ro cao kèm lợi nhuận cao.

Số đông không phải lúc nào cũng đúng…

Hợp đồng tương lai là sản phẩm có thể mua bán trong ngày với khung thời gian giao dịch rất ngắn. Nhiều nhà đầu tư chọn cách lướt sóng trong phiên với sản phẩm này và bám rất sát bảng điện. Một kỹ thuật mà nhiều nhà đầu tư chọn và chắc hẳn tác động rất lớn đến tâm lý của những người giao dịch, đó là quan sát lệnh trên thị trường.

Ðối với phần đông, sự chủ động của lệnh mua, lệnh bán được sử dụng để ra quyết định và sự chủ động của bên mua hay bên bán sẽ tác động lớn đến tâm lý của người giao dịch trong phiên. Nhưng có một thực tế, nếu nhìn lại có thể khiến nhiều nhà đầu tư bất ngờ: Bên chủ động không phải người chiến thắng!

Phái sinh Việt Nam - Bên Mua luôn chủ động nhưng không phải lúc nào cũng đúng.

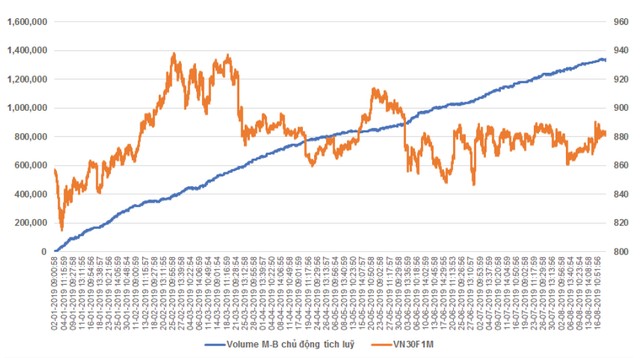

Một thống kê được người viết ghi nhận theo diễn biến thị trường được thể hiện ở hình bên phải. Các lệnh mua và bán chủ động được theo dõi theo khung thời gian từng phút và được tính tích luỹ từ đầu năm 2019 đến thời điểm hiện tại. Trên thị trường phái sinh, các lệnh chủ động thiên hoàn toàn về hướng mua, điều này thể hiện tâm lý số đông thường hưng phấn theo chiều mua lên, còn lại khá dè dặt với chiều bán xuống.

Lệnh mua chủ động áp đảo và tính ròng từ đầu năm 2019, lệnh mua-bán ròng chủ động chênh lệch lên đến hơn 1,3 triệu hợp đồng. Thị trường cao hơn đầu năm một chút, tuy nhiên có những giai đoạn thị trường giảm, lệnh mua lên vẫn chiếm ưu thế. Ðiều này cho thấy, xem bảng điện chưa hẳn đã là cách tốt để ra quyết định giao dịch, không xem bảng điện cũng có thể là cách để đứng ngoài số đông.

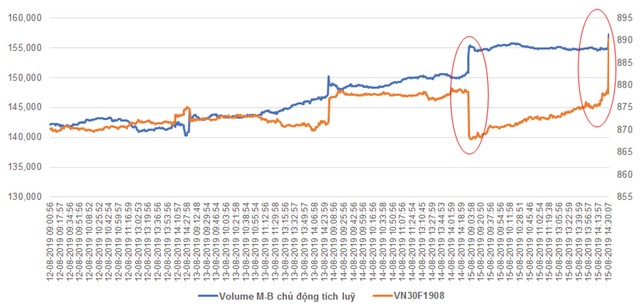

Biểu đồ VN30F1908 trong tuần đáo hạn - Hoảng loạn đầu phiên 15/8 xuất hiện dòng tiền chủ động mua gom trên TTCK phái sinh

Nguyên tắc quan trọng, không phản ứng theo số đông và tự tìm cho mình hướng giao dịch

Một trong những biểu hiện thể hiện tâm lý số đông và số đông không phải lúc nào cũng đúng đó là việc giao dịch theo thông tin. Việc hành động theo thông tin tiềm ẩn rủi ro rất cao. Như trong phiên đáo hạn ngày 15/8, nhà đầu tư đã phản ứng thái quá với thông tin TTCK Mỹ giảm mạnh, do hiện tượng đường cong lãi suất đảo ngược và rất nhiều nhà đầu tư tham gia vị thế bán.

Nhà đầu tư quên mất rằng, dù TTCK thế giới diễn biến xấu nhưng Việt Nam đang là một trong những thị trường khoẻ nhất thời điểm đó. Như hình bên dưới thể hiện ngay đầu phiên 15/8, chỉ số phái sinh giảm rất sâu, tuy nhiên có dòng tiền khéo léo hơn đã chủ động gia tăng vị thế mua trong sự hoảng loạn. Cuối phiên, thị trường phục hồi mạnh và tuần sau đó, câu trả lời đã rõ: VN30 tăng và tiệm cận ngưỡng 900 điểm.

Ví dụ trên cho thấy việc giao dịch theo những cảm xúc thông tin là rất rủi ro và nhà đầu tư phải thực sự tỉnh táo. Với những giai đoạn thị trường biến động mạnh, việc đứng ngoài số đông và tìm cho mình một phương pháp giao dịch riêng là điều cần thiết.