Nhịp điều chỉnh cần thiết

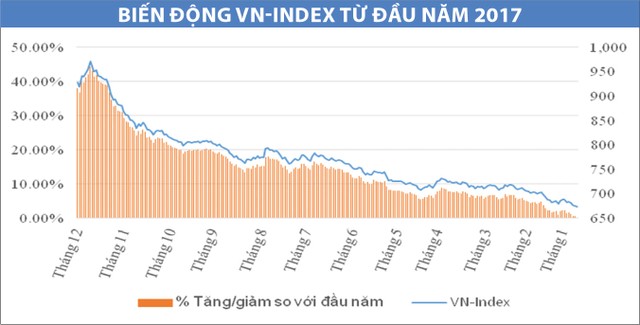

Sau 11 tháng tăng trưởng tích cực, các chỉ số thị trường chứng khoán (TTCK) Việt Nam đã sụt giảm trong những phiên đầu tháng 12/2017. Từ mức 970 điểm kết thúc phiên 4/12, VN-Index đã giảm còn 917,5 điểm khi đóng phiên 11/12, mất 52,5 điểm (5,4%) chỉ trong 5 phiên giao dịch, thậm chí trong phiên 12/12, VN-Index đã xuống dưới mức 900 điểm trước khi phục hồi về cuối phiên. Trên sàn HNX, HNX-Index cũng mất 4,97% trong cùng thời gian.

Không chỉ các cổ phiếu vốn hóa lớn giảm điểm, sắc đỏ bao trùm sang cả nhóm cổ phiếu vừa và nhỏ. Riêng sàn HOSE, trong phiên 5/12, có tới 189 mã giảm so với 109 mã tăng, trong phiên 11/12 - phiên giảm mạnh nhất của VN-Index từ đầu năm 2017, số mã giảm gấp tới 3 lần số mã tăng (217/77), áp lực bán khiến không chỉ các cổ phiếu đã tăng mạnh mà nhiều cổ phiếu hầu như chỉ đi ngang trước đó cũng giảm sâu.

Thị trường giao dịch tiêu cực xuất phát từ nhiều nguyên nhân như biến động lớn liên quan đến các cựu lãnh đạo Tập đoàn Dầu khí, dẫn đến các tin đồn khác về nhóm ngân hàng, áp lực margin ở mức cao, khối ngoại chuyển sang bán ròng từ giữa tháng 11...

Bên cạnh đó, việc thiếu thông tin hỗ trợ do mùa kết quả kinh doanh chưa đến, cùng câu chuyện thoái vốn nhà nước không đạt kỳ vọng khi SCIC chỉ bán thành công hơn 5% cổ phần tại VCG hay kế hoạch thoái vốn tại FPT, BMP, NTP bị trì hoãn cũng được xem là lý do khiến nhà đầu tư thận trọng và thị trường dễ dàng chao đảo khi đón nhận tin tức bất thường sau giai đoạn tăng nóng.

Tuy vậy, hầu hết báo cáo, nhận định của các công ty chứng khoán đều không quá bi quan về xu hướng thị trường trong trung - dài hạn. Báo cáo nhanh ngày 11/12/2017 của CTCP Chứng khoán Ngân hàng đầu tư và phát triển (BSC) nhận định: “Ở một chu kỳ tăng mạnh, những đợt điều chỉnh như hiện tại là cần thiết. Thị trường vẫn đang có những thông tin hỗ trợ, mặc dù tiêu cực trong ngắn hạn, nhưng vẫn có niềm tin các tin xấu sẽ được xử lý nhanh gọn để không ảnh hưởng lâu dài.

Tại bản tin ngày 12/12, CTCP Chứng khoán Bảo Việt (BVSC) cũng duy trì quan điểm tích cực về xu hướng thị trường ít nhất cho đến quý II/2018.

Cơ hội tích lũy cổ phiếu triển vọng

Trong giai đoạn giảm điểm, yếu tố tích cực là dòng tiền vẫn vận động không ngừng. Trong phiên “chao đảo” với biên độ hơn 30 điểm ngày 12/12, giá trị giao dịch khớp lệnh sàn HOSE vẫn tăng 35,6% so với phiên liền trước, tăng 18,5% so với trung bình tháng 11/2017. Tính đến hết phiên 12/12, GAS tăng 9,1% so với đầu tháng, PVD tăng 10,7% khi giá dầu thiết lập các đỉnh mới, CMG cũng tăng 44,5% sau thông tin đưa tuyến cáp mới vào vận hành.

Trước đó, thị giá CMG cũng đã tăng 58% trong tháng 11... Đây là dấu hiệu cho thấy, dòng tiền chưa rút ra khỏi thị trường mà chỉ quay vòng tìm kiếm cơ hội đầu tư tiềm năng hơn.

Bên cạnh các nhóm cổ phiếu ngân hàng, chứng khoán, thép, cao su… đang nhận được nhiều sự chú ý sau khi các doanh nghiệp ngành này sớm hoàn thành/vượt kế hoạch năm, nhóm các doanh nghiệp hoạt động theo dự án như bất động sản, xây dựng - xây lắp, phần mềm... cũng rất đáng quan tâm. Lý do là mùa nghiệm thu, bàn giao và quyết toán công trình rơi vào quý cuối năm và thường doanh nghiệp sẽ có nhiều đột biến.

Tại nhóm chứng khoán, theo thống kê của Ủy ban Chứng khoán nhà nước, trong tháng 10, giá trị giao dịch bình quân tăng 53,8% so với cùng kỳ 2016, tháng 11 tăng đến 82,37%. Mặc dù giảm hơn 5% trong những ngày đầu tháng 12, chỉ số VN-Index tính đến ngày 12/12 vẫn tăng 15,2% so với đầu quý.

Bên cạnh đó, các yếu tố bao gồm: doanh nghiệp sớm vượt kế hoạch lợi nhuận sau 9 tháng như SHS (vượt 148%), BSI (vượt 107%), VND (vượt 40,5%), TVS (vượt 50,9%), HCM (vượt 1,9%…; thêm nhiều cổ phiếu lên sàn; các thương vụ lớn như VNM, DIG, VRE… sẽ thực hiện trong quý IV cùng nhiều mã vốn hóa lớn phá đỉnh khiến doanh thu, lợi nhuận tại các mảng: tự doanh, môi giới, ký quỹ, tư vấn của các công ty chứng khoán tiếp tục được dự báo tăng trưởng mạnh trong quý IV, đặc biệt tại nhóm các doanh nghiệp Top đầu thị phần.

Tại nhóm cao su thiên nhiên, giá cao su bình quân tăng hơn 30% trong năm 2017 đã giúp nhiều doanh nghiệp như Phước Hòa (PHR), Đồng Phú (DPR), Tây Ninh (TRC), Thống Nhất (TNC) sớm vượt kế hoạch. Theo tính chu kỳ, giai đoạn cuối năm thường có mức sản lượng cao nhất, qua đó, nhà đầu tư không chỉ kỳ vọng kết quả cả năm vượt xa kế hoạch mà còn chờ đợi đột biến trong tỷ lệ cổ tức khi các doanh nghiệp trong ngành đều có lịch sử chi trả khá hào phóng. Mới đây, thông tin từ PHR cho biết, kết thúc 11 tháng, lợi nhuận trước thuế của Công ty đã vượt 17,65% kế hoạch cả năm.

Tại nhóm ngân hàng, ngoài biến động lợi nhuận, xử lý nợ xấu, việc giảm sở hữu chéo xuống dưới 5% theo Thông tư 36/2014 được dự sẽ báo khiến hoạt động thoái vốn tăng mạnh trong năm 2018 với một số cặp đang được chú ý như: VCB - EIB, EIB - STB, VCB - OCB, VCB - MBB…. Chưa kể, việc một số ngân hàng dự kiến lên sàn khiến câu chuyện tại nhóm này sẽ chưa hạ nhiệt và có nhiều hấp dẫn trong năm 2018.

Đối với nhóm cổ phiếu dầu khí, trong xu hướng giá dầu hồi phục và kỳ vọng tiếp tục duy trì đà tăng, nhiều cổ phiếu trong ngành đã đồng loạt được đánh giá tích cực.

Nhận định về cổ phiếu GAS của Tổng công ty Khí Việt Nam trong báo cáo ngày 7/12/2017, CTCP Chứng khoán Phú Hưng (PHS) cho rằng, sự phục hồi giá dầu cùng biên lợi nhuận cải thiện do giá vốn tăng chậm hơn so với giá bán đã giúp lợi nhuận sau thuế của GAS tăng trưởng trong 2017. Với giả định giá dầu sẽ tiếp tục đi ngang so với hiện tại và trung bình khoảng 60 USD/thùng, PHS dự phóng doanh thu của GAS tăng 22%, lợi nhuận sau thuế tăng 15% trong 2018, qua đó đưa khuyến nghị tăng tỷ trọng.

Trong báo cáo ngày 30/11, CTCP Chứng khoán TP. HCM (HSC) cũng đánh giá khả quan với mã PVS của Tổng CTCP Dịch vụ kỹ thuật dầu khí khi nhận định, chu kỳ lợi nhuận đã chạm đáy và nhiều khả năng phục hồi. Trước đó, các báo cáo của VDSC, BVSC, HSC, VCSC cũng đánh giá tích cực với kết quả kinh doanh của CTCP Khoan và dịch vụ khoan dầu khí (PVD), CTCP Vận tải dầu khí (PVT), Tập đoàn Xăng dầu (PLX) trong năm 2018.

Trong báo cáo chiến lược tháng 11, CTCP Chứng khoán rồng VIệt (VDSC) nhận định, quý đầu năm 2018 sẽ có “hiệu ứng tháng Giêng” rõ rệt, cộng với mùa công bố báo cáo tài chính năm cũng như mùa đại hội đồng cổ đông được xem là yếu tố hỗ trợ mạnh cho TTCK. Việc tích lũy cổ phiếu trong quý IV năm 2017 có xác suất cao sẽ giúp gặt hái lợi nhuận trong giai đoạn đầu năm tiếp theo.

Thị trường phái sinh thêm hấp dẫn

Bên cạnh thị trường cổ phiếu, trong bối cảnh cổ phiếu vốn hóa lớn tăng trưởng, TTCK phái sinh cũng là một kênh đầu tư hấp dẫn mà nhà đầu tư không nên bỏ qua.

Chính thức đưa vào giao dịch từ 10/8/2017, đến nay, thanh khoản của thị trường phái sinh đã tăng đáng kể so với thời điểm ban đầu. Thống kê của Sở Giao dịch chứng khoán Hà Nội (HNX) cho biết, trong tháng 11, tổng khối lượng hợp đồng giao dịch và giá trị giao dịch (theo quy mô danh nghĩa) tăng lần lượt 34,29% và 47,05% so với tháng 10.

Khối lượng giao dịch và giá trị giao dịch bình quân đạt 14.548 hợp đồng/phiên và 1.295 tỷ đồng/phiên, tăng 64,26% và 70,97%. Số lượng tài khoản tăng 23%, đạt 14.034 tài khoản. Khối lượng giao dịch của nhà đầu tư nước ngoài tăng gấp gần 5 lần. Giao dịch sôi động tạo cơ hội trải nghiệm và kiếm tiền trên thị trường mới.

Khi mà chứng khoán cơ sở chưa được bán khống, nếu như trước đây, khi thị trường giảm mạnh, nhà đầu tư đang giữ cổ phiếu chỉ có 2 lựa chọn hoặc “gồng” qua bão hoặc cắt lỗ và chờ mua lại (cover) ở giá rẻ hơn, còn với nhà đầu tư giữ tiền, lựa chọn tốt nhất là đứng ngoài chờ tín hiệu tạo đáy, thì hiện nay, với sản phẩm phái sinh hợp đồng tương lai VN30, nhà đầu tư có thể kiếm lời khi thị trường giảm nhờ vị thế “Short Positions”- Bán hợp đồng tương lai.

Việc xác định chỉ số tham chiếu dựa trên danh mục VN30 một mặt giúp loại trừ được những tác động nhiễu, đột biến của một vài mã và phản ánh sát xu hướng thị trường chung, mặt khác giúp giảm thiểu rủi ro làm giá của các đội lái.

Ngoài ra, ưu điểm là tỷ lệ ký quỹ thấp (dao động 10-15%), có thể mua/bán đóng vị thế trong ngày, không giới hạn thanh toán “T+” như cổ phiếu cũng giúp nhà đầu tư linh hoạt, chủ động hơn, có thể kiếm lời khi dự đoán đúng xu hướng chung.

Tuy nhiên, đòn bẩy cao trên thị trường phái sinh cũng là “con dao hai lưỡi” cần chú ý, nếu không kiểm soát và có chiến lược phù hợp, việc xác định sai xu hướng hoặc không đóng vị thế kịp thời có thể khiến tài khoản“cháy” dễ dàng hơn nhiều so với chứng khoán cơ sở.

Đợt tăng giá từ đầu năm 2017, đặc biệt trong tháng 11 đã đưa chỉ số VN-Index cùng nhiều cổ phiếu như VNM, ROS, SAB, VJC… thiết lập mức định giá (P/E) kỷ lục, khiến nhà đầu tư e ngại và khó khăn trong lựa chọn danh mục đầu tư. Trong bối cảnh đó, một đợt điều chỉnh được xem là cần thiết để dòng tiền tái khởi động chu kỳ đầu tư cũng như tìm kiếm cổ phiếu triển vọng mới. Bối cảnh vĩ mô tiếp tục ủng hộ là nền tảng cho nhà đầu tư đón đầu cơ hội hồi phục, tuy nhiên, việc chọn “đúng” cổ phiếu luôn là nhân tố quan trọng quyết định thành công của danh mục.