William O’Neil - nhà đầu tư sáng lập ra phương pháp đầu tư CANSLIM huyền thoại và là nhà sáng lập công ty môi giới William O’Nei & Company, Inc., sau nhiều năm đầu tư, đã rút ra các dấu hiệu thị trường đạt đỉnh như sau:

Thứ nhất, sau một giai đoạn tăng điểm của thị trường, khối lượng khớp lệnh gia tăng nhưng giá chứng khoán bắt đầu chững lại và không tăng điểm, biên độ biến động lớn.

Thứ hai, thị trường được phân làm ba nhóm cổ phiếu, nhóm cổ phiếu dẫn sóng, nhóm cổ phiếu thế vai và nhóm cổ phiếu đội sổ. Trong giai đoạn đầu của sóng, nhóm cổ phiếu dẫn sóng tạo đáy trước thị trường và hồi phục mạnh hơn thị trường, sau đó nhóm này dần đạt đỉnh và điều chỉnh trước thị trường. Trong khi đó, nhóm cổ phiếu thế vai và đội sổ lại bắt đầu tăng điểm khi nhóm dẫn sóng đạt đỉnh. Khi đó, các cổ phiếu thị giá thấp, đầu cơ và chất lượng kếm hút dòng tiền và tăng đểm mạnh.

Thứ ba, nhà đầu tư thực hiện trading, việc mua vào bằng chiến lược chọn hàng phá vỡ xu hướng “Break out” sau giai đoạn thành công và kiếm lời nhanh chóng. Sau đó bắt đầu mua vào các cổ phiếu và liên tục lỗ nhẹ hoặc cổ phiếu đi ngang liên tiếp với 3 tới 5 cổ phiếu mặc dù điểm số thị trường vẫn xanh.

Dựa trên các tiêu chí xác định đỉnh của William O’Neil, thị trường chứng khoán Việt Nam hiện tại với các diễn biến:

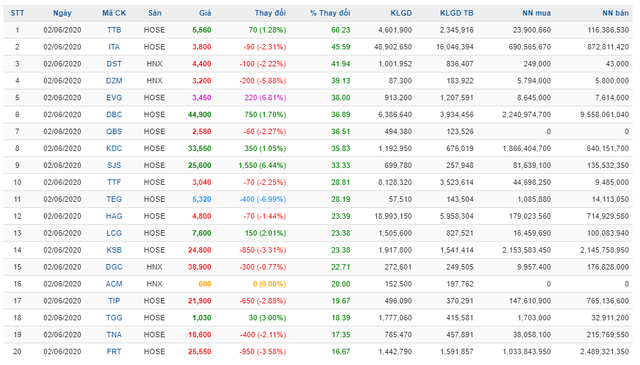

Trong thống kê 10 phiên trở lại đây, cổ phiếu sinh lời tốt nhất thuộc về chủ yếu các cổ phiếu thị giá thấp như CTCP Tập đoàn Tiến Bộ (Mã CK: TTB) tăng 60,23%, CTCP Đầu tư và Công nghiệp Tân Tạo (Mã CK: ITA) tăng 45,59%, CTCP Đầu tư Sao Thăng Long (Mã CK: DST) tăng 41,94%... trong khi hàng cơ bản không hề có trong nhóm cổ phiếu tăng điểm.

Bảng thống kê 20 cổ phiếu có tỷ suất sinh lời tốt nhất thị trường trong 10 phiên trở lại đây

Trong khi đó, hai chỉ số VN-Index và VN30 đều cho thấy tạo đáy vào đầu tháng 4, những cổ phiếu tạo đáy trước thị trường hoặc có câu chuyện kỳ vọng hưởng lợi khi nền kinh tế hồi phục đều bật tăng mạnh.

Cụ thể, nhóm cổ phiếu kỳ vọng chính sách đầu tư công của Chính phủ như CTCP Tập đoàn Hòa Phát (Mã CK: HPG), CTCP Tập đoàn Hoa Sen (Mã CK: HSG), CTCP Xây lắp điện 1 (Mã CK: PC1), Tổng công ty Hóa dầu Petrolimex – CTCP (Mã CK: PLC) …

Nhóm cổ phiếu thủy sản, dệt may với kỳ vọng hồi phục việc xuất khẩu như CTCP May Sông Hồng (Mã CK: MSH), CTCP Dệt may – Đầu tư – Thương mại Thành Công (Mã CK: TCM), CTCP Đầu tư và Thương mại TNG (Mã CK: TNG), CTCP Vĩnh Hoàn (Mã CK: VHC), CTCP Nam Việt (Mã CK: ANV) …

Cổ phiếu tiêu dùng hàng thiết yếu như CTCP Tập đoàn MaSan (Mã CK: MSN), CTCP Sữa Việt Nam (Mã CK: VNM) …

Điểm chung nhóm cổ phiếu có câu chuyện kỳ vọng và hồi phục đầu tiên đều đang cho thấy dấu hiệu đi ngang và bắt đầu giảm như PLC, TNG, VHC, TNG, ANV, MSN, HPG …

Việc kiếm lời từ nhóm cổ phiếu dẫn sóng này đang gặp khó khăn, nên dòng tiền bắt đầu dịch chuyển vào một vài cổ phiếu khu công nghiệp, cũng như các cổ phiếu nhỏ tạo hiệu ứng lan tỏa. Tuy nhiên, quan sát thị trường cho thấy, có hiện tượng biên độ biến động lớn trên sàn trong từng phiên, thanh khoản tăng nhưng VN-Index lại không tăng.

Hiện tượng dòng tiền dịch chuyển sang cổ phiếu nhỏ thời gian qua được lý giải do sau giai đoạn nhà đầu tư thận trọng với cổ phiếu cơ bản sau nhịp bán tháng 3; dần kiếm được lợi nhuận, độ tự tin tăng lên và cách chọn cổ phiếu sẽ dễ dãi hơn trước; tâm lý cổ phiếu chưa tăng còn rẻ khi các cổ phiếu dẫn sóng đã tăng quá mạnh. Điều này tạo nên sóng cổ phiếu đầu cơ thời gian qua.

Đồ thị phân tích kỹ thuật VN-Index

Hiện tượng thanh khoản tăng, biên độ biến động lớn trong phiên nhưng chỉ số và giá cổ phiếu có dấu hiệu đi ngang cho thấy thói quen lướt trong phiên của nhà đầu tư và điều này đã kéo dài trong gần 2 tuần trở lại đây.

Theo dõi diễn biến giá chứng khoán cho thấy, nhiều cổ phiếu thị trường và cả cơ bản cũng có diễn biến tượng tương tự như chỉ số, tức dòng tiền vào tăng, nhưng giá không tăng. Chính vì vậy, có thể thấy, sau giai đoạn kiếm tiền dễ dàng, nhà đầu tư bắt đầu khó kiếm lợi nhuận hơn.

Như vậy, thị trường đang phát đi thông điệp rủi ro với một số dấu hiệu của phân phối đỉnh, chưa kể các chỉ báo RSI đang quá mua (nằm trên 70 kéo dài), điều này sẽ gây nên rủi ro giảm điểm sắp tới.

Đặc biệt, nếu xem xét nhịp tăng vừa rồi có thể thấy, thị trường chứng khoán đã tách rời với hoạt động kinh tế. Trong ngắn hạn, diễn biến của thị trường như vừa qua là bước đi ngẫu nhiên, nhưng về mặt trung và dài hạn sẽ phải đi theo tình hình kinh tế. Điều này đã được lặp đi lặp lại trong nhiều chu kỳ kinh tế (thường 8 - 12 năm), và lần này, nhiều khả năng cũng không thay đổi, chỉ có thời điểm xuất hiện là rất khó để dự đoán chính xác.