Về xu hướng, mức tăng mạnh của VN-Index trong năm 2017 đã tạo đà thuận lợi cho chỉ số tiếp tục duy trì mức tăng mạnh trong quý I/2018, giúp chỉ số lần đầu tiên đạt mức đỉnh cao sau hơn 10 năm khi chạm vùng 1.170 điểm +/- và hiện tại vẫn dao động tích lũy quanh vùng cản kỹ thuật mang tính lịch sử này.

Tuy nhiên, trước khi chạm đỉnh kháng cự lịch sử, thị trường đã có những cú giảm mạnh vào các phiên ngày 5 - 6/2 và kéo dài thêm 3 phiên sau đó. Có thể nhà đầu tư khá bất ngờ trước diễn biến giảm này, tuy nhiên chúng tôi nhận thấy, đây chỉ là phản ứng của thị trường Việt Nam trước những tác động của TTCK thế giới.

Ông Trần Hoàng Sơn

Những sự kiện này gần đây không hề ngẫu nhiên mà đã được tích tụ và bắt đầu diễn ra đồng thời vào cuối năm 2017 và đầu năm 2018 như: Sự thay đổi chính sách của Cục Dự trữ Liên bang Mỹ (Fed) bao gồm tăng lãi suất và giảm bảng cân đối tài sản; chiến tranh thương mại; sụt giảm mạnh của cổ phiếu Internet; tín hiệu tăng giá của trái phiếu rác và lãi suất Libor chạy phi mã có thể kích nổ quả bom nợ được các ngân hàng trung ương “bơm căng” qua các gói nới lỏng đỉnh lượng (QE) vừa qua… Những rủi ro này sẽ tác động tới TTCK toàn cầu nói chung và Việt Nam nói riêng. Bởi vậy trong tháng 4, chúng ta nên cẩn trọng trước những cú sập bất ngờ.

Fed đã châm ngòi

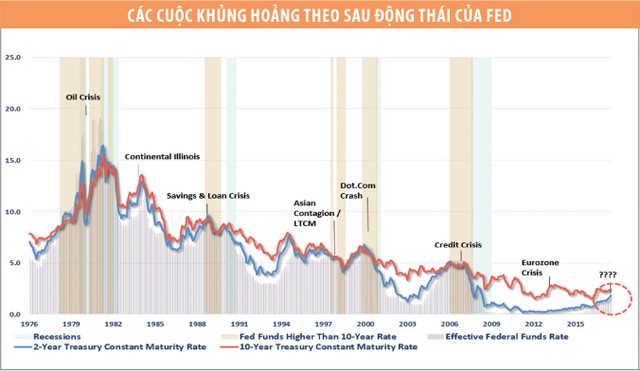

Tại Mỹ, theo thống kê, Fed luôn là chất xúc tác phía sau mọi sự kiện tài chính kể từ khi cơ quan này được chủ động điều hành chính sách tiền tệ vào cuối những năm 70. Các số liệu cho thấy, mỗi khi Fed nâng mức lãi suất cho vay ngắn hạn lên cao hơn lãi suất 10 năm thì tiếp theo sau đó là những cuộc khủng hoảng.

Với việc Fed kỳ vọng nâng mức lãi suất 3 lần trong năm 2018 và rút tiền về, có vẻ như ngân hàng trung ương Mỹ đã bắt đầu châm ngòi cho một cuộc khủng hoảng mới trong tương lai. Hiện tại, lãi suất cho vay liên ngân hàng Luân Đôn (LIBOR) là mức lãi suất cơ bản quan trọng đối với các khoản vay ngắn hạn trên toàn thế giới. Đây là mức lãi suất tham khảo cho phần lớn các khoản vay được vay nợ, hoán đổi lãi suất và dĩ nhiên là một số khoản thế chấp.

LIBOR 3M đã tăng lên kể từ ngày 7/2, đạt 2,302%, mức cao nhất kể từ năm 2008. Dấu hiệu của việc thắt chặt tiền tệ đã và đang tăng lên đẩy rủi ro tín dụng tăng cao gây áp lực lên thị trường tài chính Mỹ và nhiều nền kinh tế khác. Chi phí vay nợ tăng lên mức cao trong bối cảnh bong bóng tài sản đang báo hiệu trạng thái khá nguy hiểm của thị trường tài chính gợi nhớ lại các cuộc khủng hoảng đã điễn ra như Dotcom hay bong bóng nhà đất 2007 - 2008.

Cuộc khủng hoảng tiếp theo (nếu có) sẽ không phải là cuối cùng. Và nó sẽ còn tồi tệ hơn những cuộc khủng hoảng trước đó vì nó sẽ lan rộng trên toàn bộ hệ thống tài chính: Quỹ hưu trí, phúc lợi, thị trường, nợ, bất động sản và tiết kiệm…

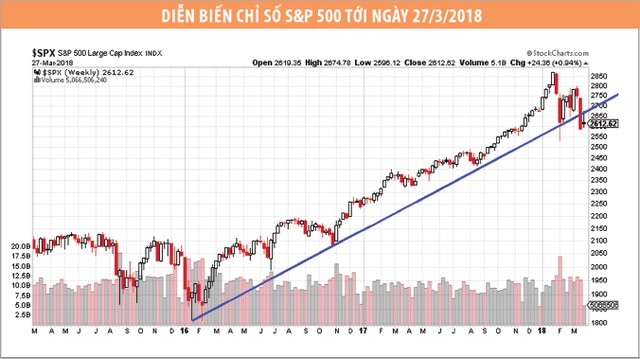

Với những động thái này, thị trường chứng khoán Mỹ đã bị tác động. Một số nhà phân tích cho rằng, biểu mẫu của chỉ số S&P 500 hiện nay có khá nhiều điểm giống với những biểu mẫu trước khi xảy ra các cuộc khủng hoảng trên thị trường chứng khoán năm 1929 và 1987, cũng như cú rớt giá mạnh của chỉ số Nikkei 225 năm 1990.

Cụ thể, việc quan sát các biểu đồ đã từng diễn ra trong lịch sử cho thấy 5 đặc điểm chính là dấu hiệu báo trước sự sụp đổ của thị trường chứng khoán như sau: Một giai đoạn phục hồi diễn ra dọc theo đường xu hướng có thể thấy rõ trên biểu đồ; Giá tăng nhanh về phía đỉnh vào cuối chu kỳ tăng giá; Cú sụt giảm đầu tiên kiểm tra mức hỗ trợ của đường xu hướng; Cú hồi phục bật lại ngược đường xu hướng và cuối cùng là điểm gãy của đường xu hướng.

Có một sự tương đồng đáng ngạc nhiên: Giá tăng theo đường xu hướng, sau đó tăng tốc và đạt đỉnh điểm, đường xu hướng được kiểm nghiệm sau lần suy giảm đầu tiên sau đó chỉ số hồi phục trở lại. Tuy nhiên, sau lần kiểm nghiệm đường xu hướng lần thứ 2 thất bại, chỉ số giảm xuyên qua đường xu hướng, sự suy giảm theo mô hình thác đổ bắt đầu. Đường xu hướng thường bị phá vỡ trong khoảng 50 ngày sau khi tạo đỉnh.

Năm 2018 đã chứng kiến 2 đỉnh trong đợt bật lại này, đỉnh đầu tiên được tạo sau 31 ngày và đỉnh thứ 2 sau 42 ngày, với đỉnh thứ 2 hơi cao hơn đỉnh thứ nhất. Tuy nhiên nhìn chung số ngày dao động trong khoảng 37 - 42 ngày là tương đối gần nhau.

Điểm phá vỡ đường xu hướng là số ngày kể từ đỉnh đến thời điểm đường xu hướng bị gãy. Nếu tính thời điểm đường xu hướng bị gãy là 26/3/2018 thì số ngày kể từ đỉnh đến thời điểm này là 56 ngày, khá gần với khoảng 45 - 53 ngày của những đợt khủng hoảng trước.

Như vậy sau khi đường xu hướng bị gãy, mẫu hình thị trường chứng khoán Mỹ hiện nay tiếp tục trông giống như mẫu hình của 3 cuộc khủng hoảng trước. Bên cạnh đó còn có những yếu tố khác đe dọa đến thị trường như định giá cơ bản quá cao, lãi suất tăng, căng thẳng cuộc chiến tranh thương mại…

Thứ 2 vừa qua (26/3/2018), chứng khoán Mỹ đã có một phiên phục hồi, tuy nhiên có thể sẽ có 2 đợt phá vỡ đường xu hướng (giống như có 2 đỉnh trong đợt bật lại vừa qua) trước khi một cú sụt giảm mạnh thực sự bắt đầu. Khả năng chứng khoán Mỹ rơi sâu trong thời gian tới vẫn có xác suất xảy ra cao.

Kịch bản với TTCK Việt Nam

Hiện tại, thị trường thế giới đang tiềm ẩn nhiều rủi ro cao, nhất là khi chỉ số chứng khoán tại các thị trường lớn như Mỹ, Nhật, châu Âu, Đông Nam Á đều đang bước vào giai đoạn giá xuống. Sự sụt giảm của nhóm cổ phiếu công nghệ (FANG stock) và tăng lên mạnh mẽ của LIBOR đang báo hiệu những rủi ro gia tăng với quả bom tín dụng được thổi lên trong 9 năm qua. Do đó việc thận trọng là cần thiết trong giai đoạn này và có thể sẽ cần chiến lược phòng ngừa nếu TTCK thế giới có những đợt sụt giảm bất ngờ ngoài dự kiến.

Về định giá, hiện tại mức P/E của TTCK Việt Nam (VN-Index) đang ở mức cao xấp xỉ TTCK Mỹ (S&P500), ở mức 20,7 lần. Điều đó cho thấy về mặt định giá đang ở mức khá đắt, nhất là khi giá cổ phiếu tăng liên tục trong vòng hơn 3 năm qua và đều đang ở mức cao nhất.

Bên cạnh đó, mức độ tăng mạnh về P/E của các ngành như ngân hàng, chứng khoán và một số bluechips lớn có lẽ đã vượt qua mức kỳ vọng về tăng trưởng lợi nhuận, do đó áp lực điều chỉnh định giá trong thời điểm sắp tới là hoàn toàn có thể xảy ra và đưa mặt bằng định giá về mức hợp lý hơn. Với mức độ chốt lời mạnh mẽ đang diễn ra tại nhóm cổ phiếu dẫn dắt xu hướng như ngân hàng, chứng khoán, bất động sản và dầu khí, thị trường sẽ tiếp tục chịu áp lực tại vùng đỉnh lịch sử 1.170 +/-.

Chiến lược đầu tư

Với kịch bản thứ nhất là VN-Index giảm và tích lũy quanh vùng hỗ trợ 1.100 - 1.120, chúng tôi khuyến nghị nhà đầu tư tiếp tục thận trọng giảm tỷ trọng danh mục ngay trong thời điểm đầu tuần này. Chờ điểm giải ngân trở lại nếu mức độ phản ứng của VN-Index không quá tiêu cực, trụ vững trên vùng hỗ trợ 1.100 điểm và bắt đầu tích lũy.

Trong kịch bản thứ hai, VN-Index giảm xuyên qua vùng hỗ trợ 1.100, thị trường đã bước vào nhịp suy giảm ngắn hạn và có thể mức giảm sẽ kéo dài lớn hơn 2 tuần. Do đó, thận trong trong việc quản trị danh mục được ưu tiên hàng đầu và việc tuân thủ chiến lược đã đề ra với kịch bản cắt lỗ có thể được tính đến nếu thị trường diễn biến xấu hơn dự kiến.

Các vùng mua tiềm năng có thể sẽ mở ra ở các vùng hỗ trợ thấp hơn quanh vùng 950 +/- đến 980 +/-. Nhà đầu tư có thể chuẩn bị sẵn nguồn lực và danh mục để giải ngân khi xu hướng phục hồi quay trở lại.

Về nhóm ngành, chúng tôi vẫn khuyến nghị ưu tiên các nhóm ngành dẫn dắt thị trường như ngân hàng, chứng khoán, bất động sản, xây dựng, vật liệu xây dựng, bán lẻ và hàng tiêu dùng, dầu khí…