Chỉ số chứng khoán Taiwan Weighted Index của Đài Loan (Trung Quốc) đã tăng 28% từ đầu năm đến nay, nhờ các cổ phiếu dọc theo chuỗi giá trị AI. Giá cổ phiếu của Tập đoàn sản xuất chip TSMC đã tăng 63% trong nửa đầu năm, trong khi Foxconn tăng 105% trong cùng kỳ.

Rahul Ghosh, chuyên gia danh mục đầu tư vốn cổ phần toàn cầu tại công ty quản lý tài sản T. Rowe Price cho biết: “Hoạt động của thị trường toàn cầu trong năm nay chủ yếu được thúc đẩy bởi các chủ đề về AI và chính sách ngân hàng trung ương, và điều đó có thể sẽ tiếp tục”.

Ông cho biết, tiềm năng và quy mô của chu kỳ đầu tư AI tiếp tục thúc đẩy hoạt động kinh tế trên toàn cầu, đồng thời tác động của đầu tư AI đang mở rộng sang các lĩnh vực như công nghiệp, vật liệu và tiện ích.

Kế đó, chỉ số Nikkei 225 của Nhật Bản có hiệu suất tốt thứ hai trong khu vực, sau khi liên tục vượt qua mức cao mới vào đầu năm nay. Trong sáu tháng đầu năm, chỉ số Nikkei đã tăng khoảng 18%.

Chỉ số Nikkei đã phá vỡ kỷ lục 34 năm vào tháng 2, vượt qua mức cao kỷ lục trước đó là 38.915,87 thiết lập vào ngày 29/12/1989. Sau đó, chỉ số này vượt qua ngưỡng tâm lý 40.000 và cuối cùng đạt mức đóng cửa cao mới là 40.888,43 vào ngày 22/3.

Trong khi Đài Loan có thể dẫn đầu thị trường chứng khoán châu Á, Nhật Bản dường như là thị trường được ưa chuộng trong thời gian tới.

|

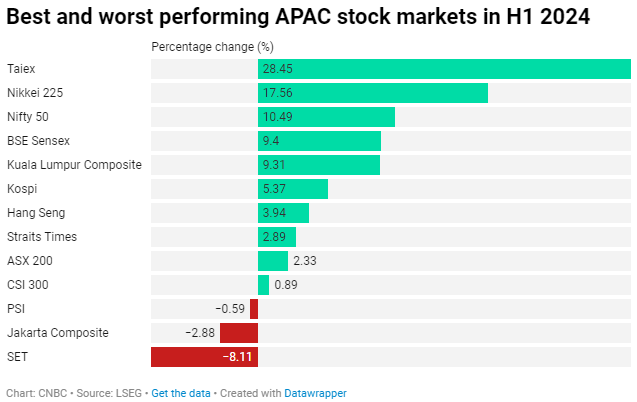

Mức tăng giảm của một số chỉ số chứng khoán chính khu vực châu Á - Thái Bình Dương |

Ông Rahul Ghosh cho biết, các tiêu chuẩn quản trị doanh nghiệp được cải thiện tiếp tục có tác động hữu hình và đáng kể đến hiệu quả hoạt động của công ty tại Nhật Bản.

Ben Powell, chiến lược gia trưởng khu vực châu Á-Thái Bình Dương tại Viện đầu tư BlackRock đã chỉ ra rằng, Ngân hàng Trung ương Nhật Bản (BoJ) ngày càng tin tưởng rằng họ sẽ đáp ứng các mục tiêu lạm phát và do đó, bình thường hóa chính sách tiền tệ của mình “một cách dần dần và cách đo lường”.

Bên cạnh đó, bối cảnh kinh tế vĩ mô của Nhật Bản đang thuận lợi cho các tài sản rủi ro. “Chúng tôi vẫn đánh giá cao cổ phiếu Nhật Bản, được thúc đẩy bởi đà cải cách doanh nghiệp mạnh mẽ, lợi nhuận tốt và sự hỗ trợ định giá từ lãi suất thực vẫn ở mức âm”, ông cho biết.

Trong khi hầu hết các thị trường chứng khoán châu Á đều ghi nhận mức tăng giá từ đầu năm đến nay thì ba thị trường chứng khoán Đông Nam Á là Thái Lan, Indonesia và Philippines lại sụt giảm.

Chỉ số SET của Thái Lan giảm 8% trong sáu tháng đầu năm, trở thành chỉ số hoạt động kém nhất trong khu vực. Chỉ số Jakarta Composite giảm 2,88% trong khi chỉ số chứng khoán Philippines giảm khoảng 0,6% trong cùng kỳ.

Mọi ánh mắt đổ dồn về Fed

Hầu hết các ngân hàng trung ương ở châu Á đang theo dõi chặt chẽ động thái tiếp theo của Cục Dự trữ Liên bang Mỹ (Fed) vì họ thường đưa ra các quyết định chính sách tiền tệ dựa trên các động thái được dự đoán từ Fed.

Vào cuối năm 2023, Fed đã phát tín hiệu rằng sẽ có một số đợt cắt giảm lãi suất trong năm nay.

Tuy nhiên, “biểu đồ chấm” gần đây nhất từ cuộc họp tháng 5 của Fed dự kiến chỉ có một lần cắt giảm 25 điểm cơ bản trong thời gian còn lại của năm 2024. Đây là một sự khác biệt lớn so với dự báo được công bố vào cuối tháng 3 với ngụ ý rằng lãi suất sẽ được cắt giảm 75 điểm cơ bản vào năm 2024.

Tuy nhiên, Fed đã vạch ra một con đường tích cực hơn để thắt chặt chính sách tiền tệ vào năm 2025, tăng dự báo lên 4 lần cắt giảm, mỗi lần 25 điểm cơ bản.

Kỳ vọng cắt giảm lãi suất đã nhiều lần bị đẩy lùi do lạm phát vẫn ở mức cao hơn dự kiến. Tăng trưởng việc làm và tiền lương cao hơn ở Mỹ cũng làm tăng thêm câu chuyện rằng Fed không cần phải sớm hạ lãi suất.

Trong khi đó, công cụ CME FedWatch chỉ ra rằng 61% nhà giao dịch kỳ vọng Fed sẽ cắt giảm lãi suất 25 điểm cơ bản trong cuộc họp tháng 9.

Nhưng vào ngày 16/6, Chủ tịch Cục Dự trữ Liên bang Minneapolis Neel Kashkari cho biết sẽ là “dự đoán hợp lý” rằng Fed sẽ cắt giảm lãi suất một lần trong năm nay, nhưng sẽ đợi đến tháng 12 mới thực hiện.

Ken Orchard, người đứng đầu bộ phận thu nhập cố định quốc tế tại công ty quản lý tài sản T. Rowe Price cho biết: “Chúng tôi cho rằng Fed sẽ cắt giảm lãi suất 25 điểm cơ bản tại cuộc họp chính sách tháng 12, sau khi cuộc bầu cử tháng 11 kết thúc”.

Tuy nhiên, ông dự đoán rằng Fed sẽ thực hiện ít đợt cắt giảm hơn vào năm 2025 so với biểu đồ dấu chấm gợi ý, đồng thời gọi triển vọng năm 2025 là “ảm đạm” hơn năm nay.

“Việc giảm lãi suất một hoặc hai lần vào năm tới có vẻ thực tế hơn”, ông Ken Orchard cho biết đồng thời cảnh báo rằng có khả năng Fed thậm chí có thể tăng lãi suất vào năm tới.

Homin Lee, chiến lược gia vĩ mô cấp cao tại ngân hàng Lombard Odier cho rằng trường hợp cơ bản của ông là hai lần cắt giảm lãi suất vào nửa cuối năm 2024.

“Điều đó nói lên rằng, chúng tôi vẫn tin tưởng rằng việc cắt giảm lãi suất sẽ bắt đầu vào tháng 9, dựa trên lập trường bất đối xứng của Fed, tức là rào cản cho việc thắt chặt mới là cực kỳ cao trong khi rào cản cho việc bắt đầu cắt giảm lãi suất lại thấp hơn nhiều", ông cho biết.