Chuyện "nàng" Bông Bạch Tuyết

Cổ phiếu đầu tiên bị hủy niêm yết bắt buộc trên TTCK là BBT của CTCP Bông Bạch Tuyết. Dẫu chưa là gì so với những vụ việc lớn gần đây, nhưng vào thời điểm năm 2008, vụ việc của BBT khiến giới đầu tư suýt “hôn mê” khi BCTC có lãi năm 2006 đột nhiên được điều chỉnh thành lỗ!

Vào tháng 7/2008, BBT công bố BCTC năm 2007 đã kiểm toán ghi nhận số lỗ của năm 2006 vốn từng công bố có lãi trước đó. Ngay sau khi BCTC “thần thánh” ấy được đưa ra, giới đầu tư hốt hoảng và nghe ngóng các luồng thông tin từ chính thống lẫn vỉa hè, mong tìm ra chân tướng sự thật. Hóa ra, BBT đã lỗ từ lâu rồi, nhưng dàn lãnh đạo không chấp nhận lỗ và tìm mọi cách lấp liếm. Chỉ đến năm 2008, tình trạng thua lỗ nặng nề hơn, BBT phải chấp nhận điều chỉnh hồi tố giảm doanh thu, tăng chi phí cho năm 2006.

Kết quả thanh tra của Ủy ban Chứng khoán Nhà nước sau đó đã bóc tách hàng loạt sai phạm tại BBT như thực chất Công ty lỗ liên tục từ khi bắt đầu niêm yết vào năm 2004, các BCTC công bố có lãi nhưng bị ngoại trừ nhiều điểm trọng yếu như không hạch toán chi phí quảng cáo sản phẩm mới, không trích lập dự phòng giảm giá hàng tồn kho, thay đổi chính sách khấu hao Hậu quả là Công ty bị hủy niêm yết bắt buộc, khoảng 3.000 cổ đông chịu thiệt hại lớn. Những sai phạm tại BBT lúc bấy giờ có dấu hiệu hình sự thuộc vào tội Công bố thông tin sai lệch hoặc che giấu thông tin gây thiệt hại nghiêm trọng. Tuy nhiên, thời điểm đó, pháp luật hình sự Việt Nam chưa ghi nhận các tội danh về chứng khoán.

Sau này, những vấn đề vi phạm trong công bố thông tin trên thị trường thường xuyên và phổ biến hơn, từ không hoặc chậm công bố các thông tin luật định, các văn bản giải trình qua loa… đến việc che giấu lỗ.

Không hiếm gặp những trường hợp DN chậm công bố thông tin thuộc loại phải công bố trong vòng 24h, chẳng hạn như lãnh đạo công ty bị khởi tố, bị tạm giam. Trong thời gian vài ngày hoặc 1-2 tuần, một số người đã kịp nhanh chóng thoát hàng trước khi thông tin được công bố chính thức và giá cổ phiếu liên tục giảm sàn.

Chuyện lỗ thành lãi, lãi thành lỗ, từ lỗ ít thành lỗ nhiều, từ lãi ti tí thành lãi khủng… cũng không còn hiếm. Có DN đã ra đến ĐHCĐ, tức là đã có đủ báo cáo, tài liệu chính thức trước đó vẫn bị nghi ngờ đặt câu hỏi: Thế DN lãi hay lỗ? Nguyên nhân là vì công ty không chấp nhận điều chỉnh BCTC theo ý kiến của kiểm toán viên. Hay như trường hợp PVX, sau khi điều chỉnh hồi tố BCTC năm 2011, chuyển từ lãi sang lỗ. Cuối mỗi quý hoặc 6 tháng hay cuối năm, tình trạng DN phải giải trình nguyên nhân vì sao BCTC công bố trước đó có sự chênh lệch so với báo cáo đã đươc kiểm toán đã trở thành phổ biến.

Nội bộ cổ đông “đánh nhau”

Thời kỳ đầu của thị trường, suốt mấy năm, chỉ có vài mã cổ phiếu niêm yết. Đến giai đoạn 2006 - 2007, hàng loạt DNNN được cổ phần hóa và sau đó lên sàn, TTCK mới thoát khỏi dáng dấp thử nghiệm. Trong buổi ban đầu, ứng xử giữa các cổ đông lớn còn mang hơi hướng nhìn nhau mà liệu chuyện, tranh chấp gay gắt và thẳng thừng giữa các cổ đông lớn như câu chuyện tại Dầu Tường An (TAC) có thể coi là trường hợp đầu tiên.

Khi đó, CTCP Dầu thực vật hương liệu Mỹ phẩm Việt Nam (Vocarimex) đại diện cho 51% vốn Nhà nước tại Dầu Tường An và biểu quyết không đồng ý phê chuẩn việc bổ nhiệm Tổng giám đốc. Vì sao việc bổ nhiệm Tổng giám đốc lại không nhận được sự đồng thuận của cổ đông Nhà nước? Việc này có liên quan đến chuyện nhập nguyên liệu dầu thô của TAC. Vocarimex vừa là cổ đông sở hữu 51%, vừa là nhà cung cấp nguyên liệu đầu vào, vừa là đối thủ cạnh tranh sản xuất các sản phẩm dầu ăn cung cấp ra thị trường. Vị Tổng giám đốc được đề cử mong muốn nhập khẩu trực tiếp dầu thô từ nhà cung cấp nước ngoài, thay vì mua nguyên liệu từ đơn vị trung gian là Vocarimex.

Giờ đây, chuyện mâu thuẫn giữa nội bộ các cổ đông chả còn gì hiếm lạ. Mâu thuẫn diễn ra giữa cổ đông lớn và cổ đông nhỏ, giữa cổ đông Nhà nước và cổ đông bên ngoài, giữa cổ đông trong nước và cổ đông nước ngoài… Chẳng hạn, trường hợp CTCP Vicostone (mã VCS), ĐHCĐ thường niên năm 2012 của Công ty đã thất bại khi toàn bộ nội dung trong tờ trình của HĐQT như kết quả kinh doanh 2011; kế hoạch kinh doanh 2012; chia cổ tức; phân phối lợi nhuận… bị phủ quyết bởi cổ đông Red River Holdings, đại diện cho 36,39% cổ phần. Nguyên nhân là vì Red River Holdings muốn VCS sửa đổi điều lệ để bổ sung thêm ứng viên do Red River Holding đề cử tham gia HĐQT, nhưng không được chấp nhận Sau sự việc này, giữa Red River Holding và Ban điều hành Công ty vẫn chỉ bằng mặt mà không bằng lòng. Để hoạt động của DN ổn định, Ban điều hành VCS đã giới thiệu đối tác mua lại cổ phần của Red River Holding, nhưng quỹ này đòi giá cao gấp đôi, gấp ba so với giá thị trường, giao dịch vì thế bất thành.

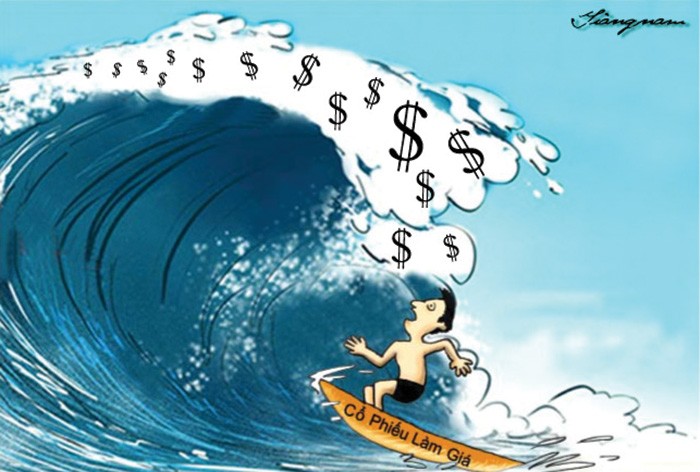

“Tổ lái” DVD

Vào tháng 11/2010, ông Lê Văn Dũng, cựu Chủ tịch HĐQT CTCP Dược phẩm Viễn Đông (DVD) bị bắt tạm giam để phục vụ công tác điều tra. Ông Dũng bị tình nghi có hành vi thao túng giá chứng khoán liên quan đến hoạt động thâu tóm CTCP Dược Hà Tây (DHT).

Khi đó, việc bắt ông Dũng thực sự là quả bom nổ giữa TTCK. DVD vừa mới niêm yết năm 2009 với hàng loạt con số ấn tượng. Giá chốt phiên chào sàn là 74.000 đồng/CP, thuộc Top cổ phiếu có giá chào sàn cao nhất thị trường lúc đó. Thậm chí, DVD còn phát hành được cho đối tác chiến lược nước ngoài 3 triệu cổ phiếu với giá 80.500 đồng/CP. Theo BCTC năm 2009 do một trong các công ty kiểm toán thuộc Big4 kiểm toán, lợi nhuận sau thuế của DVD là 108,7 tỷ đồng, tăng 335,8% so với năm 2008!

Chuyện sau đó còn đậm nét trong trí nhớ giới đầu tư, hàng loạt thông tin bê bối về DVD được công bố, nhiều lãnh đạo chủ chốt bị tạm giam, Công ty bị khởi kiện đề nghị Tòa án tuyên bố phá sản, những sai sót trong BCTC, doanh thu, lợi nhuận bị phát hiện… Nhiều NĐT ngậm đắng nuốt cay khi cổ phiếu từng có giá trên 100.000 đồng/CP nay tuột dốc và dần trở thành giấy lộn.

Đến năm 2012, TAND TP. Hà Nội đưa vụ án Lê Văn Dũng và đồng bọn bị truy tố tội Thao túng giá chứng khoán ra xét xử. Các cơ quan tiến hành tố tụng đã xác định, Lê Văn Dũng sử dụng nhiều tài khoản chứng khoán để mua bán cổ phiếu DVD nhằm nâng giá cổ phiếu và tăng tính thanh khoản. Một số tài khoản do Dũng trực tiếp mở và đứng tên, một số tài khoản Dũng mượn tư cách của các cá nhân và pháp nhân để mở tài khoản giao dịch.

Điều tra còn cho thấy, để tạo giá trị ảo cho cổ phiếu DVD nhằm thu hút NĐT..., ông Dũng cùng nhiều người đề ra mục tiêu và thâu tóm, sáp nhập một số công ty dược phẩm vào DVD, trong số này có DHT.

Sau khi nắm giữ được nhiều cổ phiếu của DHT, ông Dũng đã thực hiện nhiều lần mua đi bán lại cổ phiếu DHT với khối lượng lớn, chiếm tỷ trọng cao so với khối lượng giao dịch toàn thị trường. Kết quả thanh tra của Ủy ban Chứng khoán Nhà nước cho thấy, trong 106 phiên giao dịch có 36 phiên với 160 lần khớp chéo giữa các tài khoản mà ông Dũng sử dụng với tổng số tiền hơn 186 tỷ đồng.

Đến nay, đây là vụ án đầu tiên và duy nhất về các hành vi trên TTCK đã được khởi tố, điều tra, xét xử. Nhưng những hành vi có dấu hiệu hình sự trên thị trường có lẽ không hiếm hoi như vậy và nguy cơ phải chịu trách nhiệm hình sự bởi những vi phạm này sẽ tăng cao nhất là khi pháp luật hình sự đang có sự thay đổi.

Hiện pháp luật hình sự quy định 3 tội danh về chứng khoán gồm tội Cố ý công bố thông tin sai lệch hoặc che giấu sự thật trong hoạt động chứng khoán, tội Sử dụng thông tin nội bộ để mua bán chứng khoán, tội Thao túng giá chứng khoán. Nay, Bộ luật Hình sự đang trong tiến trình sửa đổi và các tội danh về chứng khoán cũng được đề nghị sửa đổi, bổ sung. Theo đó, ba tội danh nói trên đã được định lượng rõ mức độ gây thiệt hại nghiêm trọng để làm căn cứ lượng hình. Đồng thời, một tội danh mới cũng được bổ sung: tội Làm giả tài liệu trong hồ sơ chào bán, niêm yết chứng khoán.

Nguy cơ từ nơi “vắng mặt” pháp luật

Một lãnh đạo CTCK mới bị tuyên án sơ thẩm vào đầu năm nay vì hành vi lạm quyền trong khi thi hành công vụ. Ông Hoàng Xuân Quyến, cựu Tổng giám đốc CTCP Chứng khoán Liên Việt (LVS), đã bị bắt sau khi bị chính LVS tố cáo đã thực hiện các giao dịch repo cổ phiếu trái thẩm quyển.

Vào đầu năm 2011, Hoàng Xuân Quyến ký các hợp đồng repo 3 triệu cổ phiếu của CTCP Kỹ thuật xây dựng và vật liệu xây dựng (Cotec Group) với giá 10.000 - 12.500 đồng/CP. Tổng giá trị các thương vụ này là hơn 38 tỷ đồng. Để có tiền thực hiện repo, Hoàng Xuân Quyến đã ký 2 hợp đồng vay 90 tỷ đồng của Ngân hàng Tiên phong. Tài sản bảo đảm là 730.000 trái phiếu chuyển đổi của Liên Việt Post Bank, trị giá 73 tỷ đồng (tính theo mệnh giá). Khi hợp đồng đáo hạn, giá cổ phiếu giảm mạnh, các khách hàng không có khả năng trả tiền cho LVS nên đã bỏ lại toàn bộ 3 triệu cổ phiếu Cotec, gây thiệt hại cho Công ty.

Những rủi ro từ các các giao dịch thị trường cần, luật chưa có là một loại rủi ro hàng đầu trên TTCK Việt Nam. Không chỉ LVS, không chỉ Hoàng Xuân Quyến, thị trường chứng kiến nhiều lãnh đạo công ty, nhiều NĐT chịu thiệt hại mất tiền và rủi ro lao lý. Đó là các hợp đồng hợp tác đầu tư, hợp đồng repo, hợp đồng ứng trước tiền bán…

Từng có NĐT sau khi đã mất hàng chục tỷ đồng bởi giá chứng khoán đi xuống lại tiếp tục mắc vòng nợ nần, lãi mẹ đẻ lãi con từ hợp đồng hợp tác đầu tư. Cũng có lãnh đạo CTCK bị điều tra vì những khuất tất từ nghiệp vụ ứng trước tiền bán chứng khoán. Nơi các nghiệp vụ mới mà thị trường có nhu cầu nhưng hệ thống pháp luật chưa kịp điều chỉnh luôn tồn tại nguy cơ…