Chặng 10 năm khởi đầu

“Đất đai, rừng núi, sông hồ, hầm mỏ, tài nguyên thiên nhiên trong lòng đất…; ngân hàng… cùng các tài sản khác mà pháp luật quy định là của Nhà nước - đều thuộc sở hữu toàn dân”. Đó là nội dung trích dẫn từ Điều 19, Hiến pháp 1980. Vì quy định này, ở Việt Nam không có yếu tố sở hữu tư nhân trong ngân hàng. Cho tới năm 1992, hai chữ “ngân hàng” mới được phóng thích khỏi quy định tương tự tại Hiến pháp 1992.

Ngày 1/10/1998, Luật Các tổ chức tín dụng số 07/1997/QH10 có hiệu lực, mở ra chặng đầu tồn tại, phát triển của hệ thống ngân hàng cổ phần tại Việt Nam. Mười năm khởi đầu, hệ thống ngân hàng cổ phần đã phát triển ra sao?

Ban đầu, vốn điều lệ của hầu hết ngân hàng mới chỉ có vài chục tỷ đồng. ACB là ngân hàng có vốn điều lệ cao nhất trong khối cổ phần với hơn 340 tỷ đồng. Tới quãng cuối, các ngân hàng đều có vốn điều lệ đến vài nghìn tỷ đồng.

Nửa thập kỷ từ năm 1998, mạng lưới của mỗi ngân hàng có thể đếm trên đầu ngón tay, thậm chí chưa hết một bàn tay. Nhưng đến cuối năm 2008, những ngân hàng có số lượng cả trăm chi nhánh, phòng giao dịch trở nên phổ biến. Mốc ban đầu, khối ngân hàng cổ phần cơ cấu gồm ngân hàng đô thị và ngân hàng nông thôn.

Kết thúc chặng 1998 - 2008, tất cả được nâng cấp thành ngân hàng đô thị. Đến cuối năm 2008, các dịch vụ và tiện ích ngân hàng đã đi tới mọi ngóc ngách trong đời sống xã hội.

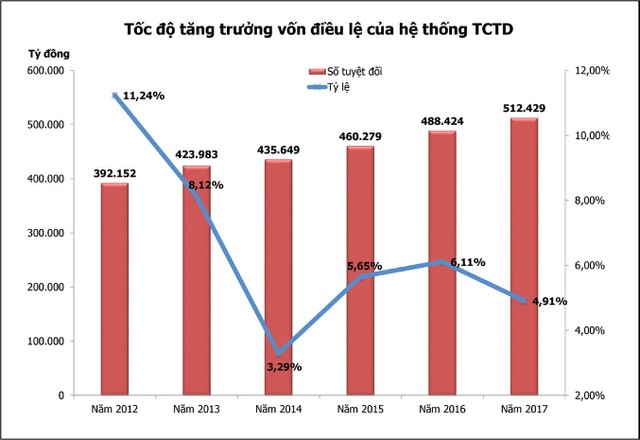

(Nguồn: NHNN)

Đó là những chỉ dấu sáng sủa trong bức tranh vẽ nên khung cảnh ra đời của giới ngân hàng cổ phần. Song song với những chỉ dấu chung bên ngoài là những thực trạng riêng bên trong của mỗi ngân hàng. Có điều, những thực trạng riêng đó là mối nguy tiềm ẩn và trở thành khủng hoảng nghiêm trọng chung của cả hệ thống ngân hàng trong 10 năm tiếp theo.

Nhiều ngân hàng như những người khổng lồ chân đất sét. Hai yếu tố đã tạo nên điều này, cách quản lý Nhà nước về vốn pháp định và tư duy cố chấp duy trì tỷ lệ sở hữu lớn của nhiều vị chủ ngân hàng. Vào năm 1998, Chính phủ ban hành Nghị định 82/1998/NĐ-CP về danh mục mức vốn pháp định của các tổ chức tín dụng.

Mức vốn pháp định ban đầu chỉ là 70 tỷ đồng đối với ngân hàng đô thị tại Hà Nội, TP.HCM, 50 tỷ đồng đối với các ngân hàng đô thị tại các tỉnh, thành phố khác và 5 tỷ đồng đối với ngân hàng nông thôn.

Tới năm 2006, Nghị định số 141/2006/NĐ-CP yêu cầu các ngân hàng cổ phần buộc phải bảo đảm tăng vốn điều lệ lên 1.000 tỷ đồng vào năm 2008 và lên 3.000 tỷ đồng vào năm 2010. Không cần phân loại, xếp hạng ngân hàng, không cần căn cứ vào nhu cầu tăng vốn và năng lực tài chính thực sự của giới chủ ngân hàng, quy định mới về vốn pháp định đã đẩy nhiều ngân hàng vào tình trạng đối phó.

Trong đó, nhiều ngân hàng nhỏ đã phải vận dụng mọi thủ thuật, hòng biến chính những khoản tiền huy động vốn của khách hàng trở thành vốn điều lệ của ngân hàng. Hệ quả, từ chỗ năng lực tài chính nhỏ nhưng trong tầm kiểm soát, họ trở thành ngân hàng có vốn điều lệ to nhưng rủi ro thanh khoản cao, áp lực kinh doanh lớn và hiệu quả kinh doanh vô cùng thấp.

Chặng đường 10 năm qua để lại nhiều bài học khá đắt giá cho giới chủ ngân hàng

Cho vay theo chỉ đạo là cơ chế quản lý tín dụng khá phổ biến. Về lý thuyết, từng bộ phận nghiệp vụ tín dụng được hình thành trong ngân hàng để kiểm soát rủi ro phát sinh qua từng khâu quy trình, từng cấp kiểm soát. Tuy nhiên, nhiều ngân hàng vào thời kỳ này, bộ máy tín dụng với hàng trăm con người trở thành vô dụng vì một thực tế tồn tại - sự chỉ đạo bắt buộc cho vay từ giới chủ ngân hàng.

Phương án vay vốn không khả thi, tài sản bảo đảm không thực sự có giá trị, phương án tài chính trả nợ vay không rõ ràng, nhưng lần lượt các khoản vay lớn vẫn được giải ngân cho những công ty thuộc sơ đồ ma trận kinh doanh của các vị chủ ngân hàng. Nhiều cán bộ ngân hàng phải lựa chọn giữa mất việc nhưng an toàn trách nhiệm, hoặc ở lại và làm theo chỉ đạo. Nhiều người đã chọn ở lại, bất chấp rủi ro.

Nhiều ông chủ ngân hàng đầu tư như đánh bạc từ nguồn vốn huy động rút ra tại chính ngân hàng. Vào chặng đầu thiết lập khối ngân hàng cổ phần, chiếc ghế chủ tịch một ngân hàng có quyền lực rất lớn. Nắm trong tay tiền bạc của thiên hạ, ngồi giữa trung tâm các cơ hội kinh doanh, sự quản lý của Nhà nước thì chưa gắt gao, một số vị chủ nhân ngân hàng nhận thấy chẳng có lý do gì mà không lách luật.

Trường hợp hết giới hạn vay vốn, ngân hàng chuyển sang đầu tư trái phiếu doanh nghiệp của họ. Để khai thác hết các cơ hội kinh doanh, nếu mọi giới hạn đã chạm ngưỡng đỉnh thì không thiếu gì thể loại vay biến tướng khác có thể áp dụng.

Đó có thể là một khoản tạm ứng mua sắm tài sản, một khoản ủy thác đầu tư…, miễn sao ẩn giấu bản chất dư nợ vay trong bảng cân đối kế toán của ngân hàng. Nguồn vốn mà giới chủ ngân hàng sử dụng đều có nguồn gốc từ tiền huy động dân cư, tổ chức kinh tế hoặc huy động vốn liên ngân hàng. Tỷ lệ sử dụng vốn trong tổng tài sản của ngân hàng lớn, rủi ro thanh khoản của ngân hàng càng cao.

Thực tế tại một số ngân hàng, vốn tài trợ cho những dự án bất động sản, những dự án khai thác khoáng sản, những khoản đầu tư đa lĩnh vực, đa ngành nghề của giới chủ ngân hàng đã tương đương với toàn bộ nguồn vốn huy động của chính ngân hàng.

Thị trường liên ngân hàng bị nhiễu loạn bởi các thủ thuật kinh doanh trên lưng ngân hàng bạn của nhiều ngân hàng nhỏ. Là nơi tương trợ điều hòa thanh khoản cho các ngân hàng, thị trường liên ngân hàng thường áp dụng mức lãi suất thấp hơn lãi suất kinh doanh tại mỗi ngân hàng.

Nhiều ngân hàng nhỏ vốn có nguy cơ mất thanh khoản do nợ xấu cao, không có khả năng thanh toán cho chu kỳ huy động vốn đến hạn đã tìm đến nguồn vốn trên thị trường liên ngân hàng nhằm bù đắp thiếu hụt thanh khoản.

Không dừng lại ở đó, họ đã trở thành những ngân hàng cơ hội tìm kiếm lợi nhuận bằng phương thức kinh doanh không lành mạnh trên chính thị trường này. Sau khi có được các khoản vốn vay giá rẻ trên thị trường liên ngân hàng, những ngân hàng cơ hội xử lý bằng các thủ thuật để bàn giao khoản vốn cho những tổ chức, cá nhân liên quan. Sau đó, những tổ chức, cá nhân này lại đem nguồn vốn gửi tại các ngân hàng khác như giao dịch tiền gửi của dân cư, tổ chức kinh tế để mang về cho các ngân hàng cơ hội lãi suất cao hơn.

Không chỉ vậy, những ngân hàng cơ hội còn lợi dụng các khoản vốn có được từ thị trường liên ngân hàng để tiếp tục đẩy vào những khoản đầu tư phiêu lưu mạo hiểm của họ. Cuối chặng đầu, người ta có thể nhìn nhận hệ thống ngân hàng khủng hoảng không phải vì các ngân hàng lớn, mà vì nhiều ngân hàng nhỏ cơ hội.

Thực trạng nêu trên đã tác động ra sao tới giới ngân hàng? Tất cả đều đã có những lời giải đáp từ thực tế của chặng 10 năm tiếp sau đó. Đó là những ngân hàng 0 đồng (Oceanbank, GPBank, VNCB...), những đại án ngân hàng nối tiếp nhau như đại án Huyền Như, đại án bầu Kiên, đại án VNCB với con số thiệt hại ngày càng lớn.

Đó là những vụ án hình sự liên tiếp xảy ra, lấy đi của giới ngân hàng cán bộ ở mọi vị trí. Người ta tính rằng, có thể lập được vài bộ máy quản trị ngân hàng trong tù, từ cấp Hội đồng quản trị xuống đến cán bộ tín dụng, giao dịch viên. Tất cả, vốn chỉ là kết quả của những thực trạng nổi cộm đã được nhận biết trong giai đoạn 10 năm khởi đầu của khối ngân hàng cổ phần.

Nối theo 10 năm suy thoái

Nhiều bài học đã được rút ra sau chặng khởi đầu, chúng tác động thực sự đến phương thức kinh doanh của giới ngân hàng trong chặng 10 năm tiếp theo. Vào những năm cuối của chặng 2008 - 2018, tình hình kinh doanh của nhiều ngân hàng đã có những dấu hiệu khả quan. Tuy nhiên, những dấu ấn của chặng đường 10 năm qua đã thể hiện một bức tranh suy thoái chung của khối ngân hàng cổ phần.

Suy thoái về giá trị sở hữu ngân hàng, về sự bất khả xâm phạm đối với những vị trí cấp cao trong ngân hàng, về lòng tin đối tác giữa các ngân hàng, về uy tín trong cam kết với khách hàng… Bỏ qua những điểm tích cực, thực trạng đáng lưu ý nhất của khối ngân hàng cổ phần của 10 năm qua là gì?

Nhiều ngân hàng vẫn chưa tìm được cơ chế quản lý rủi ro hữu hiệu để cấp tín dụng hạn mức cho khách hàng doanh nghiệp lớn. Mang lại nhiều doanh thu cho ngân hàng thường là những khoản tín dụng cấp cho các khách hàng doanh nghiệp lớn và thường liên quan đến hàng hóa.

Tuy nhiên, mang lại nhiều vụ án hình sự nhất cho giới ngân hàng thời gian qua cũng chính là những khoản vay này. Trong hàng trăm vụ án hình sự về tội vi phạm quy định cho vay xảy ra trong chặng 2008 - 2018, có đến 99% liên quan đến các khoản tín dụng hạn mức dành cho khách hàng doanh nghiệp lớn. Mất hàng, trùng hàng, gian dối giả mạo chứng từ… là những rủi ro được ghi nhận từ việc cấp tín dụng cho khách hàng doanh nghiệp lớn.

Có thể dễ dàng rút vốn vì nhiều ngân hàng cùng cấp hạn mức, doanh nghiệp đã vay vốn vượt trên nhu cầu thực tế kinh doanh và sử dụng sai mục đích. Vốn vay nhiều mà sản xuất - kinh doanh chỉ vậy, nên cùng một lượng hàng hóa được thế chấp trùng cho nhiều nơi, tạo nên những vụ rùm beng của cả giới ngân hàng. Tuy nhiên, nhiều ngân hàng vẫn lao vào rủi ro đã được nhận biết này trong khi chưa tìm được cơ chế quản lý rủi ro hữu hiệu hơn.

Vào năm 2017, dự thảo thông tư về xếp hạng tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đã được Ngân hàng Nhà nước công bố. Các tổ chức tín dụng sẽ được phân loại thành 5 hạng dựa trên tính điểm từ các tiêu chí như mức độ nhạy cảm đối với rủi ro thị trường, khả năng thanh khoản, kết quả hoạt động kinh doanh, quản trị điều hành đến chất lượng tài sản và vốn.

Với dự thảo thông tư này, Ngân hàng Nhà nước dự kiến có thể đánh giá thực chất hơn về chất lượng tài sản của ngân hàng, phân loại được ngân hàng tốt, xấu. Tuy nhiên, đối với những ngân hàng thuộc diện tốt, việc phân loại không có ý nghĩa. Trong lúc dự thảo Thông tư chờ ban hành chính thức, thì các ngân hàng bị quản lý đồng đều bởi các biện pháp mang tính chất hành chính.

Một ví dụ điển hình chính là giới hạn tăng trưởng tín dụng. Không hề có một quy định pháp luật về vấn đề này, nhưng thực tế giới hạn này được áp dụng đồng đều phổ biến ở mức từ 10 - 14%. Từng ngân hàng sẽ nhận được thông báo riêng từ phía Ngân hàng Nhà nước về giới hạn trần tăng trưởng tín dụng cụ thể trong năm.

Tất nhiên là có tiêu chí hình thành nên tỷ lệ, nhưng khoảng cách giới hạn tăng trưởng giữa một số ngân hàng thực tốt và một số ngân hàng thực xấu không đáng kể. Kinh doanh là điều tự chủ của mỗi doanh nghiệp.

Đối với một ngân hàng tốt, quản lý chất lượng rủi ro tốt, yếu tố con người tốt, tình trạng tài chính lành mạnh, dù có tăng trưởng tín dụng 100% thì ngân hàng vẫn tốt. Ngược lại, đối với những ngân hàng có tình trạng sức khỏe xấu, thì nguy cơ càng cho vay thêm, càng để lại hậu quả xấu thêm.

Thực tiễn ngành ngân hàng sẽ cho thấy, về dài hạn, các biện pháp hành chính sẽ khiến các ngân hàng tốt mất động lực, hạn chế năng lực sáng tạo, cạnh tranh và kìm hãm sự phát triển tốt chung của cả ngành ngân hàng.

Không ít ngân hàng đang kéo dài một thực trạng từ chặng khởi đầu dồn mọi nguồn lực tài trợ cho chính các doanh nghiệp của giới chủ. Trong đó, nhiều khoản vay đã thực sự trở thành nợ xấu và không có bảo đảm bằng tài sản. Quy định về phân loại xếp hạng ngân hàng vẫn chỉ là dự thảo và không ai có thể chỉ ra đâu là ngân hàng xấu, nhưng thực tế nhóm ngân hàng này đang mang lại tác động tiêu cực tới cả hệ thống ngân hàng.

Ví dụ, trước nguy cơ mất thanh khoản vì nợ xấu cao, một số ngân hàng liên tục tăng lãi suất huy động nhằm có vốn đảo nợ cho các chu kỳ huy động đến hạn. "Vạ lây" cho các ngân hàng tốt là cũng phải nâng lãi suất huy động theo để bảo đảm thanh khoản trong khi thực tế không có nhu cầu tăng lãi suất. Người gửi tiền thì vẫn tin vào một điều, ở Việt Nam không có chuyện mất tiền gửi vì ngân hàng phá sản.

Do vậy, cứ ngân hàng nào trả lãi cao hơn, họ sẽ ưu tiên gửi tiền vào ngân hàng đó. Quy mô rủi ro thanh khoản của các ngân hàng từ đó ngày càng lớn hơn. Câu hỏi được đặt ra là, một ngày không xa, một trong số những ngân hàng xấu mất thanh khoản, độ tàn phá sẽ nguy hiểm thế nào với cả giới ngân hàng?

Những thực trạng trên vẫn đang tồn tại cho đến ngày hôm nay và là một thách thức lớn của ngành ngân hàng trên chặng đường 10 năm kế tiếp.