Nhỏ khó thực thi theo lộ trình

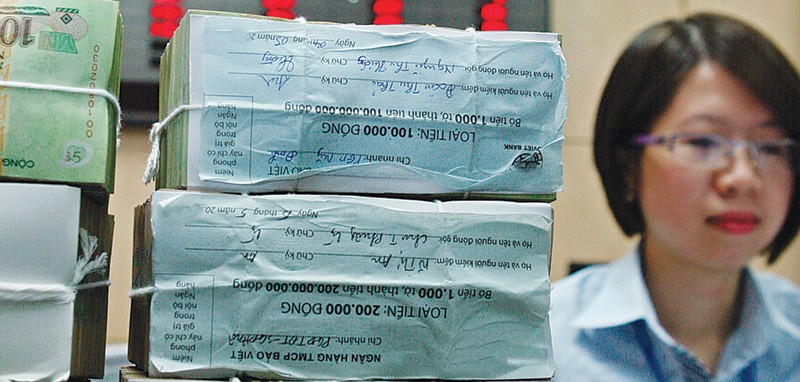

Câu chuyện tăng vốn của các nhà băng luôn được cơ quan quản lý ngành ngân hàng quan tâm, nhằm thúc đẩy các ngân hàng quy mô nhỏ nâng cao năng lực cạnh tranh, cũng như các nhà băng lớn phải từng bước đáp ứng chuẩn Basel II nên cần tăng thêm vốn điều lệ.

Trên thị trường tài chính Việt Nam, đến thời điểm này, còn 8 ngân hàng thương mại (NHTM) vốn điều lệ chỉ đạt hoặc hơn mức vốn pháp định 3.000 tỷ đồng (Kienlongbank, Saigonbank, VietA Bank, Nam A Bank, VietBank, BaoVietBank, Viet CapitalBank, PGBank). Trong số này, PGBank đã có phương án sáp nhập vào Vietinbank. Các nhà băng còn lại đang tự tái cơ cấu bằng chính nội lực. Trong đó, VietA Bank đang hoàn tất kế hoạch nâng vốn lên gần 3.500 tỷ đồng.

Cụ thể, sau khi được Ngân hàng Nhà nước (NHNN) chấp thuận, năm 2015, HĐQT VietA Bank đã tăng vốn điều lệ từ 3.098 tỷ đồng lên hơn 3.499 tỷ đồng. Trong đó, phát hành cho các cổ đông hiện hữu để tăng vốn từ thặng dư vốn cổ phần và Quỹ dự trữ bổ sung vốn điều lệ là trên 17 triệu cổ phần; Phát hành riêng lẻ hơn 23,1 triệu cổ phần. Tại ĐHCĐ thường niên 2016 diễn ra trong tháng 4/2016, HĐQT VietA Bank cho biết, kế hoạch năm 2016, Ngân hàng sẽ tăng tiếp vốn điều lệ lên 4.200 tỷ đồng.

Thực ra, kế hoạch này cũng đã được HĐQT VietA Bank lên phương án trình ĐHCĐ thông qua trong các kỳ đại hội trước, nhưng vẫn chưa thể hoàn thành. Đến nay, khi quá nửa năm 2016 qua đi, VietA Bank cũng chưa có động tĩnh nào về việc phát hành cổ phiếu tăng thêm vốn như kế hoạch đã vạch ra cho năm 2016.

Không chỉ mỗi VietA Bank chật vật trong việc tăng vốn điều lệ mà tình trạng này cũng đang diễn ra ở một số nhà băng quy mô tương tự, chẳng hạn như Saigonbank.

"Nếu muốn tồn tại, vượt qua được những sóng gió của thị trường, ngân hàng phải trường vốn"

- TS. Nguyễn Văn Thuận, Trưởng Khoa Tài chính - Ngân hàng, Trường đại học mở TP. HCM

HĐQT Saigonbank cho hay, mục tiêu của Ngân hàng trong năm nay là tiếp tục tăng cường năng lực tài chính, quy mô hoạt động trên cơ sở đảm bảo an toàn. Trong đó, vốn điều lệ sẽ hoàn thành kế hoạch nâng vốn từ hơn 3.000 tỷ đồng lên 4.080 tỷ đồng theo phương án đã được ĐHCĐ thông qua.

NHNN cũng từng có văn bản chấp thuận cho Saigonbank tăng vốn điều lệ thêm 1.000 tỷ đồng với thời hạn có hiệu lực của quyết định này là 12 tháng kể từ ngày ký. Trường hợp việc tăng vốn điều lệ chưa hoàn tất trong thời hạn cho phép hoặc nếu ĐHCĐ Saigonbank thông qua việc thay đổi phương án tăng vốn điều lệ đã được NHNN chấp thuận, văn bản này hết hiệu lực pháp lý. Nhưng thực tế cho thấy, đã hơn 3 năm qua, Saigonbank chưa thể hoàn thành kế hoạch tăng vốn lên 4.000 tỷ đồng.

Việc thực hiện được kế hoạch trên cũng không dễ với ngân hàng này trong năm nay, khi thời gian còn lại không nhiều. Trong khi đó, áp lực thoái vốn của các cổ đông lớn tại Saigonbank theo lộ trình quy định của Thông tư 36/2015/TT-NHNN gia tăng.

Mới đây, Vietinbank thoái 5,48% vốn cổ phần tại Saigonbank và có 2 nhà đầu tư cá nhân đã bỏ ra 211 tỷ đồng để nắm giữ. Tuy là ngân hàng nhỏ khó thực hiện kế hoạch tăng vốn, song Saigonbank vẫn nhất quyết nói không với M&A, kể cả khi được ngân hàng lớn là Vietcombank có lời đề nghị sáp nhập.

Lớn vẫn đua tăng vốn

Mặc dù đã bứt xa được mức vốn pháp định, song các nhà băng vốn dưới 5.000 tỷ đồng vẫn nỗ lực để nâng cao năng lực tài chính, đối phó với những rủi ro trong hoạt động khi có mức vốn điều lệ ở mức cao. Đơn cử, BacA Bank đã hoàn thành việc tăng vốn điều lệ đợt 1 thêm 111 tỷ đồng, nâng mức vốn điều lệ từ 4.400 tỷ đồng lên 4.511 tỷ đồng thông qua việc phát hành 11.099.948 cổ phiếu để trả cổ tức năm 2014. Trước đó, BacA Bank đã được NHNN chấp thuận cho tăng vốn điều lệ từ 4.400 tỷ đồng lên 5.000 tỷ đồng theo phương án tăng vốn điều lệ đã được ĐHCĐ thường niên ngân hàng thông qua nên Ngân hàng sẽ tiếp tục tăng vốn.

Dự kiến, trong năm 2016, OCB sẽ tăng vốn lên 5.000 tỷ đồng sau khi hoàn tất quá trình tăng vốn năm 2015 thông qua phát hành riêng lẻ cho đối tượng chọn lọc bên ngoài và cổ đông hiện hữu là 500 tỷ đồng. OCB cho biết, thời gian thực hiện dự kiến trong quý II/2016, nhưng hiện đã bước sang tháng 7/2016, OCB vẫn chưa triển khai. Thậm chí, ngân hàng này cho biết, đợt phát hành riêng lẻ cho đối tượng chọn lọc bên ngoài và cổ đông hiện hữu trong đợt tăng vốn lên 4.500 tỷ đồng vẫn đang tiếp tục hoàn tất.

Trước đó, năm 2014, OCB được NHNN chấp thuận cho tăng vốn điều lệ lên 4.000 tỷ đồng, nhưng việc tăng vốn này cũng không thành công và phải đợi đến đầu năm 2015, Ngân hàng mới chính thức tăng vốn từ 3.547 tỷ đồng lên 4.000 tỷ đồng.

Với các ngân hàng lớn, để sử dụng công cụ Basel hiệu quả, thông tin tài chính, bảng cân đối kế toán phải được kiểm toán rõ ràng; các tài sản từ tiền mặt, trái phiếu đầu tư, dư nợ tín dụng... phải được thẩm định chính xác. Trong đó, 10 ngân hàng Việt được chỉ định thí điểm theo tiêu chuẩn Basel II là BIDV, VietinBank, Vietcombank, Techcombank, ACB, VPBank, MB, Maritime Bank, Sacombank, VIB.

Kể từ tháng 2/2016, 10 ngân hàng do NHNN chỉ định sẽ chính thức bước vào thực hiện thí điểm phương pháp quản trị vốn và rủi ro theo tiêu chuẩn Basel II. Đây là tiêu chuẩn không mới đối với các ngân hàng trong khu vực nhưng đầy thách thức với các ngân hàng Việt Nam.

Việc áp dụng Basel II sẽ khiến hệ số CAR của các ngân hàng giảm, yêu cầu vốn phải tăng lên do ngoài rủi ro tín dụng, Basel II tính đến yêu cầu vốn đối với rủi ro hoạt động và rủi ro thị trường. Do đó, những ngân hàng có CAR xung quanh 9% sẽ phải tính đến phương án tăng vốn cấp 1 hoặc cấp 2 để cải thiện CAR. Trong mùa ĐHCĐ 2016, nhiều NHTM đưa ra kế hoạch tăng vốn trong năm nay cũng như trong năm 2017. Trong tháng 3/2016, một loạt NHTM lớn như MB, Saigonbank, VPBank... đều đã được chấp thuận tăng vốn điều lệ. Ngoài ra, một số nhà băng tăng vốn bằng cổ tức như ACB.

TS. Nguyễn Văn Thuận, Trưởng Khoa Tài chính - Ngân hàng, Trường đại học mở TP. HCM cho rằng, nếu muốn tồn tại, vượt qua được những sóng gió của thị trường, ngân hàng phải trường vốn. Hơn nữa, chủ trương của NHNN trong tương lai là rút gọn lại hệ thống NHTM để lành mạnh hoá và nâng cao hiệu quả hoạt động kinh doanh. Vì vậy, những NHTM có vốn mạnh mới có khả năng trụ vững.

Đồng quan điểm, TS. Cao Sỹ Kiêm, nguyên Thống đốc NHNN nhận định, tăng vốn điều lệ là cần thiết để nâng cao năng lực tài chính và khả năng cạnh tranh. Tuy nhiên, trong bối cảnh hiện nay, để thực thi được kế hoạch này, theo ông Kiêm là hoàn toàn không dễ. Vì giá cổ phiếu giảm, việc phát hành khó có thể mang lại hiệu quả cao, trong khi áp lực M&A đối với các ngân hàng nhỏ để tồn tại và phát triển ngày càng lớn nên không dễ thu hút nhà đầu tư mua cổ phiếu.