2h chiều ngày 22/12/2023, dòng người vẫn ra vào tấp nập tại Agribank chi nhánh huyện Tiên Lãng, Đông Hải Phòng. Bộ phận an ninh phải đứng ngay ở cổng để hướng dẫn khách hàng xếp gọn xe vào giao dịch, lấy phiếu xếp hàng và đợi đến lượt của mình.

Bà Nguyễn Thị Thơm, Giám đốc Agribank chi nhánh huyện Tiên Lãng, Đông Hải Phòng cho biết: “Những ngày cuối năm nhân viên của bộ phận huy động vốn khá bận rộn khi trung bình mỗi ngày có khoảng 10 tỷ đồng được gửi vào”.

|

Bên trong toà nhà được sử dụng cho nghiệp vụ huy động vốn của Agribank chi nhánh huyện Tiên Lãng, Đông Hải Phòng |

Bức tranh của Agribank chi nhánh huyện Tiên Lãng, Đông Hải Phòng cũng thể hiện thị hiếu chung giai đoạn này là tiền gửi vẫn được ưa chuộng dù lãi suất không còn hấp dẫn như trước, bởi các kênh đầu tư khác như bất động sản, trái phiếu doanh nghiệp, thị trường chứng khoán chưa khởi sắc trở lại.

Và khung cảnh trái ngược với toà nhà huy động vốn là toà nhà bên cho vay không một bóng khách hàng giao dịch. Ngoại trừ một vài cán bộ đang cố gắng trong những ngày cuối cùng năm ở bên ngoài thì trong chi nhánh chỉ có nhân viên tín dụng với nhau.

“2023 là năm rất đặc biệt của chi nhánh khi huy động được gần 400 tỷ đồng nhưng cho vay chỉ được 170 tỷ đồng dù cán bộ tín dụng lăn xả làm ngày, làm đêm không có cả ngày nghỉ”, bà Nguyễn Thị Thơm chia sẻ.

|

Bên trong toà nhà được sử dụng cho nghiệp vụ cho vay của Agribank chi nhánh huyện Tiên Lãng, Đông Hải Phòng |

Được biết, tổng số nhân viên của chi nhánh Agribank huyện Tiên Lãng, Đông Hải Phòng là 28 người thì ngoài Giám đốc, bộ phận tín dụng có 1 phó giám đốc phụ trách, 1 trưởng phòng, 2 phó phòng và 9 cán bộ tín dụng, mỗi cán bộ phụ trách 400 khách hàng.

Chuyên viên phân tích Phạm Phương Linh của Công ty Chứng khoán KB Việt Nam nhận định: “Hiện tại, với tốc độ giải ngân tín dụng khá chậm, các ngân hàng sẽ không gặp vấn đề về thanh khoản do nguồn huy động năm nay tương đối dồi dào bởi mặt bằng lãi suất cao trong nửa đầu năm khiến kênh gửi tiết kiệm vẫn chiếm ưu thế hơn cả”.

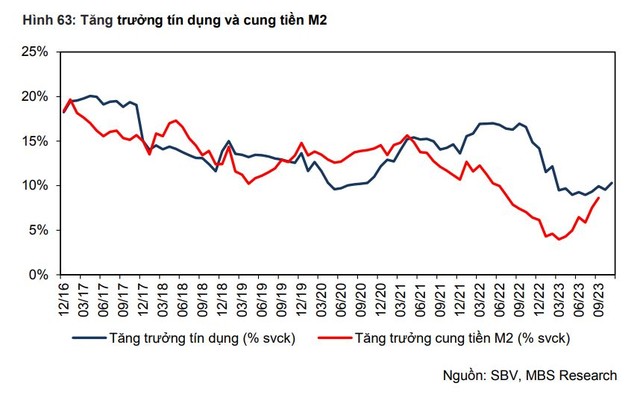

Câu chuyện tăng trưởng tín dụng thấp không riêng tại Agribank huyện Tiên Lãng, Đông Hải Phòng. Theo số liệu của Ngân hàng Nhà nước (NHNN), tính đến ngày 30/11/2023, tăng trưởng tín dụng toàn ngành đạt 9,15% so với đầu năm (cùng kỳ đạt 12,0%).

So với số liệu gần nhất ngày 22/11/2023, tăng trưởng tín dụng đạt 8,21% so với đầu năm, ông Đinh Công Luyến, Chuyên viên phân tích của Công ty Chứng khoán MB cho rằng, tăng trưởng tín dụng toàn ngành đã có những dấu hiệu tích cực, tuy nhiên, con số này vẫn còn cách khá xa so với mục tiêu 14 - 15% trong năm 2023 của Chính phủ. Cũng theo ông Luyến, tốc độ tăng trưởng tín dụng chậm đã được dự báo từ trước, với những nguyên nhân chính sau:

Thứ nhất, ảnh hưởng từ tổng cầu thế giới suy yếu, GDP Việt Nam trong 9 tháng đầu năm 2023 tăng 4,24% so với cùng kỳ, chỉ cao hơn tốc độ tăng 2,19%/1,57% của 9 tháng năm 2020/9 tháng năm 2021 xét trong giai đoạn 2011-2023;

Thứ hai, thị trường bất động sản, vốn là khu vực thu hút nguồn vốn tín dụng lớn nhất, vẫn trầm lắng trong 9 tháng đầu năm 2023 khi số lượng giao dịch và số lượng dự án hoàn thành xây dựng lần lượt giảm 31% và 33% so với cùng kỳ.

Đáng chú ý, tăng trưởng tín dụng thấp cũng khiến 9 tháng đầu năm 2023, lợi nhuận sau thuế toàn ngành giảm 2,5% so với cùng kỳ. Tổng lợi nhuận sau thuế của các ngân hàng thương mại niêm yết giảm nhẹ 1,4% so với cùng kỳ trong quý 3/2023. Đà giảm có dấu hiệu chậm lại so với 2 quý đầu năm (qúy 2/2023: giảm 1,5%; qúy 1/2023: giảm 4,4% so với cùng kỳ).

|

Lũy kế 9 tháng đầu năm 2023, tổng lợi nhuận sau thuế các ngân hàng niêm yết giảm 2,5% so với cùng kỳ, trong đó nhóm các ngân hàng thương mại nhà nước ghi nhận kết quả khả quan hơn với mức tăng trưởng 14,2% so với cùng kỳ, trong khi lợi nhuận nhóm các ngân hàng thương mại cổ phần suy giảm 9,9% so với cùng kỳ.

Và câu chuyện “con gà quả trứng” đã diễn ra khi lợi nhuận sau thuế 9 tháng đầu năm 2023 của các ngân hàng thương mại niêm yết suy giảm và nguyên nhân đầu tiên được Chuyên viên phân tích của MBS cho biết là do tín dụng toàn ngành suy yếu (9 tháng đầu năm 2023 tăng 6,92% so với đầu năm, trong khi đó 9 tháng đầu năm 2022 tăng 11,05% so với đầu năm). Bên cạnh đó là câu chuyện NIM toàn ngành giảm 86,5 điểm cơ bản so với cùng kỳ (quý 3/2023: 4,67%, quý 3/2022: 3,8%) và chi phí hoạt động, chi phí trích lập dự phòng tăng lần lượt 7,7% và 5,4% so với cùng kỳ.

“Tăng trưởng tín dụng của các ngân hàng niêm yết chỉ đạt 12,0% so với cùng kỳ (9 tháng đầu năm 2022 đạt 18,1% so với cùng kỳ) do suy giảm cầu của toàn nền kinh tế cùng với NIM suy giảm mạnh trong nửa đầu năm khi lãi suất huy động tiền tệ tăng cao khiến thu nhập lãi thuần (NII) của các ngân hàng giảm tốc. NII 9 tháng đầu năm 2023 toàn ngành chỉ tăng 3,8% so với cùng kỳ (9 tháng đầu năm 2022: tăng 22,1% so với cùng kỳ)”, ông Đinh Công Luyến nói.