Nhóm ngân hàng chuyên cho vay cá nhân như ACB, TPBank, VIB rõ ràng gặp những khó khăn đáng kể trong bối cảnh tín dụng tiêu dùng chậm lại do sức cầu tiêu dùng yếu.

Xu hướng đó đã phản ánh vào kết quả kinh doanh của các ngân hàng này trong những quý gần đây. Song mức độ suy giảm lợi nhuận hoạt động của những ngân hàng này cũng cần được phân tích kỹ.

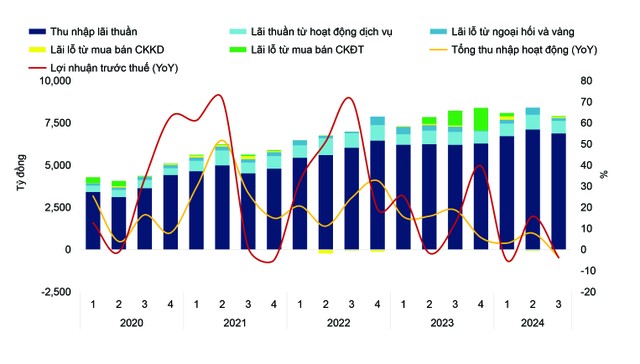

Ví dụ, nhìn vào kết quả kinh doanh quý III/2024 của ACB, nhiều người có thể cảm thấy lo lắng khi tổng thu nhập hoạt động và lợi nhuận trước thuế của ngân hàng này giảm nhẹ so với cùng kỳ năm ngoái. Dẫu vậy, việc đánh giá dựa trên mức tăng trưởng âm mà bỏ qua bối cảnh và các yếu tố đặc thù có thể dẫn đến nhận định sai lầm.

Biểu đồ 1 thể hiện cơ cấu lợi nhuận của ACB trong quý III/2024; trong đó, thu nhập từ hoạt động tín dụng đạt khoảng 6.881 tỷ đồng, tăng trưởng 10,8% so với cùng kỳ.

Dù mức tăng trưởng thu nhập từ hoạt động tín dụng thấp hơn so với mức tăng trưởng tín dụng nhưng đây vẫn là kết quả chấp nhận được trong bối cảnh ACB đang phải dịch chuyển tín dụng sang nhóm khách hàng doanh nghiệp - có biên lãi ròng (NIM) thấp hơn - để duy trì tăng trưởng tín dụng khi tăng trưởng tiêu dùng thấp.

Như vậy, dù con số tổng thu nhập và lợi nhuận trước thuế quý III/2024 có giảm sút nhẹ so với cùng kỳ năm ngoái nhưng đây không phải là dấu hiệu cho thấy triển vọng của ACB kém tích cực, mà các đánh giá trên cho thấy mảng kinh doanh chính vẫn hoạt động hiệu quả.

|

Biểu đồ 1: Cơ cấu thu nhập của ngân hàng ACB giai đoạn 2020 – Q3.2024. |

Thay vào đó, một trong những yếu tố chính khiến lợi nhuận của ACB giảm là do lợi nhuận của cùng kỳ năm 2023 được thúc đẩy bởi khoản thu nhập đột biến từ hoạt động mua bán chứng khoán đầu tư, với gần 882 tỷ đồng.

Trong khi đó, nhiều ngân hàng khác cũng thu lãi lớn từ việc kinh doanh trái phiếu chính phủ trong quý III/2023 nhờ đã “đặt cược” thành công vào đà giảm lãi suất của lãi suất điều hành từ cuối năm 2022 đến cuối năm 2023. Khi lãi suất giảm đã giúp giá trái phiếu gia tăng mạnh, từ đó tạo ra nguồn lợi nhuận lớn cho ngân hàng.

Tất nhiên, đây là những nguồn lợi nhuận lớn phát sinh không thường xuyên. Nếu loại bỏ yếu tố bất thường này, thực chất, lợi nhuận của ACB vẫn duy trì ổn định, tăng trưởng khoảng 7% so với cùng kỳ.

Nhìn vào biểu đồ 1, có thể thấy quý IV/2024, nhà băng này có một khoản lãi rất lớn từ hoạt động mua bán chứng khoán đầu tư, do vậy, khả năng, trên nền so sánh này, kết quả kinh doanh quý IV/2024 của ACB vẫn tiếp tục tăng trưởng âm.

Nhiều ngân hàng khác cũng trải qua diễn biến tăng trưởng thu nhập hoạt động thấp trong quý III/2024 do sự gia tăng đột biến của các hoạt động kinh doanh ngoại hối hoặc đầu tư chứng khoán. Chẳng hạn, OCB giảm 7,15% tổng thu nhập hoạt động so với cùng kỳ, do trong quý III/2023, lãi chứng khoán đầu tư đạt 220 tỷ đồng, còn quý III năm nay lại ghi nhận con số âm 33 tỷ đồng.

Tỷ lệ bao phủ nợ xấu mỏng đi cũng là một trong các lý do khiến mức tăng trưởng lợi nhuận sau thuế tốt, gần như gấp đôi mức tăng trưởng của tổng thu nhập hoạt động. Tuy nhiên, về dài hạn, đặc biệt khi Thông tư 06 về giãn nợ hết hạn trong cuối năm nay, lợi nhuận của các ngân hàng này phải chịu áp lực gia tăng chi phí dự phòng cao hơn.

Tương tự, tại TPBank, quý III vừa qua, khoản mục lãi/lỗ thuần từ mua bán chứng khoán đầu tư ghi nhận con số âm hơn 60,5 tỷ đồng (trong khi cùng kỳ năm ngoái ghi nhận 551,6 tỷ đồng), dẫn đến tổng thu nhập giảm 5,2% so với cùng kỳ, mặc dù thu nhập từ tín dụng và dịch vụ tăng trưởng lần lượt là 7,13% và 19,31%.

Mức sụt giảm mạnh về lợi nhuận sau thuế của VIB lại có thể được nhìn theo một hướng khác khi đây là ngân hàng có tỷ lệ cho vay cá nhân cao nhất thị trường, nên khi tín dụng tiêu dùng gặp khó khăn thì Ngân hàng sẽ bị ảnh hưởng nhiều hơn cả về mặt tăng trưởng và mặt lợi nhuận.

NIM của VIB sụt giảm qua nhiều quý khi Ngân hàng phải liên tục đưa ra các chương trình giảm lãi suất để kích cầu cũng như chuyển động lực tăng trưởng tín dụng sang phân khúc khách hàng doanh nghiệp.

Cao chưa phải hoàn toàn tốt

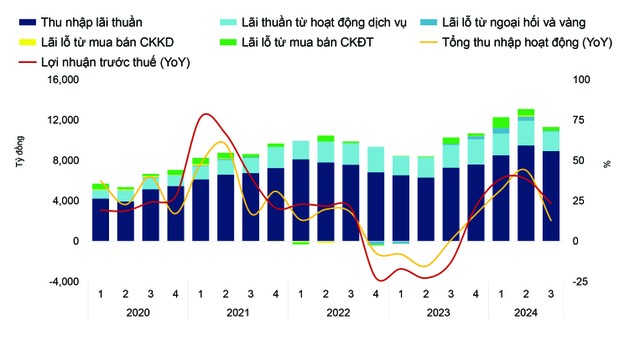

Ở một góc nhìn khác, các ngân hàng có mức tăng trưởng thu nhập cao về mặt danh nghĩa chưa hẳn đã là hoàn toàn tốt. Ví dụ, Techcombank báo cáo kết quả kinh doanh quý III/2024 ấn tượng khi lọt Top 3 ngân hàng có mức lợi nhuận ròng cao nhất và tổng thu nhập hoạt động tăng trưởng gần 13% so với cùng kỳ, lợi nhuận trước thuế tăng 23,5%.

Đối với hoạt động cốt lõi - tín dụng, Techcombank ghi nhận thu nhập lãi thuần lên đến 8.928 tỷ đồng, tương đương tăng 23% so với cùng kỳ.

Sau giai đoạn khó khăn trong năm 2023 khi tỷ lệ tiền gửi không kỳ hạn (CASA) sụt giảm mạnh, từ đó ảnh hưởng tiêu cực đến mức chi phí vốn, tình hình kinh doanh của Techcombank diễn biến tích cực hơn rất nhiều trong năm 2024 khi Ngân hàng đẩy nhanh cho vay từ đầu năm nay và dòng tiền của các nhóm doanh nghiệp vay được khơi thông, từ đó góp phần giúp CASA cải thiện.

Hiện tại, mức CASA của Techcombank là 40,5%, đã quay lại vị thế số 1 toàn hệ thống, từ đó góp phần cải thiện thu nhập lãi của nhà băng rất nhiều. Đây chính là yếu tố chính giải thích cho mức tăng trưởng vượt trội của Techcombank so với mức nền lợi nhuận thấp của năm ngoái.

|

Biểu đồ 2: Cơ cấu thu nhập của ngân hàng TCB giai đoạn 2020 – Q3.2024. |

Đôi khi con số lợi nhuận làm mờ đi một yếu tố mà chúng ta không để ý. Đó là thu nhập từ hoạt động dịch vụ của Techcombank thực tế đang sụt giảm đáng kể so với 4 quý gần nhất. Tổng lợi nhuận từ dịch vụ trong quý III/2024 chỉ là 1.947 tỷ đồng, thấp hơn mức 2.000 tỷ đồng duy trì ổn định trong 4 quý trước đó.

Đặc biệt, Techcombank còn phải đối mặt với một vấn đề khác là việc chấm dứt hợp đồng hợp tác bảo hiểm với Manulife, dẫn đến khoản chi bù 1.800 tỷ đồng. Khoản phí này dự kiến được ghi nhận trong chi phí hoạt động của Ngân hàng trong quý IV/2024, điều này sẽ tiếp tục ảnh hưởng đến lợi nhuận của Ngân hàng trong các quý tiếp theo.

Những yếu tố trên cho thấy rằng, dù Techcombank ghi nhận mức tăng trưởng lợi nhuận cao, nhưng xen lẫn với đó là nhiều thách thức tiềm ẩn trong tương lai. Báo cáo kết quả kinh doanh quý IV/2024 của Techcombank chắc chắn sẽ chịu nhiều áp lực.

Bên cạnh Techcombank, nhiều ngân hàng tăng trưởng lợi nhuận cao nhờ được hưởng lợi từ việc đẩy mạnh hoạt động tín dụng trong năm. LPBank và NamA Bank là các ngân hàng trải qua mức tăng trưởng lợi nhuận sau thuế lần lượt là 134,76% và 109,46% khi tăng trưởng tín dụng lũy kế 9 tháng đầu năm trên 14%.

Tuy nhiên, về chất lượng tài sản, tỷ lệ nợ xấu của LPBank và NamA Bank ở ngưỡng cao hơn hẳn so với cùng kỳ các năm trước. Bên cạnh đó, tỷ lệ bao phủ nợ xấu của các ngân hàng đều đang ở mức thấp so với mức trung bình 5 năm.

Tỷ lệ bao phủ nợ xấu mỏng đi cũng là một trong các lý do khiến mức tăng trưởng lợi nhuận sau thuế tốt, gần như gấp đôi mức tăng trưởng của tổng thu nhập hoạt động. Tuy nhiên, về dài hạn, đặc biệt khi Thông tư 06 về giãn nợ hết hạn trong cuối năm nay, lợi nhuận của các ngân hàng này phải chịu áp lực gia tăng chi phí dự phòng cao hơn.

Rõ ràng, việc chỉ dựa vào con số tăng trưởng lợi nhuận có thể dẫn đến những hiểu lầm trong việc đánh giá hiệu quả kinh doanh của ngân hàng. Một con số tăng trưởng âm chưa chắc là dấu hiệu của sự sụt giảm triển vọng kinh doanh, trong khi tăng trưởng cao cũng không hẳn là hoàn toàn tốt.

Điều quan trọng là nhà đầu tư cần phải đào sâu hơn vào lý do đằng sau các con số này, bóc tách các yếu tố biến động bất thường trong ngắn hạn và đánh giá đúng khả năng hoạt động dài hạn của ngân hàng để có cái nhìn toàn diện hơn và đưa ra những quyết định đầu tư đúng đắn.