Thị phần của nhà tái nội vì sao khiêm tốn?

Tổng CTCP Tái bảo hiểm PVI (PVIRe) cho biết, trong 5 năm qua (đến hết năm 2019), tổng phí nhận tái bảo hiểm toàn cầu có sự tăng trưởng cao, đạt trung bình 10%/năm. Tại Việt Nam, tốc độ tăng trưởng phí nhượng tái đạt khoảng 15%/năm.

Theo PVIRe, giai đoạn 5 năm tới (2020-2024), nhu cầu về tái bảo hiểm trên thế giới cũng như tại Việt Nam sẽ tiếp tục tăng. Theo đó, mức phí tái bảo hiểm vẫn duy trì được tốc độ tăng trưởng 2 con số.

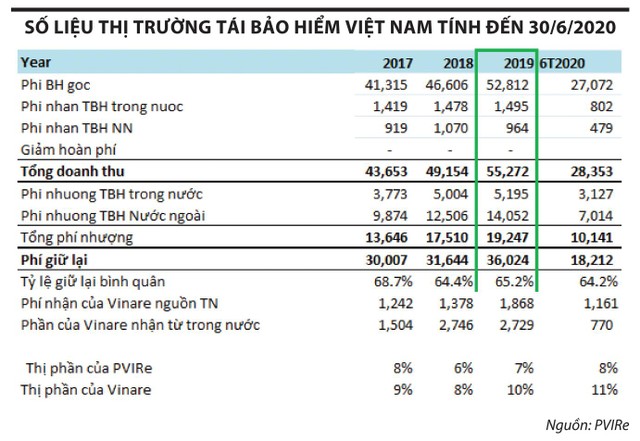

Tuy vậy, có một thực tế là thị phần của các nhà tái bảo hiểm nội địa vẫn rất khiêm tốn, chỉ khoảng 17% tính đến cuối năm 2019. Trong đó, Tổng công ty Tái bảo hiểm quốc gia Việt Nam - Vinare (mã chứng khoán VNR) chiếm khoảng 10%, còn PVIRe là khoảng 7%.

Theo số liệu thống kê mới cập nhật của PVIRe, kết thúc 6 tháng đầu năm 2020, thị phần của 2 nhà tái bảo hiểm này đã tăng lên, nhưng vẫn chưa đầy 20%, lần lượt là 11% và 8%.

Giải thích lý do thị phần của các nhà tái bảo hiểm nội địa còn khiêm tốn, đại diện Vinare cho hay, đó là do đều tập trung vào mảng bảo hiểm thương mại vốn chỉ chiếm khoảng 40% doanh thu thị trường bảo hiểm gốc, trong khi 60% còn lại là các sản phấm bán lẻ (con người, xe cơ giới, sức khỏe) - vốn thuộc mức giữ lại của doanh nghiệp bảo hiểm gốc, nếu có thu xếp tái bảo hiểm thì cũng chỉ dành cho một số thị trường quốc tế (ví dụ như xe cơ giới). Dù vậy, lợi nhuận từ nghiệp vụ này thường mỏng, thậm chí thua lỗ do có tỷ lệ tổn thất cao, chi phí khai thác lớn.

|

Một điểm cần lưu ý khác là tại thị trường tái bảo hiểm Việt Nam, chỉ có Vinare, PVIRe là 2 nhà tái nội địa nên phụ thuộc nhiều vào các nhà tái nước ngoài. Theo đại diện Vinare, có nhiều lý do dẫn đến sự “trống vắng” này, đó là trách nhiệm bảo hiểm lớn, vượt quá khả năng giữ lại của các doanh nghiệp bảo hiểm/tái bảo hiểm trong nước, nhất là các nghiệp vụ đặc thù như hàng không, dầu khí; các yêu cầu cao về xếp hạng tín nhiệm (rating) của khách hàng bảo hiểm gốc…

Cũng theo Vinare, sự thiếu vắng các nhà tái nội địa không chỉ xuất hiện tại thị trưởng Việt Nam, mà còn diễn ra tại hầu hết các thị trường bảo hiểm đang phát triển trên thế giới.

Cạnh tranh thế nào với nhà tái ngoại?

Chia sẻ với Báo Đầu tư Chứng khoán về khả năng cạnh tranh, cải thiện thị phần, cả Vinare và PVIRe đều cho rằng, doanh nghiệp tái bảo hiểm nội địa tuy không có lợi thế về vốn, nhưng lại có lợi thế về sự hiểu biết thị trường trong nước, sự nhanh nhạy trước những thay đổi của chính sách, khả năng cung cấp cho khách hàng những sản phẩm tái bảo hiểm hiệu quả, phù hợp với đặc trưng của thị trường…

“Khi xem xét hợp tác với một công ty tái bảo hiểm thì việc chi trả bồi thường đầy đủ, nhanh chóng luôn là yếu tố tiên quyết. Hồ sơ giải quyết bồi thường nhanh gọn do đã có những hiểu biết về tổn thất, không có rào cản về ngôn ngữ, các công ty tái bảo hiểm trong nước sẽ có điều kiện để thực hiện chi trả các khoản bồi thường nhanh chóng, mang ý nghĩa lớn trong việc hỗ trợ tài chính cho khách hàng khi có tổn thất xảy ra’, đại diện PVIRe nói.

Để nâng cao năng lực cạnh tranh, theo vị này, bên cạnh việc tập trung tối đa vào những lợi thế vốn có, các công ty tái bảo hiểm trong nước cần khắc phục 2 điểm yếu cố hữu về quy mô vốn và phương thức giao dịch.

“Hiện nay, so với các nhà tái bảo hiểm nước ngoài trên thị trường, quy mô vốn của các công ty tái bảo hiểm trong nước còn rất khiêm tốn. Nếu muốn nâng cao năng lực tài chính, cải thiện thị phần nhận tái bảo hiểm thì không còn cách nào khác là phải tăng được vốn điều lệ. Đây cũng là ‘điều kiện cần’ để các công ty tái bảo hiểm trong nước được các tổ chức xếp hạng tín nhiệm quốc tế nâng mức xếp hạng tín nhiệm, tiếp cận với thị trường thế giới”, đại diện PVIRe cho hay.

Liên quan tới phương thức giao dịch, lãnh đạo PVIRe cho biết, hầu hết công ty bảo hiểm/tái bảo hiểm trên thị trường vẫn đang thực hiện các giao dịch theo phương thức truyền thống, gây tiêu tốn nguồn nhân lực và tăng chi phí kinh doanh cho công ty. Vì thế, nhất thiết phải đẩy mạnh số hóa, áp dụng công nghệ thông tin để nâng cao hiệu suất lao động, giảm khối lượng công việc giấy tờ, rút ngắn thời gian xử lý bồi thường, từ đó tăng sức cạnh tranh trên thị trường.

“Tại PVIRe, việc lưu trữ và luân chuyển chứng đã được thực hiện trên hệ thống điện tử, các hợp đồng tái bảo hiểm cũng được tiến hành trên nền tảng số. Việc đẩy mạnh số hóa quy trình hoạt động đã bước đầu mang lại hiệu quả cho Công ty”, lãnh đạo PVIRe thông tin.

Hướng đến thị trường nước ngoài

Việc kiểm soát tốt dịch bệnh Covid-19 cùng với kinh tế vĩ mô ổn định đang giúp Việt Nam trở thành một trong những điểm đến của làn sóng dịch chuyển đầu tư từ nước ngoài. Theo đó, lĩnh vực tái bảo hiểm được cho là có cơ hội đón dòng vốn đầu tư nước ngoài mới, đặc biệt là từ các doanh nghiệp Hàn Quốc, Nhật Bản. Đây cũng là cơ hội cho Vinare và PVIRe trong việc thu xếp tái bảo hiểm các dịch vụ về tài sản, kỹ thuật, hàng hải… với nhóm khách hàng này.

Mặc dù vậy, 2 nhà tái bảo hiểm đều thừa nhận, việc tiếp cận với thị trường tái bảo hiểm quốc tế vẫn còn nhiều hạn chế do rào cản về xếp hạng tín nhiệm. Hiện tại, cả Vinare và PVIRe đều đang được xếp hạng ở mức B++, trong khi các thị trường lớn đều yêu cầu mức cao hơn.