Lợi nhuận tài chính khối nhân thọ vẫn tăng

Năm 2013, khối nhân thọ ghi nhận sự tăng trưởng lợi nhuận hoạt động tài chính trên diện rộng. Có tới 11/16 doanh nghiệp tăng lợi nhuận từ hoạt động tài chính so với năm 2012, không kể 2 doanh nghiệp mới đi vào hoạt động, có kết quả kinh doanh không đáng kể. Những doanh nghiệp lớn như AIA tăng 11%, Bảo Việt Nhân thọ tăng 5% khoản lợi nhuận này. Những doanh nghiệp nhỏ hơn như ACE Life tăng 18%, Fubon Life Việt Nam tăng 22%, Great Eastern Việt Nam tăng 23% và Prevoir Việt Nam tăng 31%. Cathay Life Việt Nam tăng tới 52% lợi nhuận tài chính trong năm 2013, sau khi tăng vốn điều lệ lên gấp đôi.

Trong số đó, có những doanh nghiệp đã tăng lợi nhuận đầu tư tài chính suốt 3 năm liên tiếp như ACE Life, AIA và Bảo Việt Nhân thọ, bất chấp thị trường tài chính suy giảm liên tục trong giai đoạn này.

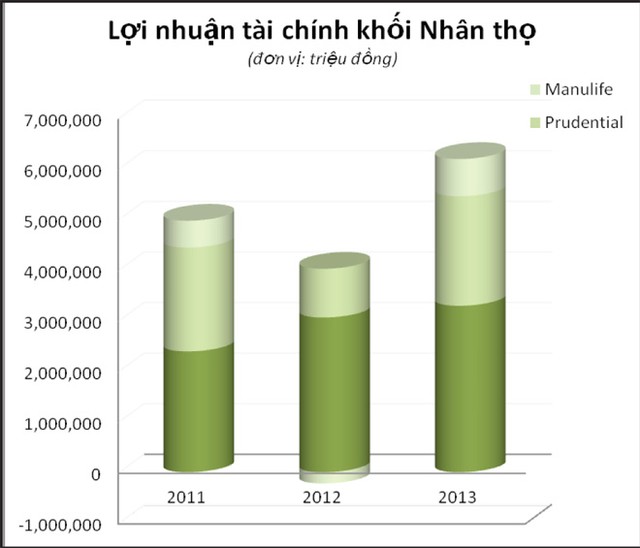

Đặc biệt, có hai trường hợp là Prudential Việt Nam đã tăng 125% lợi nhuận tài chính so với năm 2012, do trong năm 2012, Công ty trả bảo tức đặc biệt cho khách hàng, khiến lợi nhuận của năm trước đó giảm thấp và ManuLife Việt Nam có lợi nhuận tài chính dương trở lại sau khi đột ngột bị âm lợi nhuận tài chính do phải chi một khoản lớn trong năm 2012 .

Trừ hai trường hợp trên, tổng cộng 14 doanh nghiệp bảo hiểm nhân thọ đã đạt khoảng 3.300 tỷ đồng lợi nhuận tài chính trong năm 2013, tăng khoảng 8% so với năm 2012. Nếu tính cả Prudential Việt Nam và Manulife Việt Nam, tổng lợi nhuận đầu tư tài chính đạt 6.200 tỷ đồng, tăng 63% so với năm 2012.

Phi nhân thọ tiếp đà giảm

Tình hình lại diễn ra ngược lại ở khối phi nhân thọ. Lợi nhuận đầu tư tài chính sau khi sụt mạnh trong năm 2012 tiếp tục giảm xuống mức thấp mới trong năm 2013. 29 doanh nghiệp trong khối này chỉ đạt tổng lợi nhuận khoảng 1.600 tỷ đồng từ hoạt động đầu tư tài chính, giảm khoảng 4% so với năm 2012, theo số liệu tại báo cáo tài chính 2013 đã kiểm toán và chưa kiểm toán của các doanh nghiệp tính đến thời điểm này.

Trong đó, nhiều doanh nghiệp sụt giảm mạnh lợi nhuận này, đặc biệt là nhóm doanh nghiệp bảo hiểm trong nước. Chẳng hạn như Bảo Minh giảm 67%, Bảo hiểm ABIC giảm 52%, trong khi Bảo hiểm Bưu điện và Bảo hiểm Hàng không đều giảm 34% loại lợi nhuận này. Bảo hiểm PVI cũng giảm 22% lợi nhuận từ hoạt động đầu tư tài chính, trong khi một loạt doanh nghiệp khác giảm hàng chục phần trăm lợi nhuận cùng loại.

Bảo hiểm Bảo Việt, BIC và MIC là những doanh nghiệp hiếm hoi trong khối doanh nghiệp nội gần như giữ nguyên hoặc tăng lợi nhuận tài chính.

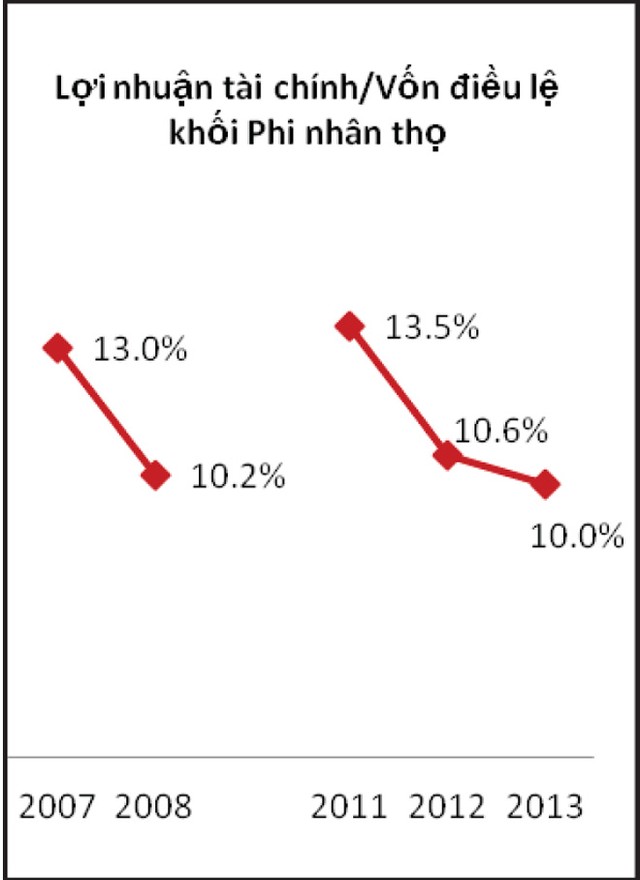

Tỷ lệ lợi nhuận tài chính trên vốn chủ sở hữu của khối phi nhân thọ giảm xuống chỉ còn 10%, thấp hơn cả năm 2008 khi thị trường chứng khoán rơi thẳng đứng.

Vì sao?

Diễn biến trái chiều này sẽ trở nên dễ hiểu, nếu nhìn vào cơ cấu đầu tư của hai khối nhân thọ và phi nhân thọ.

Nếu như khối nhân thọ ưu tiên đầu tư vào trái phiếu chính phủ, thì khối phi nhân thọ lại dành tỷ trọng lớn trong danh mục đầu tư là tiền gửi vào các tổ chức tín dụng. Trái phiếu chính phủ chiếm đến 50% danh mục đầu tư của khối nhân thọ và tiền gửi chiếm tới 70% danh mục khối phi nhân thọ, theo số liệu thống kê của Bộ Tài chính.

Kênh trái phiếu chính phủ tiếp tục đem lại lợi nhuận đáng kể cho các nhà đầu tư trong năm 2013, tiếp nối những con số lợi nhuận đột biến của năm 2012. Lợi suất trái phiếu Chính phủ đã giảm thêm 100 - 200 điểm cơ bản trong năm 2013 xuống các mức thấp kỷ lục, đồng nghĩa với việc giá trái phiếu chính phủ tăng cao lên các mức kỷ lục, đem lại các khoản lợi nhuận lớn cho những người đang nắm giữ trái phiếu như các công ty bảo hiểm nhân thọ. Một số quỹ đầu tư trái phiếu đã đạt tỷ suất sinh lời 10 - 15% trong năm 2013.

Trong khi đó, lãi suất tiền gửi giảm tiếp 2 - 4%/năm trong năm 2013, xuống mức thấp nhất giai đoạn 2005-2006, khiến thu nhập lãi tiền gửi của các tổ chức gửi tiền giảm hàng chục phần trăm.

“Mặt bằng lãi suất sụt giảm đã ảnh hưởng đáng kể tới hoạt động đầu tư tài chính của các doanh nghiệp, đặc biệt là các doanh nghiệp bảo hiểm”, Tập đoàn Bảo Việt viết trong báo cáo thường niên năm 2013. Tập đoàn bảo hiểm - tài chính này dù đã tăng tỷ trọng đầu tư tiền gửi và trái phiếu chính phủ tại kỳ hạn dài, hạn chế trái phiếu doanh nghiệp, nhưng lợi nhuận đầu tư tài chính vẫn chỉ tăng nhẹ 4%.

“Lãi suất trên thị trường năm 2013 sụt giảm nhanh và mạnh ngoài dự đoán”, Bảo hiểm BIC viết trong Báo cáo thường niên 2013, dù đây là một trong số ít doanh nghiệp tăng lãi từ hoạt động tài chính trong năm vừa rồi. Thu lãi tiền gửi của BIC đã giảm gần 16% trong năm, được bù đắp lại bằng các khoản thu nhập từ cổ phiếu và góp vốn, giúp lợi nhuận tài chính vẫn tăng nhẹ 6%, nhưng con số lãi đó “chưa phải là kết quả kỳ vọng của BIC”.

Đối với không ít doanh nghiệp phi nhân thọ khác, tiền gửi không phải nguyên nhân duy nhất khiến lợi nhuận tài chính giảm mạnh. Ngoài tiền gửi, khối phi nhân thọ phân bổ một tỷ trọng không nhỏ, lên đến 20%, vào cổ phiếu, trái phiếu doanh nghiệp không có bảo lãnh, góp vốn vào các doanh nghiệp khác, trong khi khối nhân thọ chỉ phân bổ hơn 1% vào kênh đầu tư rủi ro này.

Thực tế, trong hai năm vừa qua, có những doanh nghiệp đã phải trích thêm những khoản tiền lớn để dự phòng giảm giá chứng khoán, dự phòng cho cả các khoản tiền tại một số công ty cho thuê tài chính và quỹ đầu tư, thậm chí trích lập dự phòng cả cho trái phiếu Vinashin.

Ngay từ cuối năm 2012, nhiều doanh nghiệp bảo hiểm phi nhân thọ đã tìm cách chuyển bớt danh mục sang các loại tiền gửi có kỳ hạn dài và vào trái phiếu chính phủ để tăng lợi nhuận, đồng thời hạn chế bớt lượng đầu tư vào chứng khoán, trái phiếu doanh nghiệp hay góp vốn, thậm chí là thanh lý bớt một tài sản bất động sản (nếu có thể).

Nhưng những giải pháp đó có thể không giúp đẩy lợi nhuận tài chính lên cao trở lại, khi mà đến nay cả kênh trái phiếu chính phủ cũng đã giảm mạnh khả năng sinh lời – lợi suất trái phiếu chính phủ được dự báo có thể tăng trở lại trong năm 2014 làm giảm giá trị danh mục của các doanh nghiệp bảo hiểm, trong khi mặt bằng lãi tiền gửi khó có thể tăng trở lại.

Khi mà đầu tư tài chính luôn là nguồn sinh lời cốt lõi của các doanh nghiệp bảo hiểm, thực tế trên đã tạo một sức ép lớn phải tăng lợi nhuận kinh doanh lõi, đặc biệt là đối với khối phi nhân thọ.

Tăng lợi nhuận kinh doanh lõi

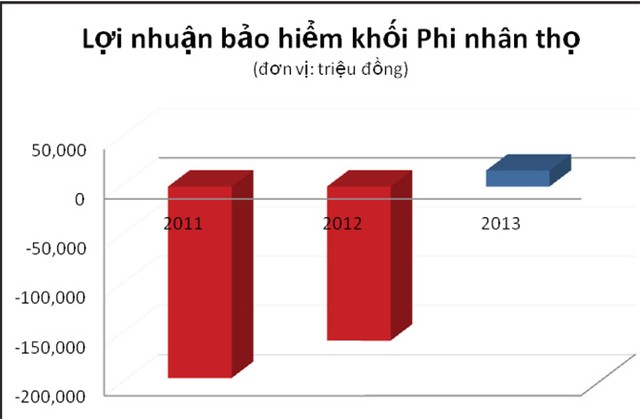

Nếu những số liệu tạm tính sát với số liệu kiểm toán (một bộ phận doanh nghiệp phi nhân thọ chưa công bố số liệu kiểm toán), thì có thể, năm 2013 là năm đầu tiên ngành phi nhân thọ có lãi nghiệp vụ trong nhiều năm trở lại đây.

Số liệu tạm tính cho thấy, 29 doanh nghiệp trong khối này đã đạt lợi nhuận khoảng 16 tỷ đồng từ nghiệp vụ bảo hiểm trong năm. Năm 2012, khối doanh nghiệp này lỗ nghiệp vụ 156 tỷ đồng và năm 2011, lỗ nghiệp vụ 194 tỷ đồng. Nhờ vậy, tổng lợi nhuận sau thuế của khối phi nhân thọ vẫn tăng 9% so với năm trước đó, lên 1.500 tỷ đồng. Tỷ suất sinh lời trên vốn điều lệ của cả khối đã tăng lên 9,5% so với tỷ suất 9% của năm 2012.

Xét trên khía cạnh hoạt động nghiệp vụ, kết quả này thậm chí tốt hơn khối nhân thọ. Khối nhân thọ không những tiếp tục lỗ nghiệp vụ mà còn mở rộng số lỗ thêm 30% so với năm 2013 lên khoảng 3.800 tỷ đồng. Thực ra, nếu loại trường hợp đột biến của Manulife Việt Nam và Prudential Việt Nam, lãi nghiệp vụ của khối này tăng thêm 3%, tổng lợi nhuận trước thuế cũng tăng lên 9% như khối phi nhân thọ (theo các số liệu tạm tính).

“Thị trường bảo hiểm phi nhân thọ Việt Nam trong năm 2013 đã cho thấy sự thay đổi khá tích cực khi các doanh nghiệp bảo hiểm đã bắt đầu áp dụng một loạt các biện pháp quản lý nghiệp vụ chặt chẽ, một mặt để đáp ứng các yêu cầu của chính sách tái bảo hiểm, mặt khác để tăng cường hiệu quả cho kinh doanh bảo hiểm gốc”, BIC nhận xét trong Báo cáo thường niên 2013. Công ty này đã giảm một nửa lỗ nghiệp vụ xuống còn 4,8 tỷ đồng trong năm.

“Đối với các doanh nghiệp bảo hiểm, năm 2014 sẽ tiếp tục là năm để họ tập trung vào yếu tố hiệu quả kinh doanh”, BIC viết trong báo cáo. Công ty đánh giá rằng, vì những lý do trên, năm 2014 là năm “toàn thị trường sẽ có sự thay đổi đáng kể về chất”.

Bài viết này nằm trong Đặc san Toàn cảnh Bảo hiểm Việt Nam 2014 với chủ đề "Chọn lối đi riêng", xuất bản ngày 30/5/2014 bởi Báo Đầu tư Chứng khoán - Báo Đầu tư.

Trong thời gian tới, tinnhanhchungkhoan.vn sẽ lần lượt đăng tải các bài viết trong Đặc san. Bạn đọc có thể vui lòng theo dõi các bài viết tại đây.