Trong quý III, lãi từ các tài sản tài chính ghi nhận thông qua lãi lỗ (FVTPL) tăng 63,4%, đạt mức 212 tỷ đồng, khi nhiều khoản đầu tư tự doanh quan trọng của SHS ghi nhận tăng giá khá tích cực.

Doanh thu môi giới trong quý đạt 126,8 tỷ đồng, gấp gần 3 lần so với cùng kỳ, khi mà số tài khoản mở mới tăng mạnh, và thanh khoản toàn thị trường cải thiện rõ rệt từ sự tham gia tích cực của các nhà đầu tư F0.

Dư nợ cho vay margin cuối quý III đạt mức 3.643 tỷ đồng, tăng trưởng 105% so với số đầu năm.

Chi phí hoạt động đạt mức 212,2 tỷ đồng, tăng 118% so với cùng kỳ, chủ yếu do dự phòng tài sản tài chính và xử lý tổn thất phải thu ở mức 89,4 tỷ đồng, tăng 58% và chi phí môi giới tăng 133% đạt mức 72,4 tỷ đồng. Theo đó, lợi nhuận trước thuế quý III/2021 đạt 306 tỷ đồng, tăng mạnh 76% so với cùng kỳ.

SHS đã thực hiện tăng vốn điều lệ thành công lên 3.250 tỷ đồng, thông qua chào bán cho cổ đông hiện hữu theo tỷ lệ 2:1, giá 13.500 đồng/CP, phát hành cổ phiếu tăng vốn cổ phần từ nguồn vốn chủ sở hữu (cổ tức bằng cổ phiếu) tỷ lệ 5% cho cổ đông hiện hữu, và phát hành 4 triệu cổ phiếu theo chương trình lựa chọn người lao động (ESOP 2021), giá 12.000 đồng/CP, hạn chế chuyển nhượng 1 năm.

Lũy kế 9 tháng đầu năm 2021, SHS đạt doanh thu 1.753 tỷ đồng, tăng trưởng 56,3% so với cùng kỳ. Lãi từ các khoản đầu tư tự doanh đạt mức 773 tỷ đồng, gấp gần 3 lần cùng kỳ, trong đó tự doanh trái phiếu ghi nhận lãi 171 tỷ đồng, gấp gần 5 lần cùng kỳ.

Doanh thu môi giới đạt 368,5 tỷ đồng, gấp 3,4 lần cùng kỳ bất chấp cạnh tranh gia tăng mạnh trên thị trường do SHS đã có sự tăng cường đáng kể nguồn vốn bổ sung cho mảng môi giới cũng như cải thiện hệ thống và nâng cấp dịch vụ. Doanh thu tư vấn và dịch vụ trái phiếu lũy kế ghi nhận ở mức là 101 tỷ đồng, tăng gần gấp đôi so với cùng kỳ.

Lợi nhuận trước thuế lũy kế 9 tháng đạt 1.028 tỷ đồng, gần gấp đôi cùng kỳ và đạt 137% kế hoạch lợi nhuận cả năm 2021.

|

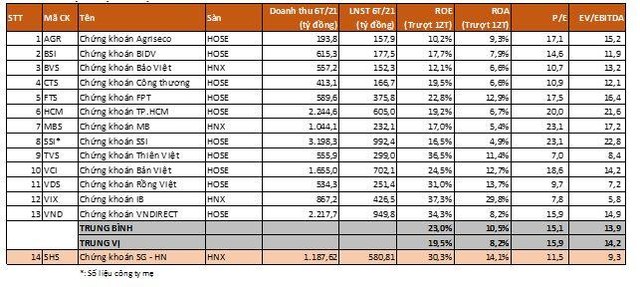

Từ bảng so sánh các doanh nghiệp trong ngành ở trên, chỉ số hiệu quả trên vốn chủ của SHS (ROE trượt 12 tháng) đạt mức 30,3% cao hơn đáng kể trung bình ngành là 23% trong khi đang giao dịch ở ngưỡng P/E trượt 12T là 11,5 lần, thấp hơn đáng kể ngưỡng trung bình ngành cùng kỳ là 15,1 lần. Chỉ số EV/EBITDA của SHS ở ngưỡng 9,3 lần so với trung bình ngành là 13,9 lần.

Trong quý III/2021, cổ phiếu SHS đỉnh điểm có lúc ghi nhận đà tăng tới gần 33% và đứng tại mức 42.300 đồng/CP (giá sau chia và phát hành thêm). Diễn biến này phản ánh phù hợp với tình hình hoạt động kinh doanh tốt đẹp, tăng trưởng ổn định của Công ty.

Ý kiến của bạn sẽ được biên tập trước khi đăng. Xin vui lòng gõ tiếng Việt có dấu