Hệ thống ngân hàng vốn được coi là mạch máu của nền kinh tế. Để giúp hệ thống ngân hàng vượt qua giai đoạn khó khăn 2008-2012, nhiều quy định pháp lý đã được nới lỏng và mang lại kết quả tích cực kể từ năm 2013 tới nay.

Sau giai đoạn hồi phục và tăng trưởng, hiện là thời điểm thích hợp để kiểm soát chặt chẽ trở lại, đẩy mạnh áp dụng các chuẩn mực của thế giới, hướng tới một hệ thống ngân hàng minh bạch, an toàn hơn.

Hạn chế tín dụng vào lĩnh vực rủi ro

Về mặt bản chất, rủi ro thanh khoản và rủi ro tín dụng luôn là 2 biến số đặc biệt quan trọng, là mối quan tâm hàng đầu của các cơ quan quản lý, cũng như lãnh đạo ngân hàng. Bởi nếu không kiểm soát được 2 rủi ro này, nguy cơ không chỉ là sụt giảm lợi nhuận, mà còn là sụt giảm thanh khoản của toàn hệ thống ngân hàng.

Mặc dù chưa có thống kê chính xác, nhưng một số chuyên gia cho rằng, trong một vài năm gần đây, một phần không nhỏ lợi nhuận của ngành ngân hàng đến từ thu hồi các khoản nợ xấu hoặc xử lý tài sản đảm bảo của các khoản nợ này trong giai đoạn khó khăn trước đó, một phần nhờ được hưởng lợi từ quá trình kích cầu, tăng trưởng kinh tế.

Tuy nhiên, việc kiểm soát chặt chẽ hơn tín dụng vào ngành bất động sản đang khiến các dự án chưa được cấp phép trở nên trì trệ cả về nguồn vốn lẫn pháp lý.

Mặt khác, sau giai đoạn tăng trưởng “nóng”, nợ xấu từ tín dụng tiêu dùng cũng chiếm một phần không nhỏ trong tổng nợ xấu của hệ thống ngân hàng, đặc biệt là các khoản cho vay bất động sản núp bóng dưới tín dụng tiêu dùng.

Những năm qua, thị trường tài chính tiêu dùng Việt Nam đã chứng kiến sự bùng nổ của các công ty tài chính, các ngân hàng có mảng cho vay tiêu dùng như VPBank (FE Credit), HDBank (HD Saison), MBBank (MC Credit)…, trong đó riêng năm 2015 ghi nhận mức tăng trưởng lên tới 172%.

Và hiện tại, tốc độ tăng trưởng của tín dụng tiêu dùng đã chậm lại, nhất là sau động thái kiểm soát chặt chẽ hơn tín dụng dành cho bất động sản bị siết và cạnh tranh tăng cao.

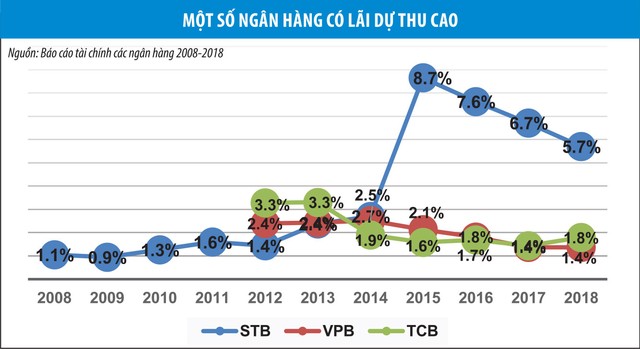

Lãi dự thu/tổng tài sản cao là một trong những biểu hiện của chất lượng tín dụng kém tích cực. Những khoản lãi, phí dự thu có thể được xem là sự trì hoãn cho những khoản vay không tốt, đồng thời giúp ngân hàng ghi nhận thêm lợi nhuận trong ngắn hạn.

Trên thực tế, con số này khó có thể cao vì các ngân hàng thường hạch toán theo kỳ có thể là theo ngày hoặc tháng. Ngân hàng Nhà nước mới đây có văn bản yêu cầu và thúc đẩy các ngân hàng thoái lãi dự thu không hợp lý, đồng thời đẩy mạnh quá trình xử lý nợ xấu.

Phát hành trái phiếu - câu chuyện đáng quan tâm

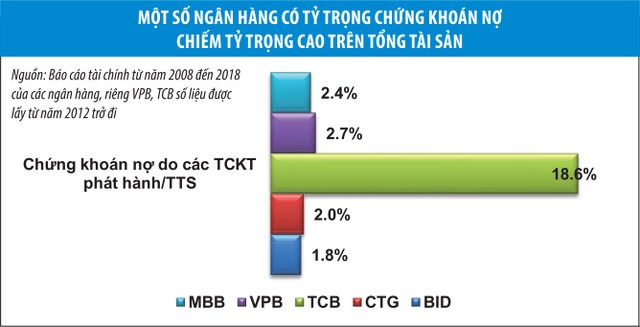

Hiện nay, do việc tiếp cận vốn tín dụng trở nên khó khăn hơn, nhiều doanh nghiệp phải huy động vốn bằng cách phát hành trái phiếu với lãi suất cao, trong đó chiếm tỷ trọng lớn là các doanh nghiệp bất động sản.

Với các ngân hàng, trong bối cảnh tăng trưởng tín dụng bị kiểm soát chặt, phát hành trái phiếu là giải pháp giúp ngân hàng dễ dàng và nhanh chóng hơn để có được lợi nhuận như kỳ vọng.

Tuy nhiên, bên cạnh mặt tích cực, việc phát hành trái phiếu ồ ạt đang đặt ra nghi liên quan tới việc các ngân hàng sở hữu chéo trái phiếu của nhau thông qua đơn vị trung gian là các công ty chứng khoán để đáp ứng các tiêu chuẩn pháp lý.

Về mặt bản chất, trái phiếu doanh nghiệp rủi ro hơn cho vay ở một số điểm sau: Thứ nhất, rất khó để phân biệt đâu là trái phiếu do ngân hàng đầu tư bảo lãnh phát hành cho doanh nghiệp và trái phiếu do ngân hàng thông qua công ty con làm bảo lãnh phát hành, nhưng không phát hành được phải bao tiêu hết.

Bản chất nghiệp vụ này bị thay đổi từ tư vấn phát hành sang chủ nợ/ nhà đầu tư;

Thứ hai, những rủi ro về pháp lý, tính thanh khoản, tài sản đảm bảo, mục đích sử dụng vốn, thời gian tài trợ… chưa được công bố rõ;

Thứ ba, trong khoản mục chứng khoán sẵn sàng để bán và chứng khoán đầu tư không phân biệt được ngành nghề và kỳ hạn của các loại trái phiếu doanh nghiệp, nên sẽ vô cùng rủi ro nếu trái phiếu được tài trợ cho các bên liên quan và tập trung vào ngành bất động sản.

Ðối với các nhà đầu tư ngại rủi ro, lượng trái phiếu lớn không phải là lựa chọn ưu tiên.

Theo xu thế của thế giới, các ngân hàng truyền thống sẽ phải dịch chuyển theo hướng giảm dần sự phụ thuộc vào mảng tín dụng và gia tăng các khoản thu từ phí bằng cách nâng cao cơ sở hạ tầng công nghệ, gia tăng trải nghiệm khách hàng, bởi đây là hướng đi bền vững hơn.

Tuy nhiên, việc đầu tư vào công nghệ không dễ dàng, vì bên cạnh yêu cầu về nguồn lực, nền tảng…, thì tính kinh tế của việc đầu tư được cân nhắc rất kỹ.

Phụ thuộc vào lợi nhuận ngắn hạn

Một trong những nhân tố khiến các ngân hàng “khao khát” là nguồn tiền gửi không kỳ hạn “siêu” rẻ.

Có 2 nguồn tiền không kỳ hạn mà các ngân hàng có thể khai thác: Một là từ chuyển doanh thu của các doanh nghiệp về tài khoản (thông thường, nguồn này lại gắn với các khoản tín dụng tài trợ cho doanh nghiệp);

Hai là từ sử dụng dịch vụ ngân hàng của các cá nhân, doanh nghiệp. Thực tế, nguồn thứ hai thường bền vững hơn và đòi hỏi các ngân hàng phải xây dựng hệ thống, hình ảnh thương hiệu thật mạnh để tăng sức cạnh tranh, tăng thu hút khách hàng.

Việc cố gắng thu hút nguồn tiền không kỳ hạn theo hướng thứ nhất gây ra rủi ro phụ thuộc, tập trung và nhiều trường hợp dẫn tới rủi ro thanh khoản.

Việc hạ tỷ trọng nguồn vốn ngắn hạn cho vay trung - dài hạn từ 45% về 30% theo lộ trình tại dự thảo Thông tư sửa đổi Thông tư 36/2016/TT-NHNN cũng là một trong những lý do khiến ngân hàng phải đẩy mạnh huy động nguồn tiền dài hạn với chi phí tốn kém. Kiểm soát chỉ tiêu này liên quan tới vấn đề thanh khoản của hệ thống.

Nhiều bài học tại các quốc gia phát triển khác như Mỹ, Anh, Argentina… nói về nguồn cơn suy thoái kinh tế tới từ việc hệ thống ngân hàng bị khủng hoảng, gốc rễ nằm ở vấn đề thanh khoản, mà vấn đề này bắt nguồn từ tín dụng, các biện pháp xử lý tiền tệ và tài khóa sai lệch của chính phủ là ngòi kích nổ cho sự khủng hoảng toàn bộ nền kinh tế.

Thực tế, cả 2 giai đoạn khủng khoảng của thị trường tào chính Việt Nam đều chứng kiến tỷ lệ cho vay/tổng huy động quanh ngưỡng 100%, đặc biệt là dùng nguồn vốn ngắn hạn tài trợ cho các tài sản dài hạn, chất lượng tín dụng kém.

Ngoài ra, sự ỷ lại vào Ngân hàng Nhà nước và nguồn vốn liên ngân hàng cũng là những lý do gây ra tình trạng này.

Tỷ lệ nguồn vốn ngắn cho vay dài tại các quốc gia phát triển hiện đang nằm dưới mốc 30% và cân đối bằng nhau giữa thu nhập từ tín dụng - phi tín dụng.

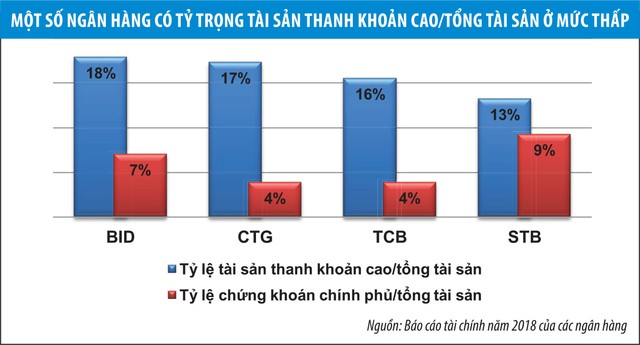

Ðể biết một ngân hàng có thận trọng về thanh khoản hay không thì cần xem tỷ trọng các ngân hàng này đi vay Ngân hàng Nhà nước, vay trên thị trường liên ngân hàng trong mối tương quan với việc dự trữ các tài sản có tính thanh khoản cao như trái phiếu chính phủ, tín phiếu kho bạc nhà nước…

Hệ thống ngân hàng của Việt Nam được đánh giá đang trong giai đoạn hoàn thiện và lộ trình hoàn thiện còn kéo dài trong 5 năm tới với nhiều yếu cầu, từ chuyển đổi hệ thống lõi ngân hàng, đào tạo nhân sự, tới việc tích hợp các nền tảng công nghệ phù hợp để gia tăng hiệu quả hoạt động.

Một số ý kiến cho rằng, sự phát triển mạnh mẽ của các công ty Fintech sẽ dần chiếm đi thị phần của các ngân hàng nhờ những lợi thế như quy mô vốn nhỏ, linh hoạt, thích nghi tốt với nền kinh tế đang biến đổi hàng ngày.

Tuy nhiên, thực tế đang chứng minh câu chuyện ngược lại, khi các công ty Fintech đang là những cánh tay nối dài cho các tập đoàn tài chính và ngân hàng lớn trong nền kinh tế chia sẻ này.

Gần đây, trong một diễn đàn về công nghệ thế giới, chủ tịch Hội đồng quản trị một ngân hàng thương mại của Việt Nam cho rằng, việc áp dụng công nghệ trong ngân hàng còn nhiều hạn chế, cần thời gian để thử nghiệm và dường như công nghệ đang được đánh giá quá cao, mà quên rằng, nền tảng vững chắc mới là yếu tố để một tổ chức phát triển và công nghệ chỉ là đòn bẩy giúp tổ chức đó đi nhanh hơn.

Trong cuốn sách Bank 3.0 của Brett King cũng đã chỉ ra điều này: Cùng là hướng đi chung, nhưng đối với các ngân hàng chưa có nền tảng vững vàng, việc đầu tư quá nhiều vào công nghệ, trải nghiệm và cuối cùng không mang lại nhiều giá trị cho cổ đông như CitiGroup, HSBC, BoA (Bank of America)…,

Ngược lại, những ngân hàng tưởng như là chuyển đổi “chậm” mà lại “chắc”, mang lại hiệu suất cao như Wells Fargo, JP Morgan…

Tóm lại, đối với góc nhìn đầu tư vào ngành ngân hàng, điều quan trọng trước tiên là cần hiểu được nền tảng, khẩu vị rủi ro của ngân hàng đó, bởi với hoạt động của một ngân hàng, nếu bị “dột từ nóc” thì sẽ khắc phục dễ hơn là có “nền móng yếu”, vì sự hư hại thường nằm ở ngay nền móng yếu kém đó.