Tiềm năng tăng trưởng

Trong số các cổ phiếu được lựa chọn cho đợt phát hành chứng quyền đầu tiên, PNJ ít được các CTCK lựa chọn hơn so với HPG, FPT, MBB hay MWG, nhưng không vì thế mà triển vọng với cổ phiếu hay CW tham chiếu trên cổ phiếu này kém hấp dẫn.

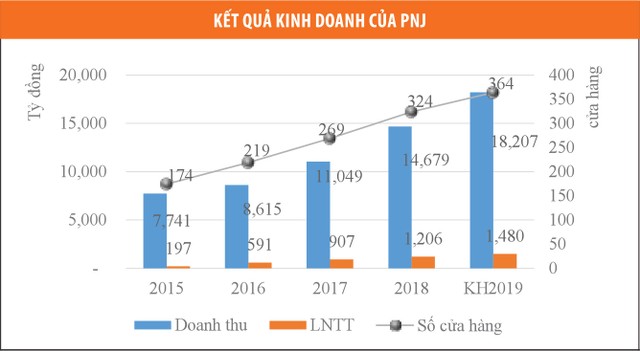

Năm 2018, PNJ ghi nhận doanh thu thuần 14.571 tỷ đồng, tăng 32,7% so với năm 2017, lợi nhuận sau thuế 959,9 tỷ đồng, tăng 32,4%. Tính chung giai đoạn 2014 - 2018, tốc độ tăng trưởng doanh thu của PNJ khá ấn tượng với mức bình quân 12,1%/năm, trong khi lợi nhuận đạt mức tăng đến 39,7%/năm.

Yếu tố tạo nên kết quả kinh doanh khả quan của PNJ đến từ chiến lược mở rộng mạng lưới bán lẻ. Riêng năm 2018, Công ty mở mới 55 cửa hàng, nâng tổng số cửa hàng lên 324. Việc mở rộng hệ thống đi kèm với các chi phí cố định, bán hàng, quản lý cũng tăng theo, nhưng cùng với tăng trưởng doanh thu, biên lãi gộp của PNJ vẫn duy trì tốt, tính chung cả năm 2018 đạt 19,1%, tăng 1,7% so với năm 2018. Biên lợi nhuận sau thuế đạt 6,6%, tương đương với năm 2018.

Trong những tháng đầu năm nay, tình hình kinh doanh tiếp tục ổn định. Kết thúc quý I/2019, PNJ ghi nhận doanh thu thuần và lãi gộp tăng lần lượt 16% và 36% so với cùng kỳ năm trước. Lợi nhuận trước thuế đạt 543 tỷ đồng, đạt 36,7% kế hoạch năm. Tính đến cuối tháng 5/2019, Công ty đã có 332 cửa hàng bán lẻ trên toàn quốc, tăng 8 cửa hàng so với cuối năm 2018.

Bất lợi của việc đầu tư mở rộng nhanh là PNJ phải chi dòng tiền lớn cho đầu tư và vốn lưu động, kết quả là dù doanh thu, lợi nhuận tăng trưởng, nhưng dòng tiền hoạt động kinh doanh của Công ty đang khá yếu. Trong giai đoạn 2014 - 2018, lợi nhuận trước thuế thu về 3.236 tỷ đồng, nhưng tổng dòng tiền hoạt động kinh doanh âm 264,8 tỷ đồng, chủ yếu là do hàng tồn kho tăng mạnh đến 3.688 tỷ đồng.

Có thể hiểu toàn bộ lợi nhuận của PNJ đã được đẩy vào tích trữ hàng tồn kho. Tính đến cuối quý I/2019, đây vẫn đang là khoản mục lớn nhất, chiếm ¾ tổng tài sản với giá trị 4.643,6 tỷ đồng. Tuy vậy, ngoài việc bị chiếm dụng vốn, rủi ro suy giảm giá trị với hàng tồn kho của PNJ được đánh giá không lớn bởi đặc thù các sản phẩm vàng bạc, đá quý, nữ trang có thời gian lưu trữ dài và giữ giá tốt, thậm chí tăng giá trong dài hạn.

Bù đắp cho hàng tồn kho lớn là đặc thù doanh nghiệp bán lẻ và quy mô sản xuất lớn, phải thu tại PNJ chiếm tỷ trọng khá nhỏ so với quy mô tài sản và chỉ bằng phân nửa khoản chiếm dụng phải trả người bán, giúp giảm áp lực vốn. Tỷ lệ nợ vay trên nguồn vốn tại PNJ có xu hướng giảm trong 5 năm qua, dù nhu cầu vốn đầu tư gia tăng.

Với mô hình kinh doanh chuỗi bán lẻ qua cửa hàng, một số phân tích cũng lo ngại việc PNJ có thể bị cạnh tranh bởi các đối thủ mới gia nhập ngành hay sự phát triển của thương mại điện tử. Tuy nhiên, áp lực này được đánh giá sẽ không lớn khi trang sức vàng, bạc, đá quý là nhóm sản phẩm có giá trị cao, người tiêu dùng có xu hướng mua trực tiếp tại các cửa hàng uy tín hơn là mua online. Thực tế, PNJ cũng đang từng bước phát triển kênh này song song với kênh cửa hàng.

Với năng lực thiết kế và sản xuất quy mô lớn, vốn là khâu tạo ra giá trị gia tăng lớn nhất và cũng quyết định việc lựa chọn của người tiêu dùng đi kèm với chuỗi phân phối rộng khắp, PNJ được đánh giá cao về tiềm năng tăng trưởng và mở rộng thị phần. Ngoài ra, nhờ lợi thế về thương hiệu, uy tín tạo dựng được, Công ty dễ tăng sức hút với người tiêu dùng trong bối cảnh cửa hàng nhỏ lẻ bị lo ngại về chất lượng vàng không đảm bảo.

Trong bức tranh kinh doanh của PNJ, rủi ro đáng kể có thể đến từ 2 vấn đề. Thứ nhất là việc suy giảm tăng trưởng kinh tế có thể ảnh hưởng đến tăng trưởng doanh thu, lợi nhuận. Nguyên nhân là bởi trang sức vốn là nhóm sản phẩm không thiết yếu. Khi kinh tế khó khăn hơn, nhóm hàng hóa này chắc chắn sẽ bị người tiêu dùng siết chặt chi tiêu đầu tiên.

Tuy nhiên, triển vọng kinh tế Việt Nam vẫn đang được đánh giá tăng trưởng tốt. Trong báo cáo tháng 4/2019, Ngân hàng Thế giới dự báo tăng trưởng GDP Việt Nam duy trì mức tăng 6,5%/năm giai đoạn 2019 - 2021, thấp hơn so với 2018 nhưng cao hơn mức bình quân 6,1% giai đoạn 2013 - 2018. Đây sẽ là cơ sở để PNJ kỳ vọng sức cầu với nhóm hàng trang sức không giảm, thậm chí tiếp tục gia tăng.

Thứ hai là thay đổi chính sách quản lý, kiểm soát vàng của cơ quan quản lý. Tuy vậy, các chính sách với thị trường vàng những năm qua nhìn chung khá ổn định. Với định hướng thay đổi tâm lý dự trữ vàng của người dân, đưa vàng vào lưu thông nhằm tăng nguồn vốn phát triển kinh tế, điều này sẽ tạo điều kiện cho PNJ có nguồn cung nguyên liệu trong nước dồi dào hơn.

Trong báo cáo phân tích đầu năm 2019, CTCK Bảo Việt (BVSC) đánh giá, dù tốc độ tăng trưởng của PNJ sẽ chậm lại từ năm 2019 do triển vọng kinh tế có nhiều thách thức ảnh hưởng đến tiêu dùng sản phẩm trang sức giá trị cao và quy mô tăng nhanh khiến việc duy trì tăng trưởng cao khó khăn hơn, nhưng tốc độ tăng trưởng doanh thu của PNJ vẫn sẽ ở mức hai con số (19,8%/năm) cho giai đoạn 2019 - 2023.

Dự báo của BVSC khá tương đồng với dự báo của CTCK ACBS với mức tăng trưởng doanh thu bình quân của PNJ có thể đạt 19,4% trong giai đoạn 2019 - 2021. Đây sẽ là yếu tố hỗ trợ xu hướng giá của cổ phiếu PNJ trên thị trường trong dài hạn và đảm bảo cho cổ phiếu PNJ không bị giảm quá mạnh trong ngắn hạn, vốn sẽ làm mất giá trị của chứng quyền bởi xu hướng giá cổ phiếu càng giảm sẽ càng kích thích dòng vốn đầu tư mua vào, giúp đà giảm được hãm lại.

Được, mất gì khi tham gia sân chơi chứng quyền?

Dễ nhận thấy sự thận trọng của Sở Giao dịch chứng khoán TP.HCM (HOSE), cũng như các CTCK trong việc lựa chọn danh sách được phép phát hành CW trong gần 370 cổ phiếu đang niêm yết tại đây.

Điều này sẽ giảm bớt đáng kể lo ngại của nhà đầu tư về khả năng cổ phiếu cơ sở bị thao túng, không chỉ bởi sự giám sát của cơ quan quản lý chặt chẽ hơn với một sản phẩm đã bị lo ngại cao, mà còn bởi đây đều là những cổ phiếu đầu ngành, khối lượng giao dịch lớn. Cùng một cổ phiếu có nhiều CTCK phát hành chứng quyền khác nhau, nhiều tổ chức lớn tham gia đầu tư với các góc nhìn, vị thế khác nhau sẽ khiến hoạt động “thao túng” không dễ gì thực hiện.

Sự thận trọng còn thể hiện qua kỳ hạn đáo hạn được CTCK lựa chọn. Đơn cử tại CTCK SSI (SSI), bản công bố thông tin chứng quyền dự kiến phát hành cho biết, thời gian đáo hạn của các CW phát hành đợt đầu tiên chỉ 3 - 6 tháng, khá ngắn so với khung thời gian tối đa lên đến 2 năm.

Với khung thời gian này, biến động giá trên thị trường sẽ phụ thuộc nhiều hơn vào những thông tin ngắn hạn, bất thường, biến động thị trường, giao dịch của các cổ đông nội bộ, cổ đông lớn… hơn là phản ánh triển vọng kinh doanh dài hạn của doanh nghiệp và đòi hỏi nhà đầu tư phải chú ý đến xu hướng giá cổ phiếu ngắn hạn để lựa chọn chứng quyền tiềm năng hơn là xu hướng dài hạn.

Nhất là khi với cùng một mã chứng khoán, cùng thời điểm đáo hạn, CTCK có thể đưa nhiều loại sản phẩm với mức giá khác nhau. Chẳng hạn, SSI dự kiến cung cấp đến 6 lựa chọn tương ứng với giá thực hiện và giá chứng quyền khác nhau cho CW của HPG, FPT, MBB và MWG trong đợt phát hành tới đây.

CW được CTCK phát hành cho nhà đầu tư dựa trên cổ phiếu của doanh nghiệp niêm yết, vậy những doanh nghiệp được lựa chọn như PNJ sẽ có lợi ích gì khi CW được phát hành?

Quy định hiện nay cũng không cho phép tổ chức phát hành chứng khoán cơ sở đầu tư CW dựa trên chứng khoán do chính mình phát hành, tức PNJ không thể tìm kiếm lợi nhuận từ đầu tư vào CW trên cổ phiếu của mình. Thực tế, PNJ và các doanh nghiệp khác được CTCK lựa chọn để phát hành CW sẽ không có bất cứ lợi ích trực tiếp nào: không tăng, giảm lượng cổ phiếu đang lưu hành, không thu về dòng tiền, cơ cấu cổ đông cũng không thay đổi do chưa có chuyển giao cổ phiếu, chỉ thanh toán chênh lệch tiền mặt được thực hiện sau ngày đáo hạn. Tuy nhiên, được chọn phát hành CW, giao dịch cổ phiếu PNJ có thể sôi động hơn do hoạt động phòng ngừa rủi ro của CTCK, giao dịch đầu cơ, đầu tư của nhà đầu tư, nhưng điều này dường như chỉ có ý nghĩa với nhà đầu tư.

CW là “cuộc chơi” có tổng bằng 0 giữa CTCK và nhà đầu tư, phần lời của bên này sẽ được trả bằng phần lỗ của phía bên kia và ngược lại. Tuy nhiên, nhà đầu tư có thể kết hợp CW với giao dịch trên thị trường cơ sở, thị trường phái sinh để đạt mục tiêu “lỗ giới hạn, lợi nhuận kỳ vọng không giới hạn”, loại trừ hoặc giảm thiểu tối đa rủi ro trong quá trình giao dịch trên thị trường chứng khoán, nhất là khi thị trường rơi vào giai đoạn khó xác định xu hướng.

Đây là mục tiêu nên được hướng tới khi giao dịch CW nhiều hơn là tận dụng ưu thế đòn bẩy tài chính cao để đầu cơ “rủi ro cao, lợi nhuận lớn”, vốn tiềm ẩn rủi ro thua lỗ đến 100% trong thời gian ngắn.