Coban đã trở thành một kim loại nóng vì ứng dụng của chúng trong sản xuất pin, cung cấp năng lượng cho hàng tỷ xe điện và các chương trình lưu trữ năng lượng rộng lớn.

Mỏ coban ở Idaho chỉ đủ lớn để đáp ứng 10% nhu cầu coban của Mỹ, nhưng với phần lớn nguồn cung cấp thế giới được chiết xuất từ Cộng hòa Dân chủ Congo và được tinh chế ở Trung Quốc, ngay cả một lượng nhỏ sản phẩm của Mỹ cũng sẽ tạo ra sự khác biệt trong một cuộc khủng hoảng.

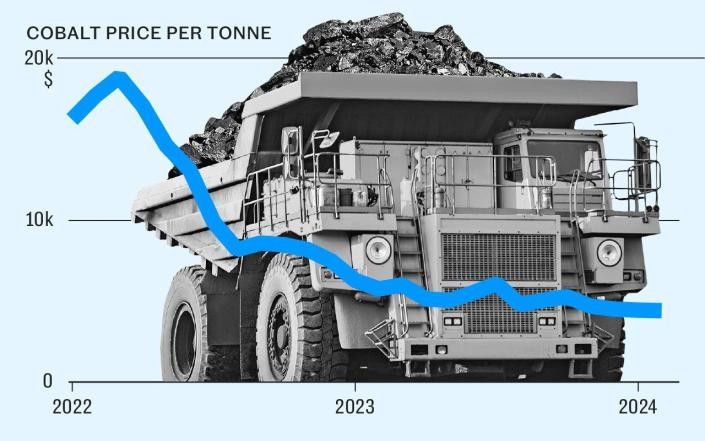

Vào năm 2022, công ty đến từ Úc là Jervois Global đã đầu tư 155 triệu USD để khai thác mỏ ở Idaho trong bối cảnh nhu cầu coban tăng cao trên toàn cầu. Tuy nhiên, chỉ 6 tháng sau khi khánh thành, Jervois buộc phải đóng cửa cơ sở này vì giá coban giảm xuống mức thấp đến mức không thể kiếm được lợi nhuận.

Theo dữ liệu từ Benchmark Mineral Intelligence, trong hai năm qua, giá coban đã giảm từ khoảng 19.000 USD/tấn xuống dưới 5.000 USD/tấn, trong bối cảnh các công ty thuộc sở hữu của Trung Quốc sản xuất hàng loạt.

Tại một mỏ duy nhất ở Cộng hòa Dân chủ Congo do China Molybdenum sở hữu và được hỗ trợ bởi các ngân hàng quốc doanh Trung Quốc, đã khai thác thêm 30.000 tấn coban mỗi năm – so với 160.000 tấn được sản xuất trên toàn cầu vào năm 2021.

“Họ đã đưa thông tin đó lên mạng chỉ trong một đêm, khiến giá coban bị giảm và khiến mỏ của chúng tôi trở nên kém kinh tế”, Bryce Crocker, Giám đốc điều hành của Jervois cho biết.

Coban không phải là kim loại pin duy nhất mà Trung Quốc nắm quyền chi phối trong những năm gần đây.

Hai năm trước, giá niken toàn cầu đạt đỉnh khoảng 7.000 USD/tấn. Bây giờ giá niken đang ở mức dưới 4.000 USD/tấn sau khi sản lượng của các mỏ thuộc sở hữu của Trung Quốc ở Indonesia tăng đáng kể.

Đồng thời, giá lithium cacbonat cũng giảm mạnh từ mức cao khoảng 80.000 USD/tấn xuống chỉ còn 13.000 USD hiện nay, khi các công ty Trung Quốc tăng cường hoạt động tinh chế trước sự bùng nổ xe điện toàn cầu.

Daisy Jennings-Gray, chuyên gia về chuỗi cung ứng pin tại Benchmark Mineral Intelligence cho biết: “Bất kỳ xu hướng chính nào ở Trung Quốc thực sự đều là yếu tố quyết định giá cả trên toàn cầu…Vì vậy, nếu điều gì đó xảy ra với giá lithium của Trung Quốc, mọi thị trường khác sẽ có xu hướng theo sau. Và điều đó cũng tương tự đối với niken, coban, than chì, chỉ vì tất cả quá trình xử lý đều diễn ra ở Trung Quốc, ngay cả khi việc khai thác không diễn ra”.

Theo bà Jennings-Gray, sự sụt giảm gần đây của một số kim loại là do tốc độ tăng trưởng doanh số bán xe điện trên toàn cầu đang chậm lại, khiến các nhà sản xuất pin Trung Quốc có thặng dư lớn. Sự sụt giảm cũng trùng hợp với sự gia tăng nguồn cung sau khi giá tăng vọt hai năm trước.

Vậy tại sao các nhà sản xuất Trung Quốc tiếp tục tăng nguồn cung, ngay cả khi giá lao dốc?

“Thông thường, hoạt động sản xuất tại Trung Quốc có chi phí rẻ nhất nên họ không phải là những công ty đầu tiên bị loại khỏi thị trường khi giá thấp…bạn sẽ thấy các công ty phương Tây bắt đầu rút lui. Nhưng các công ty lớn của Trung Quốc có thể vượt qua với tỷ suất lợi nhuận thấp hơn”, bà cho biết.

Kể từ những năm 1980, Trung Quốc đã liên tục giành được quyền kiểm soát trong việc tinh chế nhiều loại khoáng sản đất hiếm và quan trọng. Trung Quốc tinh chế khoảng 70% coban, 70% niken và 60% lithium sản xuất pin của thế giới.

Như nhiều công ty khai thác phương Tây thường chỉ ra, điều đó mang lại cho họ nhiều ảnh hưởng so sánh hơn so với những gì OPEC+ có được nhờ dầu mỏ.

Cùng với các khoản trợ cấp và giảm thuế từ chính phủ, điều này đã giúp các công ty xe điện khổng lồ của Trung Quốc bao gồm BYD, Geely và SAIC Motor xây dựng chuỗi cung ứng hiệu quả cao, và trong bối cảnh cạnh tranh khốc liệt tại quê nhà, họ đang tìm cách giảm chi phí xuống mức thấp hơn bao giờ hết.

Các công ty khai thác mỏ Trung Quốc cũng đã chộp lấy rất nhiều mỏ ở nước ngoài, được hỗ trợ bởi nguồn tín dụng dễ dàng từ các ngân hàng quốc doanh để lấy về các cung cấp nguyên liệu thô.

“Chiến lược cơ bản của Trung Quốc đối với kim loại pin thực sự là thống trị nguồn cung áp đảo, theo cách về cơ bản là không cho phép bất kỳ ai khác cạnh tranh…Thực tế là họ không hoạt động theo những quy tắc giống như chúng tôi”, ông Bryce Crocker cho biết.

Việc các chính phủ phương Tây nhận thức muộn màng về điều này đã gây ra nỗ lực hành động sau đó. Đạo luật Giảm lạm phát (IRA) được các nhà lập pháp Mỹ thông qua sau đại dịch, bao gồm hàng trăm tỷ đô la trợ cấp và các yêu cầu mới sẽ khuyến khích các nhà sản xuất ô tô tìm nguồn khoáng sản trong nước nhiều hơn.

Đến năm 2027, đạo luật cũng quy định rằng 70% khoáng chất trong pin xe điện do Mỹ sản xuất phải đến từ các công ty khai thác hoặc nhà máy tái chế của Mỹ - hoặc các mỏ có thỏa thuận thương mại tự do với Mỹ. Phần lớn trong số này dự kiến sẽ đến từ Canada, là nơi có nhiều kim loại cần thiết ở các khu vực bao gồm Ontario và Quebec.

Đồng thời, Bộ Năng lượng Mỹ và thậm chí cả Lầu Năm Góc đang cung cấp tài chính cho các mỏ và nhà máy tinh chế trong nước mà các quan chức hiện xem là quan trọng đối với an ninh Mỹ.

Điều này cũng tương tự ở Anh, với một chiến lược khoáng sản quan trọng đã được công bố vào năm 2022 và Chính phủ đang tìm cách làm cho khoản đầu tư trở nên hấp dẫn hơn bằng cách cung cấp các khoản giảm thuế thông qua cảng tự do và hỗ trợ chi phí năng lượng.

Tuy nhiên, ngay cả với hàng tỷ đô la chảy vào ngành từ Đạo luật Giảm lạm phát, rất ít khả năng phương Tây có thể sánh kịp với chi phí tinh chế của Trung Quốc.

“Sẽ phải có chính sách thúc đẩy năng lực từ phương Tây thông qua việc thực thi hoặc động lực tài chính, để giải thích cho thực tế rằng việc thực hiện điều này bên ngoài Trung Quốc sẽ tốn kém hơn”, bà Jennings-Gray cho biết.

Bà lập luận rằng các công ty phương Tây sẽ phải cạnh tranh trên các khía cạnh khác, chẳng hạn như chất lượng và lượng khí thải carbon để bán được giá cao.

“Đây là cuộc cách mạng xanh, nhưng thường thì chuỗi cung ứng không bền vững như bạn mong muốn. Vì vậy, đó là một chủ đề nóng với các nhà sản xuất ô tô và là một động lực khác cho các nguồn cung cấp khác nhau”, bà cho biết.

Tuy nhiên, việc phương Tây có thể trở nên độc lập hoàn toàn với Trung Quốc là điều khó xảy ra, với sự sụt giảm giá coban, lithium, niken và các kim loại khác cho thấy việc thoát ra khỏi sự phụ thuộc sẽ khó đến mức nào.

Bryce Crocker, Giám đốc điều hành của Jervois cho biết, công ty của ông hiện đang làm việc với Lầu Năm Góc để mở rộng quy mô mỏ của Mỹ và mở một nhà máy tinh chế tiềm năng, giúp đề xuất tổng thể trở nên khả thi hơn về mặt kinh tế.

“Chúng tôi không cần thị phần 90%, chỉ cần một thị phần cho phép phần sản phẩm đi vào một số ngành nhất định, thực sự và quan trọng, không bị cắt giảm trong trường hợp bất ổn địa chính trị…Đó là một chính sách bảo hiểm. Và tôi đoán, kể từ Covid và xung đột Nga-Ukraine, mọi người bắt đầu nhận ra rằng các hợp đồng bảo hiểm rất quan trọng”, ông cho biết.

Tuy nhiên, không phải tất cả các công ty khai thác phương Tây đều gục ngã trước sự sụt giảm của thị trường kim loại. Chỉ hơn hai tuần trước, công ty khai thác khổng lồ Glencore của Thụy Sỹ cho biết họ sẽ chỉ đơn giản là giảm bớt sản lượng và duy trì nguồn cung lâu hơn một chút.

“Đây là vấn đề không phải về nhu cầu. Đây là vấn đề về nguồn cung…Chúng tôi giữ những tồn kho đó và đưa chúng vào thị trường khi sự cân bằng cung cầu đó trở lại bình thường”, Gary Nagle, Giám đốc điều hành Glencore cho biết.